「アイフルでお金を借りるにはどうすればいい?」

アイフルなどの消費者金融ではじめて借り入れをする人は、申込方法や借入方法、返済までの流れなどわからないことがあると思います。

お金は借りたいけれど、アイフルのカードローンについてよく知らないまま申込みをするのは、不安ですよね。

そこで今回はアイフルの特徴やアイフル借り入れまでの流れ、審査内容について詳しく紹介します。

アイフルで借り入れするメリット3つ

実はアイフルは、はじめてカードローンを利用する人にとてもオススメのカードローンなのです。

アイフルがオススメな理由は、3つあります。

アイフルがオススメな理由3つ

- 即日融資が可能!土日祝日も借り入れがスピーディ

- ローンカードは不要!カードレスキャッシングができる

- アイフルがはじめての人なら最大30日間無利息

1. アイフルは即日融資が可能!土日祝日も借り入れがスピーディ

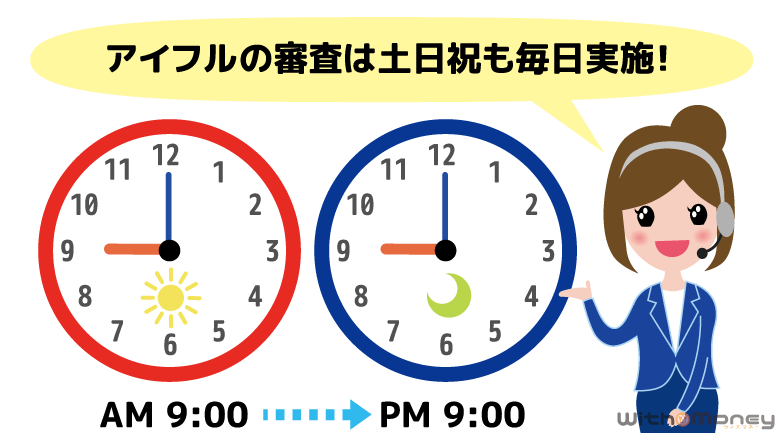

アイフルを利用するメリットは、申し込んだその日に借入可能な「即日融資」に対応していることです。

アイフルの審査は最短18分と業界でもトップクラスの早さ。

※ 申込状況によってはご希望に添いかねます。

銀行カードローンでは即日融資ができないため、当日にお金を借りる必要があるなら、アイフルをオススメします。

またアイフルの無人契約機は土日祝日も夜まで営業しており、仕事が終わったあとに契約や借り入れができるので、忙しい人も利用しやすいカードローンです。

アイフル各業務の受付時間

| 各業務 | 受付時間 |

|---|---|

| 審査時間 | 9時~21時(土日祝含む) |

| 無人契約BOXてまいらず(自動契約機) | 9時~21時(土日祝含む)※ |

| WEB申込み | 24時間365日 |

※ 店舗により異なる場合があります

お急ぎの場合は、申し込み後すぐにお急ぎダイヤルに電話をすると、優先して審査を進めてくれるので、ぜひ活用しましょう。

2. ローンカードは不要!カードレスキャッシングができる

アイフルはローンカードがなくても借り入れや返済ができる、カードレスキャッシングが可能です。

カードレスのメリット

- 無人契約機にカードを取りに行く必要がない

- カードが自宅に郵送されることはない

- カードを持ち歩かなくてもお金が借りられる

ローンカードが必要ない場合、アイフルならWEB完結で申し込みができ、来店不要でお金を借りられます。

またローンカードを受け取る必要がないため自宅に郵送物がなく、家族にバレる心配もありません。

さらにカードを財布に入れておく必要がなく、スマホがあれば近くのセブン銀行ATMやローソン銀行ATMで借り入れができるため、とても便利です。

※カードレスでコンビニATMを利用する際は専用アプリが必要です。

カードレスで利用していて、途中で「やっぱりローンカードがあった方が便利」という場合は、自動契約機でカードの発行が簡単にできるので安心してください。

カードレスキャッシングを契約する際の注意点は、引き落とし用口座の登録が必要になることです。返済方法の初期設定が口座振替になるので、覚えておきましょう。

3. アイフルがはじめての人なら最大30日間無利息

はじめてアイフルのカードローンを契約すると、契約日の翌日から最大30日間無利息でお金を借りられます。

無利息期間が適用される条件と、どれくらいお得になるのかを、わかりやすく紹介します。

アイフルで最大30日間無利息になる条件

アイフルから最大30日間無利息でお金を借りられる条件は、次の2点です。

アイフル無利息期間適用の条件

- はじめてアイフルを利用する

- 無担保キャッシングローンに申し込む

まず第一条件として、無利息期間が適用されるのは、アイフルをはじめて利用する人に限られます。

過去にアイフル以外のカードローンを使っていたり、現在も他社でお金を借りていても、アイフルで契約するのがはじめてなら、無利息期間が適用されます。

そして2つ目の条件はアイフルのいくつかあるローン商品の中で無担保キャッシングローンに申し込むことです。

アイフルの無担保キャッシングローンに含まれるローン商品は次の4つ。

アイフル無担保キャッシングローン

- キャッシングローン(一般的なカードローン)

- SuLaLi(レディースローン)

- ファーストプレミアムカードローン

- 目的別ローン

アイフルには上記ローンの他にも「事業サポートプラン」「かりかえMAX」「おまとめMAX」といったローン商品がありますが、これらの商品では無利息サービスが適用されません。

アイフルの無利息サービスはどれくらいお得?

30日間無利息になると、どれくらいお得になるのか気になりますよね。たとえば、アイフルで借入額50万円を金利18.0%で30日間借り入れたと想定します。

利息の計算式は「借入額×金利÷356日×借入日数」です。計算すると、500,000×18.0%÷365×30=7,397円の利息がおトクになります。

ちなみに無利息期間中は限度額内ならいくらでも、何度借りても利息は発生しません。

無利息期間中に完済できれば、利息を一切払うことなくお金を借りられるので、短期間で借り入れと返済を繰り返したいという人にピッタリです。

アイフルで無利息期間を利用する際の注意点

アイフルで無利息サービスを利用するにあたって、2つの注意点があります。

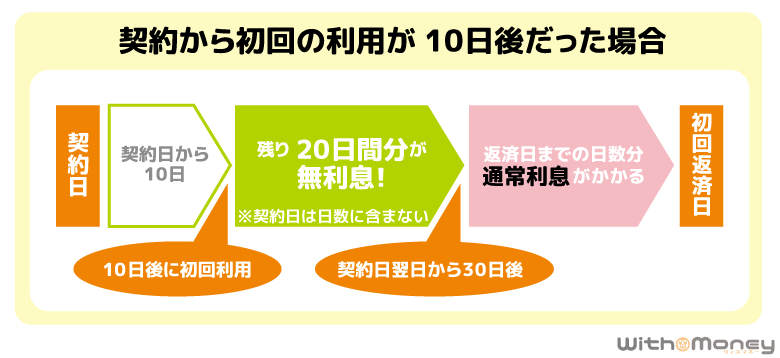

まず1つ目は、無利息サービスの利用開始は契約日の翌日からであること。

たとえばアイフルで契約後、10日経って借り入れをした場合、実際に活用できる無利息期間は20日となってしまいます。

よって最大30日間の無利息期間をフルに利用したい場合は、お金を借りたいタイミングで契約するようにしましょう。

2つ目の注意点は、無利息期間中の返済日を忘れないようにすること。

無利息という言葉から、うっかり無利息期間中の1回目の返済日を忘れてしまう人もいます。

無利息期間サービスなら30日間ずっと返済しなくていい、というわけではなく無利息の期間内でも、返済日には忘れずに返済しなければなりません。

アイフルでは返済日に遅れると翌日から遅延損害金(金利20.0%)が発生し、場合によっては無利息期間が停止されることもあるので注意しましょう。

アイフルのカードローン審査に申し込める条件

アイフルは「満20歳~69歳までで安定した収入がある人」なら、だれでも利用ができます。(貸付条件はこちら)

お金を借りるときには年齢制限があり、20歳未満の方はアイフルで契約できません。

また、年齢が70歳になった時点で新規融資が停止されます。70歳の時点で返済が残っている場合は、返済を続け完済した時点で契約は終了となります。

また、収入の安定さはカードローン審査で見られるとても重要なポイントです。

たとえば昨年の年収が1000万円だけど毎月の収入額がバラバラであるAさんと、昨年の年収が500万円だけど、毎月必ずお給料がもらえるBさんとでは、Bさんのほうが信用度が高くなります。

よく「アルバイトでは借りれらない?」という質問がありますが、毎月安定した収入を得ていれば、フリーターやパート社員の方でも十分に借り入れ可能です。

専業主婦や年金生活の方は、収入がない状態なので、残念ながらアイフルで借り入れは難しいでしょう。

アイフルの申し込みに必要なもの(必要書類)

アイフルに申し込む際は、本人確認書類の提出が必要です。また借入金額や申込内容によっては、収入証明書類の提出が求められる場合もあります。

アイフルに提出できる書類は決まっているので、申し込む前に確認して準備しておきましょう。

アイフルに提出できる本人確認書類

アイフルでは、本人確認の提出方法によって認められている本人確認書類が少し異なります。

まず「スマホでかんたん本人確認」を利用する場合、顔写真つきの本人確認書類と顔写真を提出します。

アイフルの本人確認書類として使えるのは運転免許証です。交付を受けていない方は、以下のリストに記載されている書類を準備しましょう。

「スマホでかんたん本人確認」の本人確認書類

- 運転免許証

- 運転経歴証明書

- 住民基本台帳カード

- 特別永住者証明書

- 在留カード

- 個人番号カード(表のみ)

「スマホでかんたん本人確認」以外の方法でWebから画像を提出する場合や、店舗にて本人確認書類を提出する場合は、【A】の書類2点提出するか、【A】1点と【B】1点の書類を提出します。

「スマホでかんたん本人確認」以外の本人確認書類

| 【A】の書類 | 【B】の書類 |

|---|---|

| ・運転免許証 ・運転経歴証明書 ・旅券(パスポート)※所持人記入欄があるもの ・住民基本台帳カード ・個人番号カード(表のみ) ・在留カード ・特別永住者証明書 ・各種保険証 ・国民年金手帳 ・母子健康手帳 ・住民票 ・戸籍謄本 ・住民票記載事項証明書 |

・公共料金領収書(電気・ガス・水道・NHK・固定電話) ・国税・地方税の領収書または納税証明書 |

※ 有効期限のない公的証明書は発行日より6ヶ月以内に作成されたものに限る

※ 所持人記入欄のない旅券(パスポート)は【B】から2点書類が必要

ちなみに個人番号カード(マイナンバーカード)は、セブン銀行ATMからも提出できます。

またアイフルでは本人名義の銀行口座でも本人確認が可能です。銀行口座で本人確認をした場合、返済方法が口座引落になるので注意してください。

アイフルに提出できる収入証明書

アイフルでは以下に該当する場合、本人確認書類に加えて収入証明書の提出が必要です。

- アイフルで50万円を超えるキャッシングを希望する場合

- 他社とアイフルの借入総額が100万円を超える場合

- その他アイフルに提出を求められた場合

アイフルの申し込みに使える収入証明書はつぎの5つです。

収入証明書類

- 源泉徴収票

- 住民税決定通知書

- 給与明細書(原則直近2ヶ月分)

- 所得証明書

- 確定申告書

書類にマイナンバーや基礎年金番号が記載されている場合、アイフルに提出するときには見えない状態にして提出しなければならないので注意しましょう。

アイフルの申し込みから借り入れまでの流れ

アイフルでは、Web、自動契約機、電話の3つの申込方法があります。

アイフルの申込方法

| 申込方法 | 営業時間 |

|---|---|

| WEB | 24時間365日受付 |

| 無人契約BOXてまいらず (自動契約機) |

9:00~21:00 (土日祝含む)※ |

| 電話 | 9:00~18:00 (土日祝含む) |

※店舗により異なる場合があります

この中で一番便利な申し込み方法はWEB申し込みです。パソコン、スマホのどちらからでも申し込みができます。

24時間いつでも申し込めるので、翌朝の審査に備えて前日夜に申し込みを済ませておけば、次の日に余裕をもって契約手続きができるでしょう。

またローンカードが必要ないなら、「WEB完結」で申し込むと、わざわざ自動契約機にローンカードを取りに行かずに済みますし、カードが郵送されることもありません。

ここでは、簡単で便利なアイフルのWEB申し込みの手順をわかりやすく紹介します。

アイフルWeb申し込みの流れ

- アイフルに申し込む

- 審査開始(必要書類の提出)

- 契約手続き

- 提携ATMまたは振込融資で借り入れ

1. アイフルに申し込む

まずはアイフルの公式サイトの申し込みフォームに必要事項を入力し、送信するところからはじめます。

アイフルの申し込みフォームに記入する内容は次のとおりです。

アイフル申し込み入力項目

| 入力項目 | 詳細 |

|---|---|

| 申込金額 | 希望限度額、ご利用目的(選択式) |

| お客さま情報について | 指名、生年月日、性別/結婚有無、国籍、扶養家族、メールアドレス、運転免許証 |

| お住まいについて | 住所、携帯/固定自宅電話番号、住居/名義人、住居(家賃)負担額、入居年月、同居内容 |

| お勤め先について | 勤務先名、勤務先(カナ)、勤務先電話番号、雇用形態/保険証種別、業種/職種、会社規模、給料日、入社年月、税込年収、その他雇用形態 |

| 他社の状況について | 他社ご利用件数/お借入残高 |

| アイフルからの審査連絡について | 希望連絡先(選択式:携帯電話・自宅・勤務先) |

| パスワードの登録 | パスワード(4桁) |

入力は10分程度で終わりますが、審査をスムーズに終わらすためには、内容に間違いのないように正確に入力しましょう。

パスワードはあとで審査結果を確認する時に使いますので、メモをとっておいてください。

すべて入力が完了すると、確認画面に進みますので(とくに年収の数字など)よく見直してから完了ボタンを押しましょう。

年収を記入するときの注意点

カードローンに年収を申告するとき、「総額」か「手取り」にするか迷いますよね。

年収の欄に、実際に受け取っている手取り額を入力する人がいますがそれは間違いで、「総額(額面)」で入力するのが正しい形です。

つまり給与明細でいえば、税金等が引かれる前の「総支給額」の金額を申告しましょう。

入社して1年未満の人は、1ヶ月の収入実績×12ヶ月で概算の見積もりで年収を計算すれば大丈夫です。

また副業による副収入がある場合、原則年収に含めることはできません。副業については毎月同じ収入があるとは限らず、書面で証明するのが難しいためです。

2. 審査開始(必要書類の提出)

申し込みが完了すると、「書類提出のお願い」というメールが届きますので、内容に従い必要書類を提出します。

運転免許証や公共料金の明細書などは手元に置いておき、すぐに提出できるようにしておくとよいでしょう。

3. アイフルとの契約手続き

審査結果を確認したら、契約手続きに入ります。審査完了後に受信した「審査結果メール」から、会員ログインをして契約手続きが可能になります。

契約手続きでは、返済期日や返済方法など契約内容を選択し、すべての入力を完了したら、承認を押して完了です。

ちなみにアイフルでは無人店舗(無人契約BOXてまいらず)での契約も可能です。

ローンカードありで契約したい人はWEB申し込みで審査を進めておいて、来店で契約手続きし、そのままカードを受け取る方法がスムーズでしょう。

4. 提携ATMまたは振込融資で借り入れ

契約手続きまで完了すれば、いつでもキャッシングができます。アイフルの借り入れ方法は、提携ATMで現金を引き出すか、自分の口座に振込融資のどちらかです。

まずATMで現金を引き出したい人は、コンビニや銀行などの提携ATMを利用します。

アイフルの提携ATMは、セブン銀行、ローソン銀行、イオン銀行、三菱UFJ銀行、西日本シティ銀行、イーネット、十八親和銀行、ゆうちょ、福岡銀行、熊本銀行です。

提携ATMを利用する場合はアイフルのローンカードが必要です。ただし、セブン銀行ATMとローソン銀行ATMはスマホATMに対応しており、アイフルのアプリを使って借入や返済ができます。

自分の口座に振込融資をして欲しい、という人はインターネットの会員サービスから振り込み予約をしましょう。

アイフルなら土日祝日や深夜でも最短10秒で振込が可能。手数料0円なので、無駄な出費もありません。

※ 金融機関により、振込可能時間が異なります。詳細はご利用の金融機関の接続時間をご確認ください。

※アクセスの集中により、着金までに時間を要する場合がございます。(月初・月末・連休明けなど)

それぞれの操作方法や、手数料については、あとの「アイフルの借り入れ方法」で詳しく説明しているので参考にしてみてください。

アイフルで審査される3つのこと

次にアイフルの審査について詳しく見てみましょう。

審査に通るためにも、アイフルの審査基準を詳しく知りたいところですが、アイフルは審査基準を公表していません。

ただアイフルを含めて、カードローンで審査されるポイントはほとんど同じなので、その点を詳しく紹介したいと思います。

アイフルの審査結果に大きく影響するのは、次の3点です。

アイフルの審査ポイント3つ

- 収入の安定性

- 他社借り入れ

- 信用情報

収入の安定性

アイフルの申し込み条件にもありましたが、安定した収入があるかどうかは、アイフルにとってとても重要なポイントです。

収入の安定性が高いといえば、企業に勤める「サラリーマン」や「公務員」をイメージしますよね。

たしかに審査において、会社員や公務員は有利になると言われています。ただ、アルバイトやパートでは審査に通らないかというと、そんなことはありません。

現在の収入で返済ができると判断されれば、たとえ収入が少なくてもキャッシングができます。

ちなみに収入の安定性を判断するうえで、職業だけでなく勤続年数も重視されます。

たとえば仕事をはじめて1ヶ月の人より、3年続けている人の方が収入が安定していると見られるのです。

はじめて1ヶ月だとまだ仕事に定着していないですし、収入が安定しているとは言えません。

もし近いうちに会社を辞める予定があるなら、退職前にアイフルの申し込みを済ませておく方がよいかもしれません。

アイフル以外の借入状況

アイフル以外のカードローンや、その他のローンを返済中でも、アイフルに申し込むことは可能です。

ただしアイフル以外の借入件数や借入金額が多いほど、審査通過が難しくなります。

一概には言えませんが、アイフル以外で4社以上から借入中であれば、「多重債務(借金返済が困難な状態)」を疑われ審査に通ることは難しくなると言われています。

また他社借入件数が3社以下でも、借入金額が多いと審査落ちの原因となってしまうのです。

審査落ちの目安は、「借入総額が年収の3分の1を超える金額かどうか」。

総量規制という法律により、貸金業者からの借入は年収の3分の1までしか借りられないことになっています。

ですから、すでに年収の3分の1を超える借り入れがあると、審査に通りにくいのです。

ただし他社借入の対象となるものと、対象にならないものがあるので、確認しておきましょう。

| 他社借り入れに含まれる | ・クレジットカードでのキャッシング枠 ・消費者金融のカードローン |

|---|---|

| 他社借り入れに含まれない | ・クレジットカードでのショッピング枠 ・銀行カードローン ・住宅ローン ・自動車ローン ・奨学金など |

同じカードローンでも、銀行カードローンは他社借り入れに含めません。

クレジットカードについては、通常のショッピング枠は含めず、キャッシング枠の利用は含む点に注意しましょう。

もし使っていないカードローンがあれば解約手続きをしておきましょう。複数の業者から借り入れしている状態より、少ない方が信用力は上がります。

申込者の信用情報

アイフルの審査では申込みの際に記入した情報だけでなく、過去の借金の返済状況など信用情報も確認されます。

信用情報とは、個人がローンやクレジットカードを利用したときに記録される、金融サービスの利用履歴のことです。

たとえばアイフルに審査を申し込むと、その旨が信用情報機関に記録されます。その後の契約状況や返済状況も、完済するまで記録され続けるのです。

そしてその信用情報に金融事故情報が登録されていると、審査に通る可能性は低くなります。金融事故情報とは長期延滞、債務整理、代位弁済、強制解約などのことを言います。

もし今までに家賃やスマホ(割賦払い)、奨学金の支払いを2ヶ月以上延滞したり、頻繁にクレカの支払いを滞納している人は要注意です。

信用情報機関に情報開示請求ができるので、心配な人はアイフルに申し込む前に確認しておくといいかもしれません。

アイフルの借り入れ方法は3つ

審査に通過し契約が完了すれば、あとは自分の好きなタイミングでお金が借りられます。アイフルの借り入れ方法は、次の3つのうちから選べます。

アイフルの借入方法

- 口座への振込融資

- 提携するコンビニや銀行ATMでお金を引き出す

- スマホアプリをつかってお金を引き出す

それぞれの借入方方法の受付時間、場所、手数料を次にまとめました。

| 借り入れ方法 | 受付時間 | 場所 | 手数料 |

|---|---|---|---|

| 口座への振込融資 | 24時間※1 | 会員メニュー | なし |

| コンビニATMや銀行ATM | 店舗により異なる | 提携の銀行やコンビニATM | あり |

| スマホアプリ | 原則24時間 | セブン銀行ATMとローソン銀行ATM | あり |

※1 振込可能時間は、金融機関により異なります。

オススメの借入方法は、手数料無料で来店不要の振込融資です。では、それぞれの借入方法について紹介します。

1. 口座への振込融資

まず、インターネットから振込予約をして、借り入れする方法について説明していきます。

アイフルの振込予約とは、必要なお金を指定した口座に振込融資してもらうサービスで、いつでも手数料無料、ローンカード不要な点が特徴です。手続きはインターネットか、電話で簡単に行えます。

アイフル振込予約の流れ

- アイフルの会員メニューへログイン

- マイページから振込融資をクリック

- 融資金額を入力して完了

なお振込先の金融機関によって振込実施のタイミングが違います。

振込先口座が以下の金融機関であれば、アイフルは24時間365日最短10秒で振込を実施しています。(※アクセスの集中により、着金までに時間を要する場合があります)

最短10秒融資ができる主な金融機関

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- ゆうちょ銀行

- PayPay銀行など

一方で、モアタムシステムを導入していない金融機関では、当日の振込可能時間は、平日の8時30分~15時30分に限られるので注意しましょう。

詳細はアイフルの公式ページから、ご利用の金融機関の接続時間で確認できます。

また振込融資をしてもらうには、最初に振込融資先の口座登録をしておく必要があります。

WEB完結で申し込みをすれば、審査後の契約手続きはインターネットで行え、その際に振込先の口座登録が可能です。

申し込みのときに口座を登録しなくても、あとから電話やWEB(書類提出サービス)、オペレーターとのチャットでも登録や変更ができます。

口座の登録までには時間がかかるので、早めに登録しておきましょう。

2. アイフルの提携ATMで現金を引き出す

アイフルの提携ATMとは、アイフルと提携している全国の銀行ATMとコンビニATMのことで、借り入れや返済の取引が可能です。

アイフルが提携しているコンビニと銀行は以下のとおりです。

アイフル提携ATM

- セブン銀行

- ローソン銀行

- イオン銀行

- ゆうちょ銀行

- 三菱UFJ銀行

- 西日本シティ銀行

- E-net

- 十八親和銀行

- 福岡銀行(借入のみ)

- 熊本銀行(借入のみ)

利用には手数料がかかってしまいますが、近くのコンビニですぐにお金が借りられるので、急ぎの時に利用すると便利でしょう。

※手数料は取引額1万円以下で110円、1万円超で220円。

とくにコンビニATMはメンテナンスの時間を除いて、24時間利用できるので、とても便利です。

またコンビニATMや銀行ATMなら、一見カードローンを利用しているようには見えないので、周囲の視線を気にして店舗に入る必要はありません。

アイフルで借りたお金を返済する流れ

アイフルの返済方法は大きく4つあります。

| 返済方法 | 特徴 |

|---|---|

| インターネット返済 | ・24時間365日利用できる ・リアルタイムで反映される ・手数料無料 |

| 口座振替 | ・毎月決まった日に自動引落 ・手数料無料 |

| アイフル提携ATM(コンビ二・銀行) | ・コンビ二は原則24時間利用可能 ・セブン銀行とローソン銀行はアプリでの返済に対応 ・手数料あり |

| 銀行振込 | ・振込手数料がかかる |

一番利用しやすい返済方法は、アイフルが提携するコンビニATMや銀行ATMからの返済でしょう。

スマホアプリがあれば、セブン銀行ATMとローソン銀行ATMからいつでも返済できます。ローンカードを持っていれば、その他の金融機関でも返済できます。

もし返済忘れを防ぐなら、毎月自動で引き落としてくれる口座振替がオススメです。

毎月の返済日に指定した口座から自動で引き落とされます。わざわざ振り込みに行く必要がないので返済忘れの心配がなく、手数料も無料です。

引き落とし日は、申込み方法によって変わりますので、確認しておきましょう。

口座振替の引き落とし日

| 申し込み方法 | 引き落とし日 |

|---|---|

| 郵送 | 毎月6日,23日,27日のいずれかから選択可能 |

| WEB | 毎月3日,26日,27日,28日のいずれかから選択可能 (希望金融機関によって異なる場合あり) |

アイフルの返済期日は約定日制とサイクル制から選択

アイフルの返済期日(返済日)は、約定日制とサイクル制のどちらかを選べます。

アイフルの返済方式

| 返済方式 | 内容 | メリット |

|---|---|---|

| 約定日制 | 毎月同じ日を返済日とする | ・毎月同じ日に返済すればいいので管理がしやすい ・返済日の10日前以内であれば返済可能 |

| サイクル制 | 前回返済日から35日後を返済日とする | ・時間返済日までの時間が長い ・返済日の何日前であっても返済可能 |

どちらがいいかは、利用する人によっても違いますので、自分に合った方を選びましょう。

返済方法を約定日制にした場合、都合に合わせて返済日をあとから変更できます。アイフルの会員専用やWEBの会員画面から変更手続きが可能です。

返済方式を変更するには別途手続きが必要となるので、最初に返済方式を選ぶ際は慎重に選びましょう。

アイフルの最低返済額は返済方式で異なる

アイフルでは毎月の最低返済額が決められており、それ以上の金額ならいくら返済してもいい仕組みになっています。

毎月の最低返済額は、利用者の借入残高や返済方式(約定日制またはサイクル制)によって変わりますので次の表をご確認ください。

| 借入残高 | 最低返済額 | |

|---|---|---|

| サイクル制 | 約定日制 | |

| 1円~100,000円 | 5,000円 | 4,000円 |

| 100,001円~200,000円 | 9,000円 | 8,000円 |

| 200,001円~300,000円 | 13,000円 | 11,000円 |

| 300,001円~400,000円 | 13,000円 | 11,000円 |

| 400,001円~500,000円 | 15,000円 | 13,000円 |

| 500,001円~600,000円 | 18,000円 | 16,000円 |

| 600,001円~700,000円 | 21,000円 | 18,000円 |

| 700,001円~800,000円 | 24,000円 | 21,000円 |

| 800,001円~900,000円 | 27,000円 | 23,000円 |

| 900,001円~1,000,000円 | 30,000円 | 26,000円 |

たとえば10万円を借りて毎月決まった日に返済(約定日制)を選ぶと、毎月の最低返済額は4,000円となります。

4,000円は最低金額なので、それ以上の金額を返済することもできます。

多めに返済すれば完済までの期間が短縮でき、結果的に支払う利息を抑えることができるので、臨時収入があったときなどは生活に支障のない範囲で、繰り上げ返済しましょう。

アイフルの返済日に遅れたら遅延損金が発生する

返済期日に遅れた場合、20.0%の損害遅延金が発生します。

返済に遅れそうなときは、スマホアプリまたは会員サービス(WEB)の「返済日の延期(今月分のみ)」から手続きしましょう。返済約束日を登録することで、返済を一時的に待ってくれます。

アプリや会員サービスのほか、電話での猶予申出も可能です。

なお口座振替(自動引落)の設定をしている場合は、返済期日の変更手続きをしても引き落としされます。口座の残高を請求金額未満にしておけば、自動引き落としはされません。

すでにアイフルの返済に遅れてしまった場合は、気づいた時点でアイフルに連絡しましょう。

相談する際には、「返済が遅れた理由」「返済可能な金額」「返済できそうな日」を明確にしてから、電話しましょう。

返済できそうな日については「つぎの給与日が◯日なので、◯日以降に返済できます。」と具体的な日付を伝えてください。

アイフルを利用する前に気をつけたいこと

アイフルはとても利用しやすいカードローンですが、デメリットもあります。

アイフルカードローンのデメリット

- 銀行カードローンより金利が高い

- 提携ATMを利用すると手数料がかかる

デメリットの一つは、銀行カードローンよりも金利が高いことです。

アイフルの金利(実質年率)は3.0%~18.0%。

消費者金融の中では平均ですが、一般的な銀行カードローンの上限金利が15.0%前後であることを考えると、金利面でメリットがあるとはいえません。

また、アイフルの提携ATMはすべて利用手数料がかかります。

手数料を節約するなら、口座振込で借り入れて、毎月の返済を口座振替(自動引落)で行うとよいでしょう。

【まとめ】アイフルは即日融資も可能!お急ぎの方にオススメ

今回はアイフルの借り入れから返済までの流れを紹介しました。

WEB完結で申込みが完了するので他の人の目も気にならず、さらに振込サービスを利用すれば借り入れまで自宅にいながら完結できます。

さらには、毎月お金を返済する方法としてインターネット返済もありますので、誰にも知られず借り入れ・返済がしやすいカードローンといえるでしょう。

すぐにお金を借りれば、最大30日間の無利息期間を1日も無駄にすることなく活用できるので、今すぐお金を借りたい!という人はアイフルをぜひ検討してみてください。

アイフルの詳細

※ ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

※ 取引中に満70歳になった場合、その時点で新規融資は停止になります。(貸付条件はこちら)

※ 申込状況によってはご希望に添いかねます。