アイフルの返済方法は、インターネット返済、提携コンビニATM、口座振替など様々なやり方があります。

さらにアイフルには「返済サイクル」と呼ばれる2種類の返済方式があるため、契約の際にどちらを選ぶべきか迷うかもしれません。

そこで今回は、アイフルに「いつ(返済サイクル)」「どうやって(返済方法)」「いくら(返済額)」返済すればいいのか、アイフルの返済方法について解説します。

この記事を読めば、アイフルで借りたお金を返済する流れと、あなたにとってベストな返済方法がわかるでしょう。

またアイフルの毎月の返済額についても解説しているので、「アイフルでお金を借りて、きちんと返済できるか不安」という方もぜひ参考にしてください。

アイフルの返済方法の中で一番確実なのは、銀行口座を登録のうえ口座振替で毎月引き落としをするやり方です。この記事では、口座登録の方法についても案内していますので、よろしければ参考にしてください。

目次

アイフルの返済方法は5つある

アイフルの返済方法は5つの中から、あなたの都合に合わせて自由に選べます。

返済方法によって毎月の返済額が変わったりすることはないので、安心してください。

「どの返済方法がよいかわからない!」という人は、以下を参考にして、それぞれの返済方法の詳細をチェックしてみてください。

アイフルの返済方法

| 返済方法 | 手数料0円! | 24時間OK! | 土日返済OK! |

|---|---|---|---|

| インターネット返済 | ◯ | ◯ | ◯ |

| 口座振替 | ◯ | × | × |

| アプリ(スマホATM) | × | ◯ | ◯ |

| 提携ATM | × | × | ◯ |

| お振込み | × | ◯ | ◯ |

※ メンテナンス時間を除きます。

※ 振込は金融機関によって実施のタイミングが異なります。

「返済の度に手数料をかけたくない!」という人は、口座振替の手続きをしましょう。手続きができない人は、インターネット返済にすれば手数料0円です!

1. インターネット返済

| 手数料 | 無料 |

|---|---|

| 返済可能時間 | 原則24時間 |

| メリット | ・外出の手間が省ける ・PCやスマホで簡単に返済可能 ・原則24時間リアルタイム返済 |

| デメリット | ・各金融機関でネットバンキングの事前手続きが必要 |

アイフルの返済方法の中で、インターネット返済は一番便利です。

というのも来店の必要がなく、手数料0円で原則24時間365日返済できるのは、インターネット返済だけだからです。

システムメンテナンスの時間に注意が必要ですが、それ以外の時間帯はいつでもリアルタイムで返済が反映されるので、ギリギリの返済でも間に合う可能性があります。

インターネット返済をする場合は、WEBの会員ページか、アイフル公式のスマホアプリからも手続き可能です。

操作方法もとても簡単。まずはWEBの会員ページにログインします。そして、「インターネット返済」をクリックし、返済金額を入力のうえ金融機関を選択するだけ。

あとは金融機関の専用ページに移動し、確認作業で終わりです。

なお、インターネット返済をする場合は各金融機関にてインターネットバンキング、もしくはモバイルバンキングの手続きが必要となります。

これからアイフルを利用する方で、現在利用している金融機関のインターネットバンキングの登録をしていない方は、金融機関のネットバンキング手続きも済ませましょう。

2. 口座振替で返済

| 手数料 | 無料 |

|---|---|

| 返済可能時間 | 各金融機関ごとの指定日時 |

| メリット | ・自動引き落としなので払い忘れがない ・外出の手間が省ける |

| デメリット | ・口座の通帳に引き落としが記載される ・口座振替の登録に時間がかかる |

アイフルの口座振替とは、あらかじめ登録した口座から毎月自動引落しで返済する方法です。

「毎月ATMで返済するのが面倒」という人は口座振替を利用するとよいでしょう。手数料もかからず、外出の手間も省けます。

また「返済日にうっかり返済することを忘れないか不安」という人も、口座振替がオススメ。

毎月決まった日に自動引落されるため、うっかり返済し忘れることがありません。(口座に残高が残っているか確認する必要があります。)

引き落とし名義は「ライフカード(カ」もしくは「SMBCファイナンスサ」「SMBCファイナンス自払」になります。

通帳に「アイフル」とは記載されないので、安心です。口座振替をする場合は、事前に登録が必要なので、つぎにその手順を紹介します。

アイフル口座振替の登録方法と引き落とし日

アイフルの口座振替をはじめるには「Web」「郵送」いずれかの方法で、事前登録が必須となります。

中でも「Web」を使った方法なら、アイフルの会員ページから手続きできるので、一番手軽で便利です。

郵送で登録する場合、振替日は毎月6日、23日、27日のいずれかを選択できますが、Webで登録する場合は、金融機関によって振替日が決まっているので注意が必要です。

口座振替を検討している方は、アイフル公式サイトの「金融機関口座振替日一覧」から確認しておきましょう。

また、口座振替の手続きをしてから自動引落が開始するまで、40日ほどかかるので、早めに登録することをおすすめします。

これからWebで申し込む方は、申し込みの際に本人名義の銀行口座を登録すると、本人確認になるだけでなく、自動的に口座振替での返済に設定されるので、早く手続きできますよ。

3. アプリ(スマホATM)で返済

コンビニATMの中で「セブン銀行ATM」と「ローソン銀行」は、ローンカードを使った取引の他にも、アイフルのスマホアプリを使った取引が可能です。

まずはアイフルのアプリを準備しましょう。(Apple store または Google Play でダウンロードできます。)

アイフルの返済をするときの、アプリとATMの操作手順は以下の通りです。

※セブン銀行ATMの場合

スマホATMの操作手順

- スマホアプリをダウンロードする

- スマホアプリにログイン

- 「スマホATMで返済」を選択

- ATMトップ画面「スマートフォンでの取引」を選択

- ATM画面に表示されたQRコードをアプリで読み込む

- アプリに企業番号が表示されるので、ATM画面へ入力

- 暗証番号と金額を入力

- 入金する

- 利用明細書を受け取り完了

このようにアプリを使えば、アイフルのローンカードがなくても借入や返済が可能です。

ローンカードを発行している、していないにかかわらずスマートフォンがあれば誰でも利用できますので、覚えておくと便利でしょう。

なおスマホATMで返済した場合も、ATM利用料金はかかりますのでご注意ください。

カードを家に忘れた時も、スマホがあればスマホATMでキャッシングができます!

4. 提携ATM(コンビ二・銀行)から返済

| 手数料 | 有料 ・1万円以下110円 ・1万円超220円 |

|---|---|

| 返済可能時間 | コンビニATMはほぼ24時間(土日祝日含む) 銀行ATMは店舗によって異なる |

| 対象金融機関 | セブン銀行、ローソン銀行、E-net、イオン銀行、三菱UFJ銀行、西日本シティ銀行、十八親和銀行、ゆうちょ銀行 |

| メリット | ・傍から見るとキャッシングの返済をしているように見えない ・設置台数が多く探しやすい ・通勤時にコンビニに寄って簡単に返済できる |

| デメリット | ・手数料がかかる |

アイフルは全国のコンビニATMや提携する銀行ATMからも返済できます。

コンビニなら出勤前の早朝や、仕事の帰り道、休日のお出かけ時など、いつでも返済ができるのでとても便利です。

営業時間は原則24時間ですが、メンテナンスの時間帯は利用ができないので注意しましょう。

アイフルの返済ができるコンビニATMの営業時間

| ATM | 営業時間 | 設置コンビニ |

|---|---|---|

| セブン銀行ATM | 平日 0:00~2:00、3:00~24:00 土曜 0:00~2:00、3:00~23:00 日曜 7:00~24:00 祝日 0:00~2:00、3:00~24:00 |

セブンイレブン(※セブン銀行ATM設置店のみ) |

| ローソン銀行ATM | 月曜 7:00~23:00 火~金曜 0:00~24:00 土曜 0:00~23:50 日曜 7:00~23:50 祝日 曜日通り |

ローソン(※ローソン銀行ATM設置店のみ) |

| E-netのATM | 全日7:00~23:00 | ファミリーマート他(※E-netのATM設置店のみ) |

| イオン銀行 | 全日7:00~23:00 | ミニストップ(※イオン銀行ATM設置店のみ) |

毎週日曜・祝日0:00~6:00は、コンビニATMが営業時間内であってもアイフル側のメンテナンスにより取引は停止となります。

5. 銀行振り込みで返済

| 手数料 | 有料(振り込み手数料) |

|---|---|

| 返済可能時間 | 銀行によって異なる |

| メリット | 一括返済ができる |

| デメリット | 振込手数料は利用者が負担 |

アイフルでは、指定された銀行口座に振り込むことで返済できます。振込先は利用者ごとで違うので、アイフルの会員サイトにログインして確認しましょう。

振込返済のよいところは、1,000円未満の端数の入金も可能な点です。ATMで返済する場合は1,000円単位での返済になるので、完済する際は振込返済を利用するとよいでしょう。

なお、振り込み手数料は自己負担ですのでご注意ください。

アイフルの返済サイクルは2つから選べる

アイフルでは「約定日制」「サイクル制」の2つのうちから返済サイクルを選べ、それにより返済日が決まります。

返済サイクルは、自分のペースで返済できる方を選べばOKですが、一度決めたサイクルの変更はできないのでよく考えてから選びましょう。

次回の返済日を忘れたときは、スマホアプリやWeb会員ページで確認できますよ。

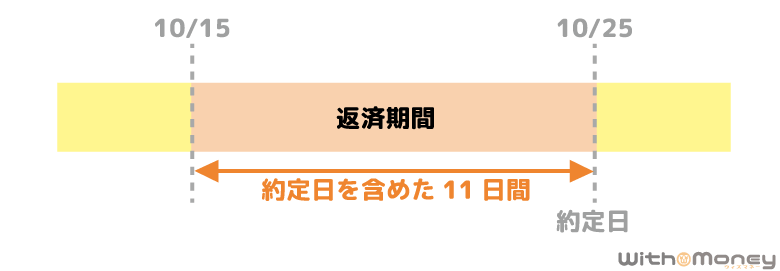

毎月1回返済する「約定日制」

約定(やくじょう)とは、もともと「取り決めを結ぶ」という意味で、利用者の都合のよい返済日を取り決めて返済するのが約定日制の方式です。

たとえば「給料日が25日だから、アイフルの返済日は30日にしよう」というように、好きな日付を決定できます。

約定日制は、毎月同じ日に返済すればいいので管理しやすいのが特徴です。約定日制の返済方法を選んだ人は、約定日を含めた11日間のうちに入金しましょう。

たとえば約定返済日を毎月25日に設定した場合、入金の期間は毎月15日~25日の11日間になる、ということです。

もし15日よりも前に入金してしまうと、繰り上げ返済の扱いとなり、さらに15日~25日の間に毎月の返済額を入金しなければならないので、注意しましょう。

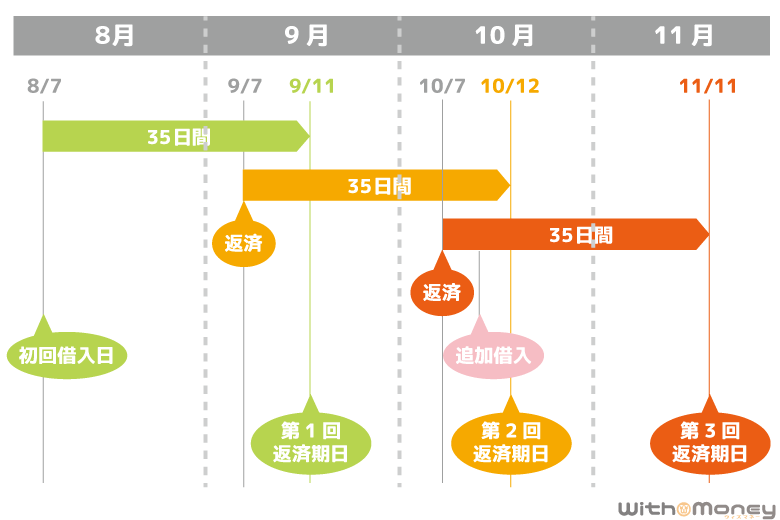

返済日が35日ごとの「サイクル制」

サイクル制とは、前回返済日から35日後が返済期限となる返済方式です。約定日制と異なり、返済期日の前であればいつでも返済できます。

ちなみに初回借入時は、借入日の翌日から35日後が返済期限です。ではサイクル制の仕組みを図でくわしく見てみましょう。

この表では、8月7日に初回の借り入れを行っていますので、その翌日から35日後「9月11日」が1回目の返済日になります。

サイクル制では、返済日までならいつでも返済できるため、もし1回目の返済を9月11日より早い「9月7日」にした場合は、9月8日から35日後の「10月12日」が2回目の返済日になります。

このようにサイクル制は返済期限が毎月変動するのです。

約定返済日の場合、タイミングを合わせて返済しないと、追加返済分として扱われてしまいますが、サイクル制の場合は次の返済日に間に合うならいつでも返済可能です。

ですから、臨時収入があったときに日程を気にすることなく、すぐ返済できるというメリットがあります。

一方で返済日が毎月決まった日ではないことから、返済管理をきちんと行わなければいけません。返済日を過ぎてしまうと返済遅れになってしまいます。

返済日や返済金額はアイフルの会員ページでも確認できますが、予定の確認が苦手な方は、「aiメール」という無料サービスを活用しましょう。

aiメールは、返済日の3日前にメールにてお知らせしてくれるので、うっかり返済遅れを防げます。

サイクル制は次回返済日までの時間が長く、返済期間に余裕があってよいですね。ですが、約定日制に比べ返済期間が延びてしまい、利息が膨らみやすい点にはご注意ください。

【注意】契約時に選んだ返済サイクルは変更できない

アイフルの約定日制で指定した返済日は、いつでも変更が可能です。

たとえば転職して給与日が変わったり、単純に返済日をずらしたいときは、「アプリ」または「会員ページ」から変更できます。

メニュー内にある「各種登録・変更」から手続きが可能です。

返済日の変更(毎月)のメニューが表示されない場合は、オペレーターチャットまたはメールでの問い合わせとなりますので、早めに手続きをしましょう。

ただし返済サイクル(約定日制かサイクル制)は、基本的に変更できません。

契約時に選択した返済サイクルを変更することは、契約内容の変更にあたるため、手続きをしなおす必要があるのです。

どうしても都合が悪い人はアイフルのフリーダイヤルに相談してみましょう。

アイフルの返済額は毎月いくら?

アイフルで「いつ」「どのように」返済するのかを知っていただいたところで、つぎは「いくら」返済するのかについて解説していきます。

毎月の返済額は借入残高によって決まっており、決められた返済額(最低返済額)以上であればいくら返済してもかまいません。

では、アイフルの毎月の返済額について詳しく見てみましょう。

毎月の返済額は借入金額で決まる

アイフルの返済額は、「借入直後残高」と「返済サイクル」で次のように細かくわけられており、借りた金額に比例して、毎月の返済額も増えていきます。

アイフルの返済額

| 借入直後残高 | 約定日制 | サイクル制 |

|---|---|---|

| 10万円以下 | 4,000円 | 5,000円 |

| 10万円超~20万円以下 | 8,000円 | 9,000円 |

| 20万円超~30万円以下 | 11,000円 | 13,000円 |

| 30万円超~40万円以下 | 11,000円 | 13,000円 |

| 40万円超~50万円以下 | 13,000円 | 15,000円 |

上の表の返済金額が「最低返済額」であり、それ以上であれば都合に合った金額を返済できます。

ですがほとんどの場合、最低返済額のまま返済を続けていく人が多いようです。

繰り上げ返済をすれば利息の節約になる

カードローンは借入期間が短くなるほど、利息は少なくなるのが鉄則です。

最低返済額のまま返済していくと返済期間は長くなるので、余裕があれば繰り上げ返済(追加返済)を検討してみましょう。

繰り上げ返済とは、毎月の返済額とは別にローン返済をすることです。

たとえば、毎月の返済額8,000円のところを1万円入金し返済すれば、自動的に2,000円が繰り上げ返済として処理されるので手間もかかりません。

繰り上げ返済のメリットは、追加した全額が元本の返済にあてられるという点。

金利は借入残高(元本)から算出されるので、元本が早く減れば、それだけ利息の支払いも少なく済みます。

それでは借入金額20万円を例に、繰り上げ返済なしの場合と、2千円の繰上返済をした場合の違いを比較してみましょう。

繰り上げ返済なしとありの比較

| 繰り上げ返済なし | 繰り上げ返済あり | |

|---|---|---|

| 返済額 | 8,000円 (毎月の返済額のまま) |

10,000円 (2千円の繰上返済) |

| 総支払額 | 252,558円 | 239,571円 |

| 総支払利息 | 52,558円 | 39,571円 |

| 総支払回数 | 32回 | 24回 |

※借入額は20万円、支払いは約定日制で算出。

総支払利息は12,987円減り、返済回数も8回減る結果となりました。

このように、金銭的に余裕があれば、少しでも繰り上げ返済することで利息を節約できます。

毎月繰り上げ返済をするのは難しいかもしれませんが、臨時収入があったときやいつもより出費が少なかったときだけでも返済にまわすようにしましょう。

アイフルで繰り上げ返済や一括返済をする方法

アイフルでは毎月分割して返済していくのが基本ですが、もちろん一括返済も可能です。

アイフルの一括返済の方法は、「銀行振り込み」と「提携先ATM」の2つです。

「余裕ができたので借入残高すべて返済したい」「アイフルの無利息期間中に完済したい」という方は一括返済の手順をチェックしておきましょう。

※アイフルの無利息期間とは、はじめての利用の場合に契約日の翌日から最大30日間金利ゼロ、無利息で借り入れができるサービスです。

銀行振り込みで一括返済する

一括返済する方法でオススメなのが、「銀行振り込み」です。

振込手数料はかかりますが、1円単位で振り込めるため、端数を残すことなくぴったりと支払うことができます。

まずは、アプリやWeb会員ページから、完済金額と振込口座の2点を確認しましょう。

なお、完済金額のうち「利息」については日割り計算になるため、一括返済予定日がずれると、金額も変わることにご注意ください。

完済金額と振込口座を確認したら、あとは都合のよい金融機関から返済するだけです。普段よく利用する金融機関から、アイフルの指定口座に振り込みましょう。

提携先ATMで一括返済する

アイフルでは、提携先のATMからも一括返済ができます。ただし提携先ATMでは、硬貨での返済はできないので注意しましょう。

返済口座をアイフルに登録している人は、硬貨で返済できなかった端数が自動的に引き落とされます。

返済口座を登録していない人は、そのまま完済扱いとなり、端数は次回利用した時に請求されます。

ちなみに1,000円未満の端数については、返済しなくても利息は発生しません。解約する場合は返済が必要ですが、そうでない場合は基本的に残っていても問題ないです。

口座振替で返済している人も、自動で全額返済することはできないので、銀行振込をするか提携先ATMから一括返済しましょう。

一括返済して解約する場合は別途手続きが必要

ちなみに一括返済で完済しても、自動的にアイフルが「解約」されるわけではありません。

今後もアイフルを使う予定があればそのままにしておけばいいですが、解約したい場合は別途手続きが必要です。

解約する時は、アイフルにメールで解約申請をしましょう。手続きは約1週間ほどで完了し、完了後はアプリにメッセージが届きます。

その後、自分でローンカードを破棄して解約完了です。スマホアプリも削除してしまって問題ありません。

なお、残高0円と記載した書類が欲しい場合は、オペレーターチャットなどでリクエストをすれば、アイフルから残高証明書が郵送されます。

アイフルの返済日に返済できない場合の対処法

「急な出費があって、アイフルの返済日までに返済ができない……。」

カードローンの利用を続けていくうちに、返済が間に合わなくなることもあるでしょう。

アイフルの返済に遅れてしまうと、以下の3つのリスクがあります。

アイフル返済遅れのリスク

- 遅延損害金が発生する

- 信用情報に延滞情報が記載される

- 家族や周囲の人に借金がばれる

1日でも返済が遅れてしまうと、遅延損害金が発生し、信用情報に延滞したことが記録されてしまうので、返済に遅れないようにしたいところです。

また長期間延滞し郵送で督促状が届きはじめると、家族に知られてしまう可能性が高くなるので、もし延滞してしまったらできるだけ早く対応するようにしましょう。

ここではアイフルの返済が遅れてしまっても慌てないように、返済できないときにとるべき行動について解説していきます。

アイフル会員ページから返済日の延期をする(今月のみ)

アイフルでは返済が遅れそうな場合、数日なら返済日の延期ができます。

WEB会員ページかアプリから、返済日延期の手続きをしましょう。

WEB会員ページを利用した場合は、「次回返済日の変更(猶予)」から、スマホアプリは「返済日の延期」から手続きをしてください。

ただし、返済日の延期をしても遅延損害金(金利20.0%)は発生するので注意しましょう。

ちなみに返済日の延長ができるのは約定日制のみです。サイクル制はもともと返済のサイクルが長くとってあり、それ以上の延期はできません。

また返済日の延長を頻繁に繰り返すと、そのうち対応してもらえなくなる可能性があるので、本当に困ったときの対策として活用しましょう。

最低金額のみ返済する

毎月の返済額のうち、全額準備ができなければ「最低金額」のみ返済するのも方法の一つです。最低金額は「最低返済額」と異なり、利息に充当される金額のことを言います。

つまり、最低金額分をひたすら返済しつづけても、元金が減らないため、返済が進みません。ムダに利息を払うことになるので、本当に困ったときにだけこの方法を選ぶようにしましょう。

なお、現在の最低金額はアプリのメニューにある「返済金額の照会」から確認できます。

一番やってはいけないことは、返済せずに放置しておくこと。

最悪の場合は財産が差し押さえられる可能性もあるので、必ずアイフルに相談するようにしてください。

「アイフルに遅延した時のペナルティと対処法」の記事で詳しく紹介しています。

【まとめ】アイフルの返済方法は口座振替の登録をしておくと便利

ここまで、アイフルの返済方法について説明しました。

アイフルでお金を借りる人にオススメの返済方法は、手数料もかからず返済忘れも防げる「口座振替」です。

その他にもアイフル返済方法のポイントについておさらいしておきましょう。

- 「口座振替」「インターネット返済」で返済すると手数料0円

- 余裕がある月は、繰り上げ返済を積極的に行い総支払利息を減らす

- 返済できないときは返済日の延期、または最低金額の返済で応急処置をする

アイフルはいろいろな返済方法があるので、自分のぺースにあった返済サイクルや方法を選択してくださいね。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(10)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長5年、最大60回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要