急な出費でお金が必要なとき、「アイフルは審査が甘い・緩い」「簡単に借り入れできそう」という噂を聞いて申し込みを考える人も多いのではないでしょうか。

実際にアイフルでは、最短18分という速さで融資が受けられます。

※ お申込の状況によってはご希望にそえない場合がございます。

ただしそれは、アイフルの審査が甘いというわけではなく、アイフルの審査基準に適合しなければキャッシングはできません。

そこでこの記事では、アイフルの審査がなぜ甘いと言われるのか、そして審査通過のコツについて紹介します。これからアイフルに申込みを考えている人は、ぜひ最後まで読んで、審査通過のための参考にしてくださいね。

アイフルでは、「原則勤務先への在籍確認の電話なし」や「はじめて利用する人は最大30日間利息0円」など、利用者に嬉しい条件が揃っています!借り入れを実現するためにも、必ず申し込み前に審査基準をチェックしましょう。

目次

アイフルの審査が甘いといわれるのはなぜ?審査の特徴3つ

冒頭で紹介したとおり、アイフルの審査は決して甘くないです。

ですがアイフルのスピーディな審査やスマホから簡単に申し込める点などから、利用しやすいカードローンというイメージがつき、「審査が甘い」という口コミが見られるのかもしれません。

そこで、アイフルの審査が甘いと言われる特徴を3つ確認しておきましょう。

1. アイフルは最短18分の即日審査や即日融資が可能

アイフルの審査は最短で18分、即日融資も可能です。

※ お申込の状況によってはご希望にそえない場合がございます。

アイフルの審査が早い理由は「審査の分業制」にあります。

まずアイフルに申し込むと申告情報をもとに、属性(収入、勤務先など)をコンピューターでスコアリングし、わずか数秒で仮審査の結果が出ます。

スコアリングによる仮審査を通過すれば、アイフルの審査担当によって申込内容に相違がないかを確認。

最後にアイフルの担当者が、提出された収入証明書などに問題がないか確認します。

このようにコンピューターでふるいをかけ、最終的には担当者の手で本審査をするという分業制によって、審査にかかる時間を大幅に短縮しているのです。

アイフルの審査時間が短いのは、審査が甘いからではない、ということがわかりましたね。

2. アイフルははじめての利用者にも積極的に融資をしている

アイフルはテレビCMや電車広告などでよく目にすることから、はじめてカードローンを利用する人が多く申し込んでいます。

キャッシングがはじめてなら、他社借り入れがなく信用情報に問題がない(長期延滞などの返済トラブルがない)人が多く、結果的に審査通過率は高くなると考えられます。

そのためアイフルの審査を受けた人の中で、「アイフルの審査は簡単だった」と感じる人の割合が多いのかもしれません。

このようにアイフルでは「はじめてのキャッシング利用者の割合が多い」「少額融資を行っている」という面で、審査に通りやすい(甘い)というイメージがつきやすいと考えられます。

3. アイフルは銀行の傘下ではない独立系消費者金融

アイフルは、大手消費者金融大手の中で唯一、銀行の傘下に入っていない独立系消費者金融です。

| 大手消費金融 | 親会社(系列会社) |

|---|---|

| アコム | 三菱UFJフィナンシャル・グループ |

| プロミス | SMBCグループ |

| SMBCモビット | SMBCグループ |

| レイク | SBI新生銀行グループ |

| アイフル | ー |

アイフル以外の大手消費者金融が銀行の傘下に入った理由は、2006年以降の貸金業法の改正が背景にあります。

当時、貸金業法の改正に伴うグレーゾーン金利撤廃により、消費者金融など貸金業者はこれまで高くとっていた金利を、大きく引き下げることになりました。

さらに今までに取りすぎていた金利を顧客に返却、つまり過払い金返還請求訴訟の影響で業績が悪化し、銀行の支援を受ける形で傘下に入ったのです。

そんな中アイフルだけが独立運営で生き残ることを選択し、現在でも唯一銀行の傘下に入っていません。

アイフルのような独立系消費者金融は、親会社(銀行)からの後ろ盾がない一方、銀行系にくらべ「自由度が高い」という強みがあります。

そのため「銀行系より自由=審査が甘い」と誤解されてしまうようです。

アイフルのカードローンはスマホだけで申し込みが完了したり、カードなしでもコンビニからキャッシングができるなど、どんどん便利になっていますが、審査は今まで通りしっかりと行われています。

アイフルの審査は他社より甘い?大手消費者金融との比較

アイフルと並ぶ人気の消費者金融に、アコムとプロミスがあります。審査内容や審査基準は各社様々であり、かつ詳細を公表していないので、審査の厳しさを具体的に比較するのは難しいです。

そこで3社の審査を比較する際によく使われるのが、審査通過率。審査通過率は、各金融機関のIR情報を見ることで確認できます。

審査通過率とは申込者のうち、審査に通った人の割合を表すものです。

2019年のデータを見ると、アコムは44.1%、そしてプロミスは45.1%となっており、実はアイフルもあまり変わらない通過率となっているのです。

※ アイフルの審査通過率は月次データよりチェックできます。

ですから、アイフルの審査は他社よりも甘いことはなく、かといって厳しすぎるということもありません。

なお審査通過率は1つの目安であり、時期や時世にも大きく影響されることも多いです。

そのため、審査通過率や審査の甘さ・緩さに左右されるのではなく、各社の審査基準をしっかり理解し申し込むことが大切です。

アイフルが重視する3つの審査基準

それでは本題の、アイフルの審査基準について解説していきます。

アイフルの審査は甘くないと言いましたが、逆に他社と比べて特別厳しいということでもありません。

毎月の収入が安定していて、お金を貸しても問題なく返済されると判断されれば、審査に通ることができます。

1. 安定した収入と返済能力

アイフルの申込条件は2つあり、アイフルの審査を受けるためには最低限クリアしないといけません。

アイフルの申込条件

- 年齢が満20歳以上69歳以下の方

- 定期的な収入と返済能力がある方(貸付条件はこちら)

申込条件の1つ目である年齢については、満20歳(未成年)に満たない方や70歳以上の方は、いくらそのほかの条件が揃っていてもアイフルに申し込めないので注意しましょう。

申込条件の2つ目については、「定期的な収入って毎月いくら以上必要なの?」と気になりますよね。

毎月1~2万円の収入ですと少し厳しいかもしれませんが、基本的には毎月まとまった収入がある人なら、低収入の方でも審査に通る可能性が高いです。

逆に先月100万円以上稼いだという人でも、フリーランスであったり自営業の方ですと、収入が安定しているとは言えないので、審査が厳しくなることもあります。

また安定した収入と聞くと、公務員や正社員を思い浮かべるかもしれません。

もちろん公務員や正社員は収入が安定しているため、審査において有利になると考えられます。

ですが、アルバイトやパート、フリーターの方でも安定した収入が認められれば借入可能となるので、安心してください。

正社員もアルバイトの人も、勤続年数が長いほど収入が安定していると見られるので、今の仕事をはじめて1ヶ月くらいしか経っていないという人は、申し込む前にアイフルに相談してみるとよいかもしれません。

一方で「専業主婦」「年金受給者」「失業中」の方は個人での収入がないため、残念ながらアイフルに申込みをしても審査に通ることは難しいでしょう。

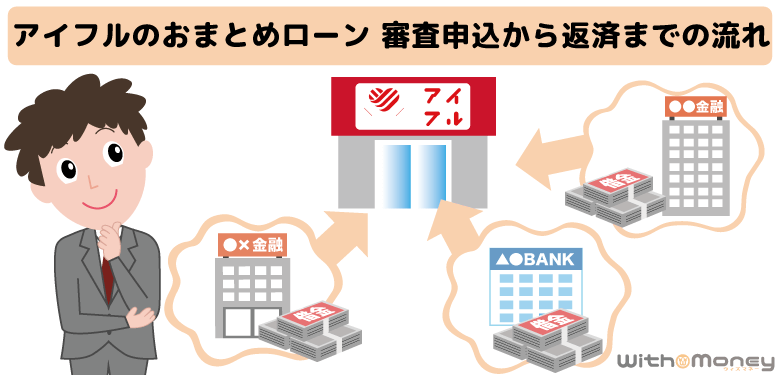

2. アイフル以外の他社借入件数と借入金額

現在アイフル以外のカードローンで借入中の人も、アイフルに申し込むことができます。

他社でもお金を借りている人は、申込時に借入金額を記入するので、あらかじめ確かめておきましょう。

ただしアイフル以外の借入件数や借入金額が多く、アイフルの返済が円滑に行えないと判断されると審査通過は難しくなります。

「他社借入件数って何件までならセーフ?」と疑問に思うかもしれませんが、明確な基準は公表されていません。

ただ一般的には5社以上あると、審査に通る可能性は低いと言われています。

また他社からの借入総額が年収の3分の1以上ある場合(総量規制)、審査に通るのは難しくなるでしょう。

だからといって、審査に通るために申込みのときにウソの内容を書いてはいけません。

本来の借入件数より少なくしたり、借入中の金額を低く書いても、信用情報を確認すればウソがすぐにわかってしまいます。

他のカードローンを利用している場合は、その旨をきちんと伝えるようにしましょう。

他社での借入件数や借入金額は少ないほど審査に通りやすいので、完済できるローンがあれば優先して完済し、その後にアイフルに申し込むことをオススメします。

3. 過去に借り入れしたローンの返済記録(信用情報)

信用情報とは、個人のローン(消費者金融・銀行カードローン・クレカのキャッシング枠・住宅ローンなど)に関する利用記録や、クレジットカードの支払記録などのことです。

なかでも2ヶ月以上の支払の延滞や、債務整理(法的に借金問題を解決する手段)の履歴を金融事故情報といい、登録されている間は新規のローンやクレジットカードの審査に通りにくくなります。

アイフルも例外なく、審査の過程で信用情報を必ず確認します。

収入に問題がなくても、過去に長期延滞をした記録が残っていれば、審査に影響するでしょう。

逆に今まで一度もローン契約をしたことがなく、信用情報の記録がないという人も、返済能力がわからないため、慎重に審査が行われる可能性が高いです。

審査において一番有利となるのは、過去にローン契約をしており、延滞することなく完済した記録がある人です。

ローンの返済記録が残っていると、アイフルも「きちんと返済してくれそう」と判断できるので、審査に通りやすくなります。

アイフルの審査の流れ(申し込みから借り入れまで)

審査の甘い・厳しいに限らず、これから申し込む人は審査の流れを知っておけば、途中で慌てることなくスムーズに審査をおえられます。

そこでここでは、アイフルの申し込みから審査、借り入れまでの流れを紹介しましょう。

まずアイフルに申し込むには4つの方法があります。

アイフルの4つの申込方法

| 申し込み方法 | 営業時間 |

|---|---|

| WEB申し込み | 24時間365日受付 |

| スマホアプリ | 24時間365日受付 |

| 電話 | 9:00~18:00 (土日祝含む) |

| 無人店舗 | 9:00~21:00 (土日祝含む) |

※営業時間は店舗により異なる場合があります。

一番オススメの方法は24時間いつでも申し込み可能なインターネットやアプリからの申し込みです。

他にもアイフル専用のフリーダイヤルで、オペレーターとやりとりをしながら申し込む「電話」や、「無人契約ルーム(自動契約機)」も準備されています。

アイフルの無人契約機は、申し込み、審査、ローンカード発行までを最短即日でできます。

その都度オペレーターに質問しながら手続きが出来るので、一般的な消費者金融の自動契約機の機会操作が苦手と感じる人にはぴったりです。

ですが、自動契約機ですべての手続きをすると、どうしても待ち時間が生じてしまいます。

ローンカードを受け取るにしても、先にWEBから申し込みをして審査を終えておけば、無駄な待ち時間をなくすことができますよ!

では、WEBからの審査の流れについて紹介します。

1. WEB申し込み

アイフルをインターネットから申し込む場合、申込フォームに個人情報を入力して送信します。

入力内容は次のとおりで、不明な箇所がなければ10分程度で申込手続きが終わります。

アイフル申込フォームの入力項目

| 入力項目 | 詳細 |

|---|---|

| 申込金額 | 希望限度額、ご利用目的(選択式) |

| お客さま情報 | 氏名、生年月日、性別/結婚有無、扶養家族、メールアドレス、運転免許証 |

| ご自宅情報 | 住所、携帯/固定自宅電話番号、住居/名義人、住居(家賃)負担額、入居年月、同居内容 |

| お勤め先情報 | 勤務先名、勤務先電話番号、雇用形態/保険証種別、業種/職種、会社規模、給料日、入社年月、税込年収、その他雇用形態 |

| 他社のご利用状況 | 他社借り入れ金額 |

| パスワードの登録 | パスワード(4桁) |

入力の最後に4桁のパスワードを設定しますが、のちほど審査結果を確認する時に使うので、メモをとっておくとよいでしょう。

なお年収は「手取り」ではなく「総額(額面)」で入力するのが正しい形です。

額面がわからない人は、給与明細の中で税金等が引かれる前の「総支給額」という欄を確認すれば大丈夫です。

入社して1年未満の人は、1ヶ月の収入実績×12ヶ月(1年)で概算の見積もりで年収を計算して入力しましょう。

2. 本人確認書類などの提出

アイフルから「書類提出のお願い」というメールが届くので、内容に従い必要書類を提出します。

アイフルの必要書類は、「本人確認書類」と「収入証明書類」の2種類です。

本人確認書類については、運転免許証があればこちらを提出しておくとまず間違いないでしょう。

収入証明書類は、「アイフルで50万円以上の限度額を希望する場合、または他社借り入れとの合計が100万円になる場合」に提出を求められます。

提出する必要書類は一人ひとり異なるので、必ずメールを確認して準備するようにしましょう。

3. 審査結果の通知

アイフルへの書類提出が完了すると、審査が開始され最短18分で回答が来ます。

※ お申込の状況によってはご希望にそえない場合がございます。

審査結果はメールで通知されます。アイフルから「審査結果メール」という件名のメールが届いたら、本文にあるURLから会員ログインを行いましょう。

審査結果を確認したらそのままWEBでの契約手続きに移ります。

ログインすると画面には「以下の内容で契約が可能です」という文章の下に、審査で決定した「契約可能限度額」と「適用金利」が一緒に記載されています。

これをもって審査に通過したという意味になるので、自分の希望した通りの限度額が適用されているかなど内容を確認しておきましょう。

4. 契約手続き

審査結果メールから、契約手続きに進みます。ここでローンカード発行の有無を選択できるので「カードあり」「カードなし」のどちらかを選びましょう。

「カードあり」を希望する場合は、郵送または来店でカードの受け取りを選択してください。

「カードなし」を希望した人は、スマホアプリを使って原則24時間365日、カードレスでキャッシングができます。(ただし、本人確認の手続き上、郵送物を発送される場合があります。)

なお、「カードあり」を選択しても、カード到着の前に、登録銀行口座への振込で借り入れができるので便利です。

5. 振込融資またはアイフルが利用できるATMで借り入れ

契約手続きが完了したら、いつでもキャッシング(借り入れ)ができる状態です。

アイフルの借り入れ方法は、振込融資またはアイフルが利用できるATMでの引き出しの2つがあります。

アイフルの振込融資は、原則24時間365日(※メンテナンス時間を除く)借り入れ可能。

金融機関によって振込可能時間が異なりますが、最短10秒で振込み可能なので、急ぎの場合でも安心です。

ATMで引き出して借り入れをしたい場合、アイフルではコンビニや銀行の提携ATMがあり大変便利です。セブン銀行、ローソン銀行、イオン銀行、三菱UFJ銀行、西日本シティ銀行、イーネット、十八親和銀行、ゆうちょ、福岡銀行、熊本銀行のいずれかのATMから借り入れできます。

またアイフルのアプリを使えば、セブン銀行ATMかローソンATMからカードレスでも借り入れできます。

ただし提携ATMを利用する場合は、手数料がかかることに注意してください。

緊急の時以外は、振込融資を利用してうまく使いわければ、手数料の節約になります。

アイフルの利用手数料(提携ATM)

| 取扱金額 | 手数料 |

|---|---|

| 1万円以下 | 110円 |

| 1万円超過 | 220円 |

アイフルの審査落ちを防ぐ3つの対処法

アイフルの審査に通るために、申し込み時に気をつけておきたいことが3つあります。

カードローン審査はちょっとしたミスが審査の結果に影響しますから、申し込み前に必ず次の3つについて確認しておきましょう。

1. 申込内容は正確に入力する

申し込みの際に個人情報を少しぐらい間違えても、後から訂正できるだろうと軽く考えがちですが、誤った内容を申告すると審査に影響することもあります。

最近ではWEB申し込みが主流となりましたが、スマホの小さい画面で入力する際に誤入力したり、ページをスクロールするときに選択項目がずれるミスが多発しているとのこと。

間違いの内容によっては虚偽申告とみなされ、審査結果に影響することも考えられます。

とくに年収や希望限度額などの金額を表す数字は、審査にも大きく影響するので、申請完了ボタンを押す前に必ず見直しをしましょう。

もし申込内容に不備があれば、アイフルから確認の電話があるかもしれません。

アイフルへ申し込んでから1時間くらいは携帯の着信を気にしておくと、内容の不備にすぐに対応でき、審査がスムーズに進むでしょう。

2. アイフル以外のカードローンを同時に申し込まない

急な借り入れの際には「何社か一緒に申し込んで、審査に通ったところで借りればいいや!」と思うかもしれませんが、カードローンの申込みは1社ずつが鉄則。

なぜならカードローン審査に申込みをすると、審査の可否に関わらず「申込み情報」の履歴が信用情報上に残るからです。

つまり複数同時に申し込めば、その履歴が信用情報で共有され「よほどお金に困っている」と判断され、それだけで審査に落ちてしまう多重申し込みの状態になるのです。

同時に申し込んだだけで、返済能力がないと評価され、結果的にすべての審査に落ちてしまってはもったいないですね。

まずはアイフルのみ申し込みをして、次の申し込みはアイフルの審査結果が出てからにしましょう。

アイフルの審査に通るか不安という人は、申し込みの前に「1秒診断」をしてみるとよいかもしれません。

簡易的な診断にはなりますが、3つの項目(年齢・年収・他社借入金額)を入力するだけで、融資の可否を診断できます。

このツールは何度利用しても「申し込み」にはならないので、信用情報に残ることはありません。

※診断結果は簡易的なものですので、実際の審査結果とは異なる場合もあります。

3. 希望限度額は最低限の金額を申請する

後から足りなくなるといけないから「限度額は多めに申告しておこう」と思いがちですが、希望限度額が高くなるほど審査もより慎重に行われます。

そのため審査に不安がある人や、審査通過を最優先にする場合、限度額を低めに設定することが大切です。

アイフルに申し込む際の目安としては、限度額50万円以下がよいでしょう。

限度額が50万円を超えると源泉徴収票や納税通知書などの収入証明書を提出する必要があり、書類を確認するため審査もより時間がかかります。

アイフルでは後から増額申請ができるので、最初は低い限度額で申請するのがベスト。

利用開始から半年ほど定期的な借り入れと遅れのない返済を続けていれば、「優良顧客」とみなされ増額できる可能性も高くなるでしょう。

【まとめ】アイフルの審査は甘いとも厳しいとも言えない

今回はアイフルの審査の難易度や審査基準について紹介しました。

結論は、アイフルが他の消費者金融より審査が甘いということはありません。

ですが安定した収入があり、他社での借入状況と過去のローン返済に問題がなければ、審査に通るでしょう。

あとは「申請内容を間違えない」「同時に複数のカードローンに申し込まない」「希望限度額を高くしすぎない」といった注意をすれば通過の可能性はより高くなります。

ただ現在アイフル以外でもお金を借りている人は、審査に通らないかもしれないと不安になると思います。

そんなときは焦って申し込みをせず、まずは公式サイトの「1秒診断」をやってみましょう。

それでも不安な場合は、申し込み前でも電話相談に応じてくれるので、アイフルに直接相談してみることをオススメします。