「昨日アイフルの返済日なのに支払いを忘れた!」

「アイフルの返済をしばらく放置してしまった!」

忙しい毎日を過ごしていると、各種支払いや返済をうっかり忘れてしまうことがありますよね。

返済遅れから数日以内に支払ってしまえば、遅延損害金の支払いだけで、滞納は解消できます。

ただアイフルから何度も連絡があったにもかかわらず、「面倒だから……」とか「今すぐには払えない……」という理由で無視し続けていると、将来的に大きな損をしてしまいます。

たとえば、アイフルでの借入ができなくなるのはもちろんのこと、他社のローン審査にも影響を及ぼすのです。

最悪の場合、給与が差し押さえられるかもしれません。そうなる前に、まずはアイフルに連絡をして、延滞によるペナルティを最小限に抑えましょう。

今の状況では返済が難しいという場合は、銀行カードローンへの借り換えや債務整理による減額も検討してみてください。

延滞が解消できれば、気持ちも晴れやかになり、日常が明るくなるはずです。

今回はアイフルの返済を延滞したときの対処法や、延滞が引きおこす悪影響について詳しく紹介します。

目次

アイフルの返済に遅れそうなときの対処法2つ

急な出費で返済が遅れるとき、つぎの2つの対処法があります。

アイフル返済遅れの対処法

- アプリから返済日の延期をする

- 最低金額だけでも入金する

もちろん毎月返済額は全額返すという決まりですが、どうしても遅れそうな月はこれらの対処をしておくことで、アイフルの心証悪化を最小限に防げます。

それでは、くわしく説明していきます。

1. アプリから返済日の延期をする

アイフルのアプリまたはWEB会員サービスから、返済期日変更(猶予)の手続きができます。

まずは、アプリメニューにある「返済日の延期(今月のみ)」をクリック、そこから返済日を変更しましょう。(会員サービスからも手続きできます。)

選択した延期日が、次回支払日に反映していれば手続き完了です。

もし反映されない場合は、アイフルに電話で手続きが必要ですので「会員専用ダイヤル」へ問い合わせをしてください。

なお口座振替の場合、返済日変更をしても引落請求が確定していると、引き落としは止められません。

その場合は、口座残高を請求金額未満にしておくと引き落としを回避できます。そのうえで延期した返済日までに、提携ATMまたは振込で返済をすれば大丈夫です。

スマホアプリがあれば返済が遅れそうなときでも、アイフルに電話せずに手続きができますよ。

2. 最低金額だけでも返済する

どうしても返済日までに返済金額ができない場合は「最低金額」のみを返済する方法があります。

最低金額とは、「利息+その他費用(ATM手数料など)」にあたる金額です。

金額はスマホアプリまたは会員サービスで確認ができますので、次回お支払額の横にある「返済金額照会」をクリックしましょう。

そこに最低金額が表示されていますが、1,000円未満は切り上げて入金をしてください。(例:最低金額が5,001円であれば、6,000円入金)

入金後に次回返済期日が更新されていれば、手続きは完了です。

最低金額だけの返済では、元金残高はほとんど減りません。そうすると完済返済期間が長くなってしまうので、一時的な対処法として利用してください。

アイフルの返済を延滞したら起こる5つのこと

延滞をしたら職場や家まで取り立てに来られるのではないかと不安になるかもしれませんが、法律でそういった行為は厳しく取り締まられているので心配いりません。

だからといって、アイフルからの連絡を無視して、返済しないまま放っておいてはいけません。

なぜなら返済を放置すると次の5つのデメリットがあるからです。

アイフルの返済を放置するデメリット

- アイフルから督促の連絡がある

- 遅延損害金が発生する

- 返済遅れから1ヶ月ほどで自宅に「督促状」が届く

- 信用情報に影響が出て今後ローン審査に通らなくなる

- 一括返済を求める「催告書」が届き裁判で差し押さえの可能性

アイフルで遅延するとどうなるのか、くわしく解説していきますよ。納期間が長くなるほど、ペナルティは重くなりますから、できるだけ早い対処が賢明です!

1. アイフルから督促の連絡がある

アイフルで返済を延滞・滞納すると、はじめにアイフルから催促の電話が入ります。

催促の電話といっても決して怖い口調で責められるわけではなく「今回のご返済が確認できていないようですが、いつ頃ご返済いただけますか?」という確認を目的としたものですので安心して電話に出ましょう。

うっかり忘れていた場合は、この電話で気づいて対処すれば問題ありません。

逆に返済に遅れている負い目から、アイフルからの電話を無視するのはNGです。

なぜなら延滞・滞納の電話は基本的に本人につながるまで続き、本人の携帯電話に数日かけてもつながらなければ、つぎに自宅の固定電話や勤務先に電話が入るからです。

アイフルのオペレーターは個人名で電話をかけますが、何度も連絡があれば家族や職場の人に怪しまれる可能性もありますよね。

支払いを数日まってほしい場合は、この電話で具体的に「◯月△日までに支払います」と返済日時を約束しましょう。

以降、返済を約束した日までは、アイフルからの催促の電話はありません。

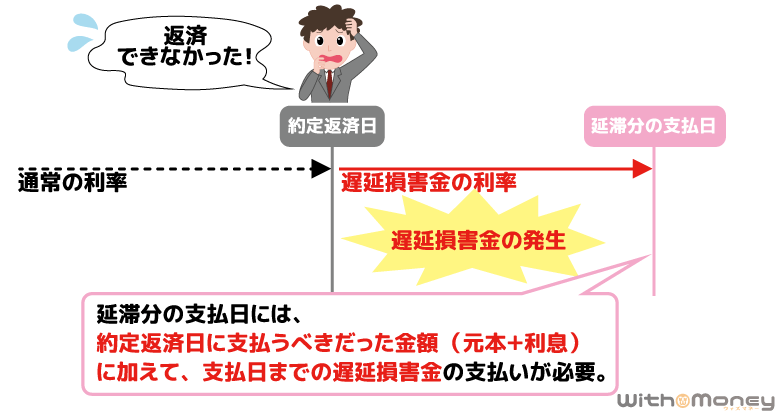

2. 遅延損害金が発生する

アイフルで返済を延滞・滞納した場合、遅延損害金を払わなければいけません。

アイフルでは遅延損害利率は20.0%に設定されており、次の計算式で具体的な金額を割り出せます。

遅延損害金 = 借入残高 × 遅延損害金年率(20.0%)÷ 365日 ×延滞日数

たとえば借入残高が30万円であれば、30万円 × 20.0% ÷ 365日× 10日 =「1,643円」の遅延損害金が発生することになりますね。

遅延損害金は、アイフルの通常利息に上乗せされるのではなく「返済が遅れている期間は通常利率に変わって遅延利率が適用される」イメージです。

つまり二重に利息が発生するわけではないので、延滞した日数が短ければ遅延損害金はそれほど負担にならない場合もあります。

そのため「返済に遅れても損害金さえ払えば問題ない」と思いがちですが、延滞・滞納すると他にもつぎのような問題が起こるので注意しましょう。

延滞・滞納したときに起こる問題

- アイフルへの信用度が落ちる

- 長期化すれば信用情報に延滞情報が登録される

- 追加融資は受けられない

アイフルや個人信用情報に延滞しているマイナス情報を残さないためにも、延滞・滞納は一日でも早く解消しましょう。

また当然ですが、返済期日までに返済が行われていない状態では、アイフルから追加融資が受けられません。

再度追加融資を受けたいなら、返済日に支払うべきだった金額と、支払日までの遅延損害金を支払うことが最低条件です。

3. 返済遅れから1ヶ月ほどで自宅に「督促状」が届く

アイフルからの延滞・滞納連絡を無視しつづけると、1ヶ月ほどで督促状(圧着ハガキ)が郵送されるでしょう。

ハガキの差出人は個人名のため一見アイフルからとはわかりませんが、たとえば家族が不思議に思い圧着ハガキをはがせば、内側には「アイフル」の社名と「督促状」という文字が記載されています。

つまり督促状が届くと、家族にアイフルからの借入が知られてしまう可能性もあるのです。

自宅に督促状のハガキが届かないようにするためにも、「アイフルからの延滞・滞納を確認する電話」には必ず出ましょう。

本人と連絡がとれて、返済日の約束ができていれば、督促状のハガキが発送されることはありません。

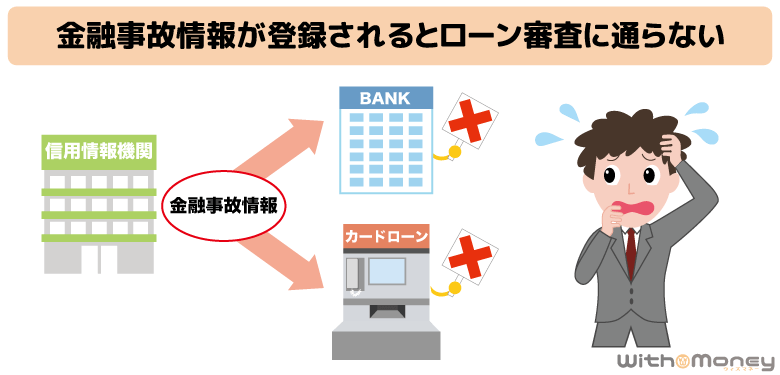

4. 信用情報に影響が出て今後ローン審査に通らなくなる

アイフルの返済を延滞して2ヶ月以上がたつと、信用情報に長期延滞の金融事故情報が登録されます。

信用情報に金融事故情報が登録されると、延滞を解消してから5年間は消えません。

その間は新たにローンが組めなかったり、クレジットカードが停止されることもあるため、とても重いペナルティといえます。

現在、日本には3つの個人信用情報機関がありますが、アイフルが加盟しているのは「日本信用情報機構」と「シー・アイ・シー」の2社です。

日本の信用情報機関3社

- 日本信用情報機構(JICC)

- シー・アイ・シー(CIC)

- 全国銀行個人情報センター(KSC)

この3社はそれぞれ情報共有が可能なため、アイフルで金融事故となる長期延滞を起こせば、3社すべての信用情報機関に共有されます。

日本の金融機関は最低でも1つの信用情報機関に加入しているので、もしアイフルで金融事故を起こすと、すべての審査(カードローン・クレジットカード・スマホ端末の割賦払いなど)に通らなくなるのです。

またこの段階でアイフルのローンカードも利用停止となり、延滞を解消しても利用再開はできません。

5. 一括返済を求める「催告書」が届き裁判で差し押さえの可能性

アイフルからの延滞に対する催促の電話や、再三の督促状を放置しておくと、アイフルから催告書(一括返済催告書)が届きます。

催告書とは「滞納している金額を期限内に支払うように迫る通知」のことで、普通郵便で届く督促状とは違い内容証明で届けられるため、「届いていない」と言い訳ができなくなります。

また滞納中の金額の支払い催促ではなく、借入金額の一括返済を求められるのも、催告書の特徴です。

催告書が届けばかなり危険な状態であり、そのまま放置すれば法的手段(訴訟や差し押さえ)をとられます。

給与が差し押さえられることで職場にも知られますし、ここまで滞納していたら、一括返済も難しいでしょう。そうなる前に、督促状が届いている時点でアイフルに連絡をして、分割返済する計画を立てることが大切です。

複数社の借入でアイフルの返済が遅れているなら「借り換え」の検討を

ここまで読んだ方のなかには、「1日2日くらいの滞納ならまったく問題なさそう」と思った人もいるかもしれません。

たしかに1日2日くらいなら、遅延損害金の額も少額ですし、うっかり支払い忘れることはだれにでもありますから、あまり大きな問題ではないように感じるでしょう。

ですが、「お金を用意するのがいつもギリギリになり、延滞してしまう……。」という状況が続いているようであれば、あなたの返済能力以上の借入をしている可能性があります。

とくにアイフル以外のカードローンでも借入があり、毎月複数の金融機関に返済しているという人は、支払い忘れのリスクも高く、なにより返済負担が大きくなりがちです。

そこでオススメしたいのが、複数社の借入をひとつにまとめて、月々の返済負担を減らせるおまとめローン。

返済先が1つになることで返済管理が楽になり、さらに毎月の返済金額が減ることで、遅れることなく確実に返済を進めることができます。

消費者金融の借り入れをまとめるならアコムの「貸金業法に基づく借換え専用ローン」か、プロミスの「おまとめローン」がオススメです。

ただしこの2社は銀行カードローンのおまとめができないため、アイフルの他に銀行カードローンの借り入れがある人は、おまとめ対応している銀行カードローンをオススメします。

たとえば楽天銀行スーパーローンなら、最高金利 年14.5%で借入でき、さらに入会でポイントも貯まるので、普段楽天のサービスを使っている方は断然お得です。

アイフルを長期延滞し返済できないなら「債務整理」で減額できる

アイフルの返済を長期延滞していて、今後しばらく返済できるような状況でないと判断したら、債務整理で借金を減額する方法も検討してみてください。

「債務整理をしたら全財産を失うのでは?」と不安になる人もいるかもしれませんね。

債務整理のうち、「自己破産」せざるを得ない状況の場合は、財産の差し押さえもやむを得ませんが、借金の減額で解決ができるなら財産の差し押さえを回避できます。

たとえば「任意整理」は、アイフルと直接交渉することで借金の減額をする方法で、裁判所を通すことなく借金の減額ができます。

直接交渉すると言いましたが、弁護士や司法書士に相談すれば代理で交渉してくれるので、あなたが直接アイフルと交渉する必要はありません。

この任意整理は整理する借金を選択できるので、返済中の住宅ローンや自動車ローンを任意整理の対象にしなければ、家や車を差し押さえられることはないのです。(任意整理をしない借り入れについては、ローンの支払いを継続して行う必要があります。)

他にも個人再生や特定調停といった、裁判所を通して借金の減額交渉をする債務整理方法もありますが、どの方法が最適かを自分で判断するのはとてもむずかしいです。

ですから、もしこの先もアイフルの返済ができないようであれば、まずは専門家に相談してみることをオススメします。

「いきなり債務整理を依頼するのは抵抗がある」「どう問い合わせていいかわからない」という方は、匿名でできる無料の減額診断からはじめてみてください。

司法書士法人みつ葉グループの公式サイトから借金の金額、借入期間、返済状況を入力すれば、いくら減額できるのかアドバイスがもらえます。

※回答をもらうにはメールアドレスと電話番号の入力が必要です。

今後アイフルの返済を遅らせないための3つの対策

たとえ数日の返済遅れでも、滞納を何度も繰り返しているとあなたの信用度はどんどん下がり、今後アイフルを利用するにあたって限度額の引き下げなど悪影響を及ぼす可能性があります。

延滞記録は信用情報機関にも残るので、アイフル以外のローン契約をする際、審査に通りにくくなるかもしれません。

そうならないために、これからもアイフルで借入を続けるなら、アイフルの返済を遅らせないための対策を行いましょう。

1. 毎月の返済日を見直す

「転職をして給与日が変わったため、なんだか返済しづらくなった。」

アイフル申込み時は給料日の直後に支払日を設定していたけれど、転職等で給料日が変更になり、給料日から返済日までに間があいてしまったことで、返済に当てるお金が手元にないという状況になっていませんか?

給料日が変わった人は、お給料が入ったらすぐ返済できるように、返済日も見なおすとよいでしょう。

アイフルの約定日制(毎月決まった日を返済日とする)で返済すれば、返済日は利用者が好きな日を設定できます。

返済日はインターネットの会員ログインからいつでも変更可能です。

2. アイフルの返済方法を口座振替にする

「毎月ATMで返済しているが、ついATMへ行くのを忘れてしまう」という人は、口座振替での返済がオススメです。

口座振替とはあらかじめ登録した口座から毎月自動引落しする方法で、手数料もかからず、外出の手間も省けます。

ただし引き落とし日に、返済に必要な金額が入金されていなければ、滞納となってしまうので入金状況の確認はこまめに行うようにしましょう。

口座振替をするためには「Web」または「郵送」での、事前登録が必須です。

事前登録してから、口座振替での返済が可能になるまで40日ほどかかるので、早めに手続きをしておきましょう。

また登録方法によって口座振替日が異なるため、次に紹介する内容を読んでから、申し込むことをオススメします。

アイフル口座振替の登録方法と振替日

アイフルの口座振替は「Web」または「郵送」のいずれかで申し込みできますが、中でも「Web」を使った方法ならアイフルの会員ページから手続きできるので、一番手軽です。

ただしWebと店頭窓口で登録する場合と、郵送で登録する場合とで振替日が異なるので、少し注意が必要です。

「Web」から登録した場合、登録する金融機関によって「毎月3日・26日・27日・28日」の中から返済日が決まっています。

Webで登録する場合の振替日

| 金融機関 | 引き落とし日 |

|---|---|

| 三井住友銀行、三菱UFJ銀行、ゆうちょ銀行、りそな銀行、埼玉りそな、イオン銀行、じぶん銀行、セブン銀行 | 毎月27日 |

| みずほ銀行 | 毎月3日 |

※上記の金融期間は一例で、アイフルでは他にも地方銀行や信用金庫など多くの金融機関で自動引落しが可能です。アイフル公式ページ「金融機関口座振替日一覧」から確認できます。

一方「郵送」から口座振替を登録する場合の引き落とし日は、金融機関に関わらず「毎月6日・23日・27日」から返済日が選べます。

3. 「aiメールサービス」に登録し返済日直前のお知らせを受け取る

「aiメール(アイメール)」とは、事前に登録しておけば返済日を知らせてくれるアイフルの会員専用サービスです。

aiメールで送信される内容は次のようなものです。

aiメールの内容

- 返済日3日前のメール

- 新サービスなどのお知らせ

- 利用限度額の増額の販促メール

- 預り金返却、収入証明書の提出等のお知らせ

- 取引終了後の再度の利用案内

※配信は月1~2回程度

アイフルでは「約定日制」「サイクル制」2つのうちから返済サイクルを選べ、それにより返済日が決まります。

とくに約定日制(毎月決まった日を返済日とする)ではなくサイクル制(返済日の翌日から35日後が次回返済日)にした人は、毎月返済期日が変わるため返済日を忘れがちです。

自分のメールアドレスを登録しておけば、「aiメールサービス」で返済日の延滞・滞納を防げますね。

登録方法は、「会員サービス」または、アイフルの公式サイトにある「QRコード読み取り」から簡単にできます。

【まとめ】アイフルの延滞は放置厳禁!無理のない返済計画を立てなおそう

今回はアイフルの返済が遅れたときの対処法や、アイフルの返済を延滞したときに起こることなどを紹介しました。

アイフルの返済が遅れたときに一番してはいけないことは、「延滞を放置すること」です。

アイフルの返済遅れに気づいた人、そして今までアイフルの延滞が続いている人は、まずアイフルに連絡をして、今後の支払いについて相談してください。

また、まだ返済日は来ていないけれど、今月の支払いが難しいと判断した場合も、返済日が来る前にアイフルに相談してみましょう。

もし返済遅れが数回続くようなら、今の返済計画に無理が生じているかもしれません。

他社での借入も含めて、返済計画の立て直しをしましょう。

複数の借金をまとめられる銀行カードローンへの借り換えや、債務整理による借金の減額といった解決方法もありますから、こちらも検討してみてください。

1日でも早くアイフルの延滞を解消し、スッキリとした気持ちで日々を過ごしましょう。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(10)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長5年、最大60回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要