「アイフルの金利18.0%は高いから、利息が増えるのではないかと心配……。」

このようにアイフルの利用を考えているけれど、金利が高いことでカードローンの申し込みを迷っている方もいるのではないでしょうか。

アイフルの金利は3.0%~18.0%なので、金利の低さでいうと銀行カードローンの金利(約15.0%)やプロミスの金利(4.5%~17.8%)よりも、高い設定となっています。

金利が高ければ支払う利息が増えるので、なるべく低い金利で借りたいですよね。

アイフルに金利の引き下げ交渉をすることもできますが、長期間利用していないと金利を下げることは難しいです。

ですがアイフルの金利を低くしなくても、最終的な支払い利息を減らす方法はあります。

アイフルの金利が心配なら、この記事を読んで、「アイフルの金利でお金を借りたら返済額がいくらになるか」「どうすれば金利を下げずに利息の負担を減らせるか」を知ってから検討してみてください。

利息を減らす方法は、金利を下げることがすべてではありません。返済方法を工夫することで、利息額がかわりますから、ぜひ参考にしてください。

目次

アイフル初回借入の金利は審査で決まる!多くの人は18.0%

アイフルの金利は「3.0%~18.0%」と幅があるため、実際に借りたら結局何%になるのかわかりにくいですよね。

アイフルの金利は、審査を行ったあとに、借入限度額や個人の返済能力によって決められます。ですから、審査を受ける前に金利を特定することはできないのです。

ただし傾向として、初回借入の人は上限金利の18.0%が適用される可能性が高いです。

上限金利が適用される理由は、まだアイフルとの信頼関係が築けていないから。

限度額が100万円を超える場合は、最高でも15.0%の金利で借り入れできますが、はじめてアイフルを利用する人に100万円を超える融資をすることはまずないでしょう。

ですから、初めてアイフルを借りる人は金利18.0%になる前提で、返済計画を立てることをオススメします。

アイフルに申し込む前に返済シミュレーションを行うなら、貸付利率を18.0%に設定して行うと安心です。

アイフルの金利は高い?他社カードローンとの金利比較

アイフルの初回金利は18.0%になることが多いとわかったところで、他社カードローンの金利と比べてみましょう。

カードローンは大きく「消費者金融カードローン」と「銀行カードローン」の2つにわけられます。

大手消費者金融5社のカードローン金利早見表

| 金融機関名 | 金利 |

|---|---|

| アイフル | 年3.0%~18.0% |

| アコム | 年3.0%~18.0% |

| プロミス | 年4.5%~17.8% |

| レイク | 年4.5%~18.0% |

| SMBCモビット | 年3.0%~18.0% |

銀行カードローン金利早見表

| 金融機関名 | 金利 |

|---|---|

| 三井住友銀行 カードローン | 年4.0%~14.5% |

| 三菱UFJ銀行カードローン(バンクイック) | 年1.8%~14.6% |

| みずほ銀行カードローン※1 | 年2.0%~14.0% |

| 楽天銀行スーパーローン | 年1.9%~14.5% |

| 東京スター銀行カードローン | 年1.8%~14.6% |

| イオン銀行カードローン | 年3.8%~13.8% |

※1住宅ローンの利用で、カードローンの金利を年0.5%引き下げ。引き下げ適用後金利(年1.5%~13.5%)

まずは大手消費者金融のアイフル、アコム、プロミス、レイク、SMBCモビットの金利を比較します。

大手消費者金融はプロミスを除き、18.0%の設定となっているので、金利の差はあまりないと考えてよいでしょう。

一方で銀行カードローンは、三井住友銀行 カードローンをはじめとする都市銀行も、楽天銀行が人気となっているネット銀行も、上限金利は14.0%~15.0%前後です。

18.0%と15.0%は大きな差に見えるかもしれませんが、1万円~10万円ほどの少額融資なら利息に大きな違いはありません。

たとえばアイフルと三井住友銀行 カードローンで8万円を借りて、2ヶ月で返済するとします。

アイフルの金利18.0%なら、利息額は1,791円です。

一方三井住友銀行 カードローンの金利14.5%なら1,452円で、利息の差は339円となります。

※利息の計算はアイフルと三井住友銀行 カードローンの返済シミュレーションで算出しました。

借入希望額が高額であればできるだけ金利が低い金融機関での借入をオススメしますが、お急ぎであったり、少額融資を希望する場合は、金利の低さにこだわらず使いやすさを重視するとよいでしょう。

アイフルだけでなく、一般的にカードローンの初回金利は上限金利が適用されるので、金利を比較する際は上限金利を比較しましょう。

アイフルの金利18.0%で借入したときの利息と返済額

では実際にアイフルの金利18.0%でお金を借りた場合、利息と返済額(総額)がいくらになるのか確かめてみましょう。

利息の計算や返済額の計算は、アイフル公式サイトの「返済シミュレーション」で簡単に行えるため、計算方法をわざわざ覚えておく必要はありません。

ただ利息がどのように計算されるのかを知っておくと、利息が増える仕組みを知ることができ、アイフル以外の借入をする際も役立つのでぜひ参考にしてください。

利息はいくら?アイフルの利息を計算する方法

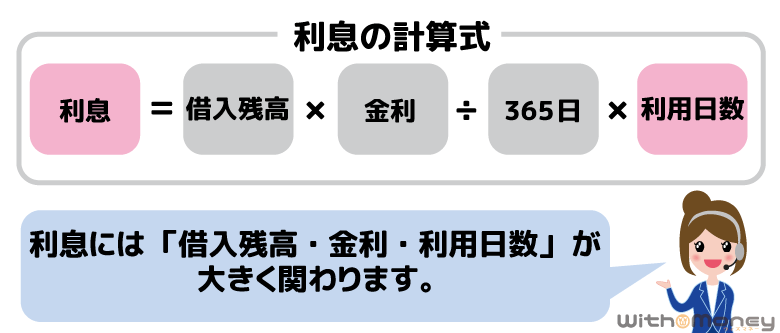

アイフルの利息の計算式は、次のとおりです。

たとえばアイフル(金利18.0%)で30万円を30日間借りた場合、計算式は次のようになります。

30万円×18.0%÷365日×30日=4438.35…

つまり支払う利息は4,438円ということですね。(利息計算で生じた1円未満の数字は切り捨てとなります。)

もし毎月の返済金額が15,000円なら、そのうちの4,438円は利息分の支払いとなります。

アイフルの利息と返済額を計算!返済シミュレーション

ここでいくつか実際に返済シミュレーションを行ってみましょう。

5万円、10万円、50万円、100万円を借りたときの利息と返済総額を算出したので、参考にしてください。

※返済シミュレーションについては、2020年9月10日を借り入れ日とした場合の参考値です。実際の金額は月の日数やうるう年により値が変わることもあるので、目安として参考にしてください。

5万円借りるときの利息と返済総額

少額の5万円を金利18.0%で借りた場合のシミュレーションは次の通りになります。

5万円の返済シミュレーション

| 毎月の返済額 | 4,000円 |

|---|---|

| 返済回数 | 14回(1年2ヶ月) |

| 支払い利息 | 5,786円 |

| 返済額の合計 | 55,786円 |

借入額5万円の場合は、返済回数も少ないので総利息額もそれほど負担ではありませんね。急な借入が必要になったとき、数万円の借り入れであれば利息の負担なく便利に利用ができます。

10万円借りるときの利息と返済額

金利18.0%で10万円を借りた場合の返済内容はつぎの通りです。

10万円の返済シミュレーション

| 毎月の返済額 | 4,000円 |

|---|---|

| 返済回数 | 32回(2年7ヶ月) |

| 支払い利息 | 26,201円 |

| 返済額の合計 | 126,201円 |

アイフルは、10万円を借りても5万円を借りたときと同じ返済額で返済できます。ただし利息が5万円のときに比べて4.5倍となっている点に注目です。

借入金額が高くなったのに、毎月の返済額が低いままなので、返済がなかなか終わらず、利息の負担が増えてしまうのです。

ちなみにアイフルのレディースローン「SuLaLi」は限度額10万円と決まっているので、上記のシミュレーションが参考になると思います。

50万円借りるときの利息と返済方法

新規契約時の利用限度額は50万円以下になることが多いので、このあたりが最初の借り入れの最高値と考えてよいでしょう。

アイフルの金利18.0%で50万円を借りると、利息と返済の総額は以下のようになります。

50万円の返済シミュレーション

| 毎月の返済額 | 13,000円 |

|---|---|

| 返済回数 | 58回(4年9ヶ月) |

| 支払い利息 | 251,102円 |

| 返済額の合計 | 751,102円 |

50万円借りた場合、その半分の金額である25万円ほどの利息を払う計算になります。

返済額を少しでも減らすなら、ボーナスなど大きめの収入を返済に充てて、返済期間を短くする努力が必要です。

100万円借りるときの利息と返済方法

借入希望金額が100万円の方もいると思うので、アイフルで100万円を借りた際の利息と返済総額もシミュレーションしました。

100万円を借りると金利は15.0%以下に下がるため、15.0%で計算しています。

100万円の返済シミュレーション

| 毎月の返済額 | 26,000円 |

|---|---|

| 返済回数 | 53回(4年4ヶ月) |

| 支払い利息 | 371,226円 |

| 返済額の合計 | 1,371,226円 |

100万円を借りると、毎月の返済額が上がるので返済回数は50万円を借りたときよりも少ないです。

またアイフルで100万円を借りると、約37万円の利息を支払うことがわかりました。

先程50万円借りた場合の返済シミュレーションをしましたが、借入額50万円に対して利息が25万円、借入額100万円に対して利息が37万円だと、100万円借りた方がお得なように見えますよね。

借入額100万円の利息負担が軽く見える理由は、金利が15.0%に下がることと、毎月の返済額が50万円のときの2倍もあり、早く元本が減ったからです。

借入額が100万円ほどになると、金利のちょっとした差が利息に大きく影響します。ただ利息だけではなく、毎月どれくらい多く返済し、いかに早く元本を減らすかが、利息額を減らす大きなポイントとなります。

アイフルで金利の引き下げ交渉するなら信用度を高める必要がある

「申込後にアイフルの金利を引き下げる交渉はできる?」という質問をよく聞きます。

結論からいうと、アイフルで金利の引き下げ交渉をすることは可能です。

ただし申し込んでまだ間もない人は、アイフルとの信頼関係が築けていないため、金利の引き下げを申し出ても、応じてもらえない可能性が高いと考えられます。

逆に考えると、アイフルとの信頼関係を築くことができれば、金利を見直してもらえるチャンスがあるということです。

ポイントは「アイフルに優良顧客と認めてもらう」こと。

アイフルにとっての優良顧客と悪い顧客の例を挙げました。

| よい顧客 | 悪い顧客 | |

|---|---|---|

| 借り入れ | ・定期的に借入を繰り返している | ・まったく借り入れをしていない ・限度額いっぱいまで借入している |

| 返済実績 | ・毎月遅れなく返済している ・積極的に繰上返済を行っている |

・1度でも返済日に遅れた |

| 返済能力 | ・収入が上がった | ・信用情報が悪くなった ・他社の借り入れが増えた |

よい顧客の条件が揃っていれば、これからも継続して利用してもらうためにアイフルも協力的になってくれるでしょう。

なおアイフルから増額案内が来たタイミングで、金利が下がる場合もあります。

アイフルは不定期で途上与信審査を行っており、限度額が自動的に変動する仕組みになっています。

途上与信審査の結果、限度額が100万円を超える金額になれば、自然と限度額は下がるでしょう。

複数社からの借入はアイフルおまとめローンで金利を下げられる

他社ですでにお金を借りていて、金利を下げるためにアイフルでおまとめや借り換えを考えているなら、アイフルのおまとめローン「おまとめMAX・かりかえMAX」がオススメです。

金利は3.0%~17.5%と、アイフルのカードローンよりもやや低めで、最高800万円までの借入が可能となっています。

※ ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証 明するものが必要です。

ただしアイフルのおまとめローンは返済専用のローンとなっており、おまとめ後は追加借入ができません。

「返済が進んだらまた借り入れをしよう」と考えているなら、おまとめに対応している、銀行カードローンへの借り換えを検討するのもよいでしょう。

アイフルの金利を引き下げることなく利息負担を減らす方法

実はカードローンの利息負担を減らす方法は、金利を下げることだけではありません。

無利息期間を活用したり、積極的に繰り上げ返済や一括返済をすることで、金利を引き下げるよりも効果的に利息負担を減らすことができます。

アイフルがはじめての人は最大30日間無利息サービスを利用する

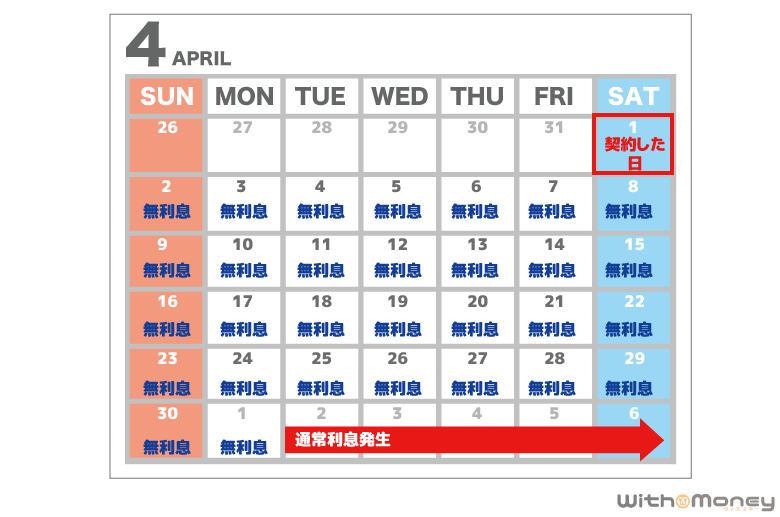

アイフルでは、はじめて契約した人に限り、最大30日間無利息で借り入れができます。

たとえばアイフルで2万円を借りて、30日以内に完済すれば、利息は一切かからないのです。実質借りた分だけの返済で済むので、急な出費や一時的に借りたい人にはピッタリのサービスと言えます。

もし短期間の少額融資を希望するなら、低金利のカードローンを探すよりも無利息期間を活用する方が利息の負担は少ないかもしれません。

たとえ30日以内に完済できなかったとしても、最大30日分の利息を節約できるので、とてもお得です。ただしアイフルの場合、無利息期間は契約した翌日からカウントが始まります。

契約後すぐに借り入れをしなくても、無利息期間は消化されてしまうので注意が必要です。

積極的に繰り上げ返済や一括返済をする

アイフルで借り入れをしたら、あとはひたすら決まった額を返済していくだけ、と考えていませんか?

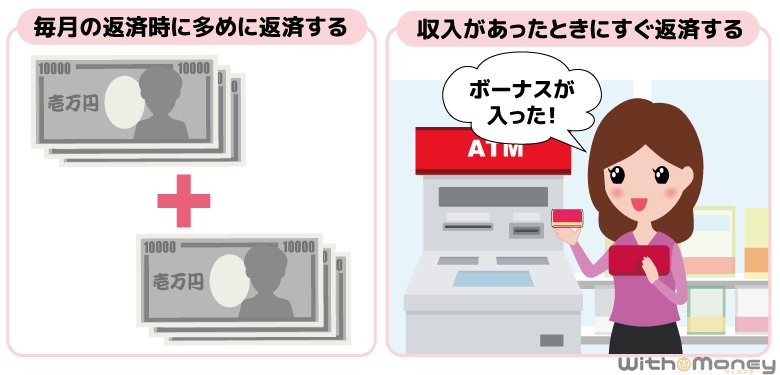

借入当初に金利を気にすることも大事ですが、じつは利用中に繰り上げ返済(追加返済)をすることで、総利息額を効果的に減らせます。

繰り上げ返済とは、毎月の定期返済の際に金額を上乗せして返済したり、別日に追加で返済をすることを言います。

たとえば、毎月の返済額8,000円のところを1万円入金し返済すれば、自動的に2,000円が繰り上げ返済として処理されるので手間もかかりません。

繰り上げ返済のメリットは、定期の返済とちがい、追加した全額が元本の返済にあてられるという点。

金利は借入残高(元本)にかかるので、元本が早く減ればそれだけ利息も少なくてすむのです。

以下の表は毎月の返済額のみで返済を続けた場合と、さきほどの例で繰り上げ返済を続けていった場合を比較したものです。

| 繰り上げ返済なし | 繰り上げ返済あり | |

|---|---|---|

| 返済額 | 8,000円 (毎月の返済額のまま) |

10,000円 (2千円の繰上返済) |

| 総支払額(元本20万円) | 252,558円 | 239,571円 |

| 総支払利息 | 52,558円 | 39,571円 |

| 総支払回数 | 32回 | 24回 |

※借入額は20万円、支払いは約定日制で算出。

総支払利息は、12,987円減り、返済回数も8回減る結果となりました。このように金利が下がらなくても毎月の返済金額を見なおすことで、利息を節約できます。

生活に余裕がある月、臨時収入があったときなどは繰上返済を検討してみましょう。

【まとめ】アイフルの金利と利息を節約する一番の方法は早期完済

今回はアイフルの金利や利息の計算について詳しく紹介しました。

アイフルの金利は他の消費者金融と比べると、高くもなく、低くもない、一般的な利率といえます。

アイフルでは金利の交渉ができますが、初回借入から6ヶ月ほどは、まだアイフルとの信用関係が築けていないため、審査結果どおりの金利での借入になるでしょう。

ただ利息の負担を減らしたいなら、金利の低さも大切ですが、できるだけ早く完済を目指すことも大切です。

基本的には毎月最低返済額での返済になると思いますが、臨時収入があったときは最低返済額よりも多めの金額で返済するようにしましょう。

利息は元本が残っている間中ずっと発生しますから、追加返済をして早く元本を減らすことで、利息の支払い額を減らせます。

多めに返済する場合、事前手続きなどは不要なので積極的に返済してください。

またアイフルをはじめて利用する場合は、最大30日間の無利息期間があるので、契約日の翌日から約1ヶ月間は利息なしで借入できます。

無利息期間は銀行カードローンにないサービスなので、利息の負担が少ないカードローンを探しているならぜひ検討してみてください。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(10)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長5年、最大60回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要