アコムの返済を延滞したら、どのような取り立てやデメリットがあるのか気になりますよね。

そこで今回は「アコムを延滞すると、どうなる?」「延滞が1日でもブラックリストにのるの?」などの疑問を解決していきます。

この記事を読むことで、アコムの返済が遅れたときの不安を解消し、どう対応すればいいかがわかりますよ。

ただし、慢性的に延滞を繰り返していたり、アコムが返済できない状況になっている人は、借り入れそのものの見直しが必要です。

もしアコムへの返済が毎月厳しい状況なら、アコムよりも金利が低い銀行カードローンに借り換えると、毎月の返済が楽になるかもしれません。

すでにアコムの返済を長期滞納しているなら、債務整理という方法で返済額を減額する方法もあります。

いずれにしても、すでにアコムの返済を延滞してしまっているなら、すぐに対処をはじめましょう。

うっかり返済を忘れることもあるかもしれませんが、延滞を早期解消し、返済遅れを繰り返さなければ大きな問題にはなりません。ですから延滞を放置することなく、支払予定日をアコムに連絡するなど「返済の意思を示すこと」が重要です!また延滞時は遅延損害金も発生するので、具体的な金額も調べておきましょう。

目次

アコムを延滞したらどうなる?時系列で紹介

それでは、アコムを延滞した場合に起こりうる6つの事から解説していきます。

まずはじめに気になるのが「アコムから取り立てはあるのか」ですが、結論からいえば、延滞してから数日経っても返済がなければ、アコムから電話やハガキで督促があります。

また、アコムからの電話に出ないまま2ヶ月〜3ヶ月が過ぎた時点で、個人信用情報に傷がつく(ブラックリスト)のでご注意ください。

さらに延滞を放置すると一括請求書が届き、分割で返済していくことはできなくなります。

以下で、アコムの延滞時に起こることを時系列でまとめました。

アコムを延滞するとどうなる?

| 延滞で起こりうる事 | 延滞日数(目安) |

|---|---|

| 1. 遅延損害金が発生する | 返済日の翌日から |

| 2. 追加借り入れができなくなる | |

| 3. アコムから電話やハガキで連絡がある | 返済日の翌日~数日以内 |

| 4. 信用情報に傷がつく(ブラックリスト) | 2ヶ月~3ヶ月 |

| 5. アコムから一括請求が来る | 3ヶ月以降 |

| 6. 裁判所から訴状が届く | 6ヶ月以降 |

それでは順番にくわしく説明していきます。

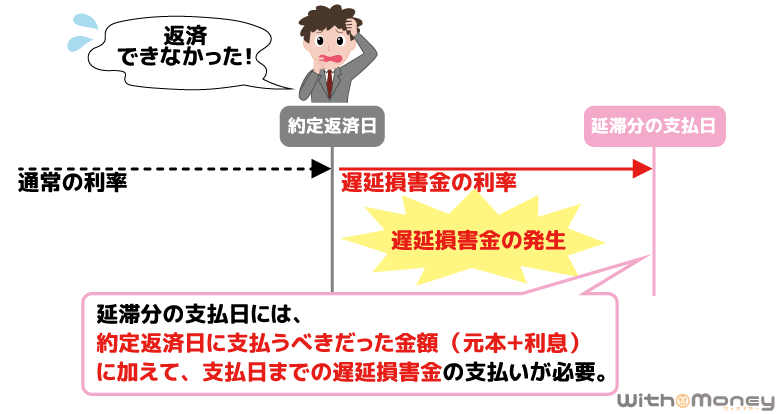

1. 遅延損害金が発生する

アコムを延滞して最初に起こるのは、遅延損害金の発生です。

遅延損害金とは返済が遅れたことによる賠償金のようなもので、遅延金利(年率20.0%)という、通常よりも高い金利で計算されます。

遅延損害金 = 借入残高 × 遅延損害金年率(20.0%)÷ 365日 × 延滞日数

遅延損害金は自分で計算しなくても、アコムマイページの「次回の返済額」から確認できますが、おおよその目安はつぎの通りです。

アコムの遅延損害金(早見表)

| 延滞日数 | 借入残高 | ||

|---|---|---|---|

| 10万円 | 30万円 | 50万円 | |

| 1日間 | 54円 | 164円 | 273円 |

| 5日間 | 273円 | 821円 | 1,360円 |

| 10日間 | 547円 | 1,643円 | 2,739円 |

| 15日間 | 821円 | 2,465円 | 4,109円 |

| 30日間 | 1,643円 | 4,931円 | 8,219円 |

※ うるう年は366日で計算

※ 小数点以下は切り捨て

なお遅延損害金は上乗せされるのではなく、「返済日までは通常金利で、返済日を過ぎると、延滞が解消するまで遅延金利(20.0%)が適応される」というイメージです。

通常の金利が年利18.0%の人であれば、金利が0.2%増えるだけなので、実はあまり大きな負担増にはなりません。

ですが、通常金利が年利15.0%以下で高額融資を受けている人にとっては、大幅に利息が増えることになるので注意しましょう。

2. アコムから追加借り入れが停止される

アコムで延滞をすると、返済日の翌日から借り入れがストップします。たとえ利用限度額が残っていても、延滞した状態では追加でお金を借りることはできません。

あてにしていた借り入れができないと、困りますよね。

中には、追加借り入れをしようとしたら借り入れできない状態になっており、そこで初めて返済遅れに気がついたという人もいます。

「アコムを利用しようとしたら、使えなくなっていた」という人は、返済日に遅れていないか確認してみましょう。

この時点では一時的な利用停止なので、延滞を解消すればすぐに利用再開できます。

3. アコムから電話やハガキで連絡が来る

アコムで延滞をすると、電話やハガキでアコムから督促があります。

電話がくるタイミングは明らかではありませんが、おおむね延滞をして1日から数日以内でかかってくるケースが多いようです。

電話の内容は「返済期日までの入金がまだのようですが、お確かめいただけますか?」「入金はいつ可能でしょうか?」といったもので、遅延を咎めるものではないのでご安心ください。

ただしアコムからの督促の電話は、本人と連絡が取れるまで続きます。

携帯電話に連絡がつかなければ、次に自宅や勤務先宛に電話がある可能性もあるので、アコムから電話があったときには必ず出るようにしましょう。

また、電話で連絡が取れなければ、自宅に督促のハガキが送られます。アコムから届くハガキや封書には、「ACサービスセンター」と書かれています。

そのため一見してカードローンとバレることはありませんが、差出人を検索すればアコムとわかるでしょう。

家族にカードローンの利用がバレないためにも、できるだけ早い段階でアコムから届いたハガキに書かれた連絡番号へ電話をするのが賢明です。

アコムから最初に連絡があった時点で対応すれば、延滞による大きな損害はありません。延滞時は、早めの対応がポイントです。

4. アコムの延滞情報により信用情報にキズがつく

信用情報とは、過去のローンやクレジットカードの利用履歴のことです。

2ヶ月~3ヶ月程度の長期延滞で、信用情報へ延滞情報が登録され、いわゆる「傷がつく」「ブラックリストにのる」といった状態となります。

ちなみにブラックリストとは俗語で、金融機関にそういったリストは存在しません。延滞情報が登録されると、他の金融機関の新規の審査に通らなくなることから、「ブラックリスト」と表現されるのです。

なお信用情報に傷がつくと、以下のデメリットがあります。

信用情報に傷がつくことのデメリット例

- 新規のスマホ端末の分割払いの審査に通らない

- 新規のカードローン審査に通らない

- 住宅ローンやカーローンの審査に通らない

- 利用中のクレジットカードが利用停止になる

なお、アコムの返済が1日遅れた程度なら、延滞情報は登録されません。(毎月遅延を繰り返している場合は除く)

一方で銀行カードローンなどでは、1日でも延滞扱いになる可能性もあります。

延滞扱いにするタイミングは、金融機関によっても差がありますので、とにかく早めに解消するのが賢明です。

信用情報の延滞情報は、登録が消えるまで5年もかかります。そうなる前に、延滞は1日でも早く解消しましょう。

5. アコムを強制解約になり分割払いができなくなる

延滞して3ヶ月ほど経つと、アコムから強制解約と全額一括返済が通知されます。

一括返済を求められると分割で返済はできず、利息を含めた借入残高をまとめて返済しなければいけません。

すでに新規のカードローン審査には通らない状態ですので、別の貸金業者からお金を借りることも難しいです。そうなると家族や知り合いにお金を借りて返済するしかなく、深刻な事態となります。

なお強制解約は一時的な利用停止ではなく、延滞が解消されても今後アコムの利用は不可能になると考えておきましょう。

6. 裁判所から訴状が届いて財産が差し押さえられる

アコムからの一括返済の請求も無視すると、今度は手続きがアコムから裁判所へ移行されます。

裁判所からアコムの利用者(債務者)宛に支払い督促が届き、記載された出廷日時に裁判所に出廷するよう要求されるでしょう。

もし裁判所からの支払い督促も無視し続けると、アコム側の主張が全面的に認められることになります。

そして最終的には「給与など財産の差し押さえ」も行われます。

給料が差し押さえられると、勤務している会社に借金をしていること、そして借金を滞納したことが知られてしまうので、今後の生活に影響が出るでしょう。

最初はちょっとした滞納から、返済できない状態がつづき、最終的に最悪の事態になる人もいます。延滞に気がついた時点で早めの対応を心がけましょう。次にアコムを延滞したときの対処法を紹介するので、ぜひ参考にしてください。

アコムを延滞したら今すぐとるべき3つの対処法

アコムを延滞してしまったら、つぎの3つのうちいずれかの行動をとりましょう。

アコムで延滞したときの対処法

- インターネットやATMから即時入金する

- すぐ支払えなければ支払予定日を登録しておく

- 全額の支払いが無理な月は最低返済額の減額を相談する

それでは、くわしく説明していきます。

1. インターネットやアコムのATM等から即時入金する

すぐに支払えるお金がある人は、すぐにアコムに返済をしましょう。アコムの返済方法はインターネット返済、アコムATM、提携ATM(コンビニ・銀行)、銀行振込などがあります。

毎月の返済方法を口座振替(自動引き落とし)にしている人も、延滞時は上記のいずれかの方法から入金が必要です。自動で再引き落としになることはないので、必ず自分で入金してください。

オススメの返済方法は、手数料がかからないインターネット返済、または自動契約機(むじんくん)に設置されているアコムATMでの返済です。

アコムからの督促のハガキで銀行振込が指定されている場合は、それに従いましょう。

なお、延滞時に返済するべき金額は「返済期日に支払うはずだった金額 + 遅延損害金」です。

もし入金した金額が返済するべき金額に満たなければ、利息(遅延損害金)、手数料、元金の順番で充当されます。

少なくとも遅延損害金以上の金額が入金されれば、延滞は解消されますが、損害金ばかりに充当されると、元金が全く減らずに利息の支払いが嵩んでしまうのでご注意ください。

2. すぐ支払えなければ支払予定日を登録しておく

数日以内に入金できるという人は、電話連絡をしなくても、アコムのマイページから支払予定日を登録することで支払日を延期できます。

「数日くらいなら、勝手に遅れても大丈夫だろう」と思わず、連絡をして返済の意思があると見せることが重要です。

支払い予定日登録やり方は、マイページの「お知らせ」にある「次回のお支払期日に関するおしらせです。」から、お支払約束日を登録するだけ。

支払約束日を連絡しておけば、その日まで督促の電話は止まるといったメリットもあります。(時間差で連絡が入る場合もあります。)

もしマイページからの登録が難しければ、フリーダイヤルの自動音声からも、登録ができます。

なお、一度登録した支払約束日は再度延長することはできませんので、約束日までに支払いするよう心がけましょう。

支払いの意思を示しておけば、連絡なしに入金するよりも、信用の低下を最小限に抑えられます。返済については、一時的に他のカードローンで立て替えるという方法もあります。できるだけ早くアコムの延滞を解決したい人は、即日融資が可能なカードローンを検討しましょう。

※ プロミスの最短3分融資はお申込み時間や審査によりご希望に添えない場合がございます。

※1 契約額1万円~200万円の新規契約者が対象です。期間の経過後は通常金利が適用されます。

※2 「原則なし」の場合も、審査の過程で必要になったときは勤務先に電話をかけることがあります。

※3 原則、電話での確認はせずに書面やご申告内容での確認を実施

※4 ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

3. 全額支払いができなければ返済額の減額をアコムに相談する

毎月の最低返済額を準備するのが無理な月は、早急にアコムに電話で相談しましょう。

あくまでアコムの判断によりますが、毎月の返済額全額が難しければ、利息のみの支払いが認められるケースがあります。

なおアコムに利息分だけでも支払いしておくメリットは2つあります。

1つ目は遅延損害金が発生しないことです。支払予定日を登録した場合は、その日までの遅延損害金が発生しますが、利息だけでも返済日までに支払えば、遅延損害金は発生しません。

利息の支払いがあれば返済が行われたとみなされ、返済が遅延したことにならないからです。

そして2つ目は、支払予定日の登録と同様に督促の電話がかかってこないこと。

これらのメリットを考えると、返済日を遅らせるよりも利息分だけ先に返済しておく方がいいケースもあります。

アコムで返済を利息のみにしてもらう場合は、アコムの総合カードローンデスクに電話し、オペレーターに直接相談しましょう。(自己判断で利息のみ入金しても、返済したことにはなりません。)

そのあとはオペレーターの指示にしたがって、利息分だけ返済すればOKです。

アコムは公式サイトで「一時的な約定返済金の減額も可能」と明記しています。相談次第では、最少額での返済も可能とのことなので、アコムに相談してみましょう。

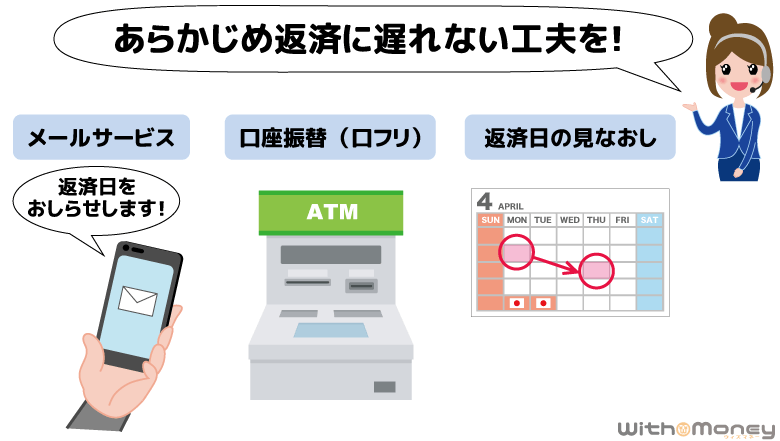

今後アコムの返済を延滞しないための対策方法

一度アコムの延滞を起こした人は、返済遅れを繰り返さないための工夫が必要です。

たとえ1日の延滞でも繰り返すと、アコム側の信用が大きく損なわれ、将来的にアコムで限度額の増額ができなくなるなど悪影響があるからです。

すぐに実践できる3つの工夫を紹介しますので、確認してみてください。

1. アコムのeメールサービスで返済忘れを防ぐ

アコムにはeメールサービスという会員サービスがあります。

eメールサービスに登録すると、返済日の3日前と返済日の当日にお知らせメールが届き、返済忘れを防ぐことができます。

うっかり返済することを忘れてしまっても、返済期日経過後にもお知らせメールが届くので、延滞を最小限に留められるでしょう。

アコムの公式サイトから会員ログインをして、会員メニューの「eメールサービスのご登録」から手続き可能です。

2. アコムの返済方法を口座振替にする

普段アコムの返済方法をインターネットやATMにしている人は、つい入金を忘れてしまうこともありますよね。

そんな人は、返済方法を口座振替に切り替えて、毎月6日に口座から自動引き落としで返済しましょう。

口座振替の登録は、つぎの手順でマイページから行えます。面倒な書類の記入もいらないので、登録がまだの人はぜひ検討してみましょう。

口座振替の登録方法

- 会員サービスへログイン

- 「口座振替(自動引き落とし)の申込」をクリック

- 「口座登録はこちら」より、引き落としの金融機関口座を登録

- 内容に問題がなければ「金融機関サイトへ」をクリック

- 金融機関サイト上で手続きを行い、最後に「収納企業に戻る」をクリック

- アコムのページに戻って口座登録完了

毎月20日までにマイページから口座登録すれば、最短で、登録した翌月から口座振替が開始されます。

アコムの口座振替は、登録がとても簡単。すぐに引き落としを開始できます。

3. アコムに毎月の返済額の減額を申請する

アコムの遅延を防ぐ方法として、毎月の最低返済額を下げる手段もあります。返済額が多すぎて、毎月の返済が遅れがちになっている人は、検討してみましょう。

じつは、アコムでは返済が進んで借入の残高が減っても、自動的に毎月の返済額が減るわけではありません。

アコムの最低返済額は、返済時の借入残高ではなく「最後に借り入れをした時点の残高」で計算されるからです。(詳細はアコムの返済方法を参照)

ですが、アコムへ申請すれば、毎回の返済額を変更することも可能です。

変更が可能な人に限り、マイページのメニューに「返済額の変更」が表示されますので、そこから手続きしましょう。

ただし、返済額を下げないことは、返済スピードが落ちないため早く返済できるメリットもあります。

生活が落ち着いたら追加返済も検討し、なるべく返済期間を短くしましょう。

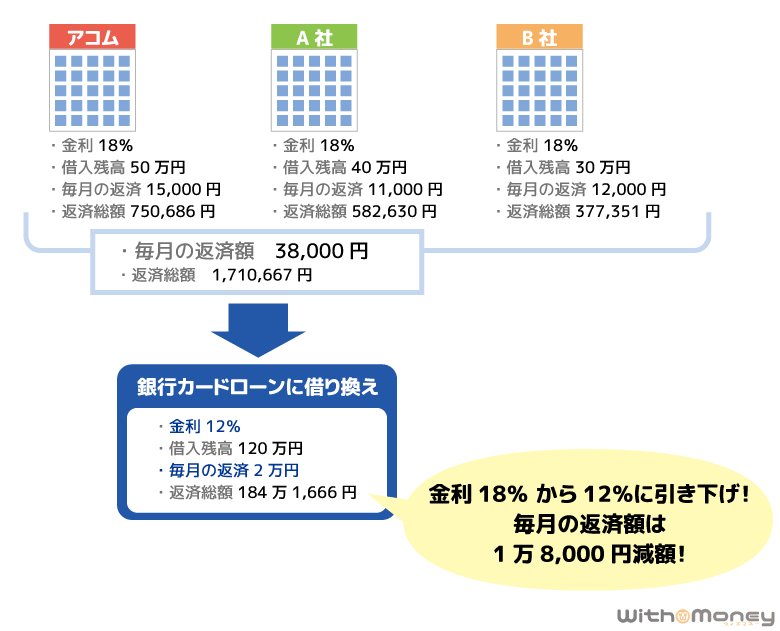

アコムから銀行カードローンなどに借り換えて利息負担を減らす

アコムの返済を延滞する人の中には、毎月の返済額の負担が大きく、返済が遅れがちになっている人もいるのではないでしょうか。

アコム以外の金融機関からもお金を借りている場合は、返済総額が高額になりがちで、アコムの返済ができない人もいます。

そんなときはアコムを含めた複数社からの借り入れを、1社の金融機関に借り換えることを検討してみてください。

返済先が1箇所にまとまることで借入額が高額になり、その分金利の大幅な引き下げが期待できるのです。

借り換えの条件としては、現在よりも低い金利でお金を借りられる金融機関であること。たとえば銀行カードローンなら、金利は最高でも年利15.0%のところが多く、アコムの金利と違いがあります。

また複数社からお金を借りると、それぞれの最低返済額分のお金を用意し、バラバラに返済する必要がありますよね。

ですが借り換えることで1社分の最低返済額を用意するだけでよく、また返済先も1箇所のみなので毎月の返済負担を減らすことができます。

※上記の図はあくまで一例です。借入残高に対する金利や毎月の返済額は実際と異なる場合があります。

たとえばアコムの残高が50万円、その他2社の消費者金融にそれぞれ40万円と30万円の残高があるとしましょう(金利はすべて年率18.0%とします)。

毎月3社それぞれの最低返済額分を支払う必要があるため、アコムに15,000円、A社に11,000円、B社に12,000円返済するとした場合、毎月総額38,000円返済する必要があります。

もしこの3社を1つの銀行カードローンに借り換えた場合、銀行カードローンから120万円借りることになり、100万円を超えたことで金利が大幅に下がります。(例:18%→12%)

さらに返済先が1箇所になったことで、毎月の返済負担が38,000円から20,000円と18,000円も減りました。

このように、銀行カードローン等に借り換えることで毎月の返済負担を減らしつつ、完済を目指せます。

借り換えにオススメのカードローン

| カードローン | 金利 | 特徴 |

|---|---|---|

| 三菱UFJ銀行カードローン | 年1.8%~14.6% | 限度額最大500万円 口座開設不要 |

| 横浜銀行カードローン | 年1.5%~14.6% | 限度額最大1000万円 アプリで口座開設可能 |

すでに複数社からお金を借りている人は、審査に通りにくい傾向にあります。申し込みのときは借り換え目的であることをきちんと伝えるようにしましょう。

どうしてもアコムが返済できないときは法律の専門家に相談する

すでにアコムの返済を延滞しており、今後も支払いできない状況なら債務整理という方法で借金の減額ができるかもしれません。

債務整理とは任意整理をして返済の減額交渉をしたり、自己破産をして返済を全額免除する手続きのことを言います。

債務整理の方法は以下の4種類あります。

債務整理の方法

| 債務整理 | 制度の特徴 |

|---|---|

| 任意整理 | お金の貸主に直接交渉して借金の減額をしてもらう方法。弁護士や司法書士が代理で交渉してくれる。 |

| 特定調停 | 裁判所を通じて、借主が貸主に減額を交渉する方法。任意整理と異なり、弁護士や司法書士を代理に立てることはできない。 |

| 個人再生 | 裁判所を通じて、借金を減額してもらう方法。任意整理よりも大幅に借金の減額ができる。 |

| 自己破産 | 裁判所を通じて、借金の返済が免除となる方法。 |

任意整理はあくまで減額交渉なので、今後も返済を続けられる見込みがある人向けの対策となります。

自己破産は全額免除ができる代わりに失う財産もあるため、慎重な判断が必要です。

借り入れの状況や個人の経済状況によって、最適な債務整理方法を選ぶなら、専門家である弁護士や司法書士に相談しましょう。

まずは匿名でできる無料の減額診断で、あなたの返済額がいくら減額できるのか確かめてみてください。

【まとめ】アコムを延滞したらまずは支払予定日の連絡をしよう

アコムで延滞したら、まずは支払予定日を連絡し、返済の意思を伝えることが最重要となります。

支払予定日の連絡は、オペレーターと話すことなく、インターネットやフリーコールから可能なのでぜひ行いましょう。

連絡をしておくことで、支払予定日まではアコムからの督促の電話が止まるというメリットがあります。

またアコムの延滞は放置しておくと、思わぬペナルティになり、今後のローン審査などにも悪影響となります。

延滞が常に解消できないなら、銀行カードローンへの借換えや債務整理など専門家への相談もオススメです。