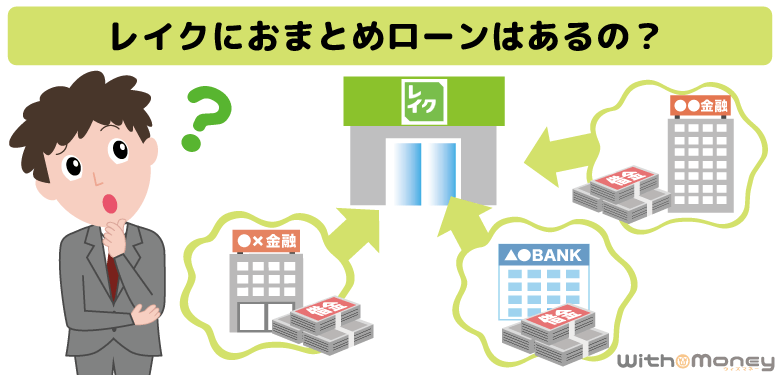

「レイクが便利そうだから、借り換えをしたい」

「今レイクを利用中だけど、他社の借入れ分もまとめたい」

さまざまな理由から、レイクをおまとめローンとして利用したいと考える人もいるでしょう。

たしかにレイクは、「申込み完了後最短15秒で審査回答を表示」や「選べる無利息期間※」など、独自のサービスを展開している便利なカードローンです。

※ 無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。Webで初めてお申込みで60日無利息。

審査に通ればレイクのカードローンを使って複数の借入れを1つにまとめられるかもしれませんが、総量規制の関係で借入れできる上限が低く、おまとめ目的としては不向きです。

またレイクの審査通過率等を加味すると、他社借入れがある状態で審査に通るのは簡単ではありません。

そこで今回この記事ではレイクの代わりになるおまとめローンとして、次の3つを紹介します。

- 貸金業法に基づくおまとめローン「レイク de おまとめ」

- レイク以外の消費者金融2社のおまとめローン

- 銀行カードローン(三井住友銀行 カードローン)

「レイクのカードローン以外で、どこに借り換えたらいいかわからない」「おまとめローンのおすすめを教えてほしい」という方はぜひ参考にしてください。

目次

レイクカードローンは総量規制によりおまとめ目的での利用が難しい

「レイクのカードローンで借金を一本化したい。」そうお考えの方もいるでしょう。

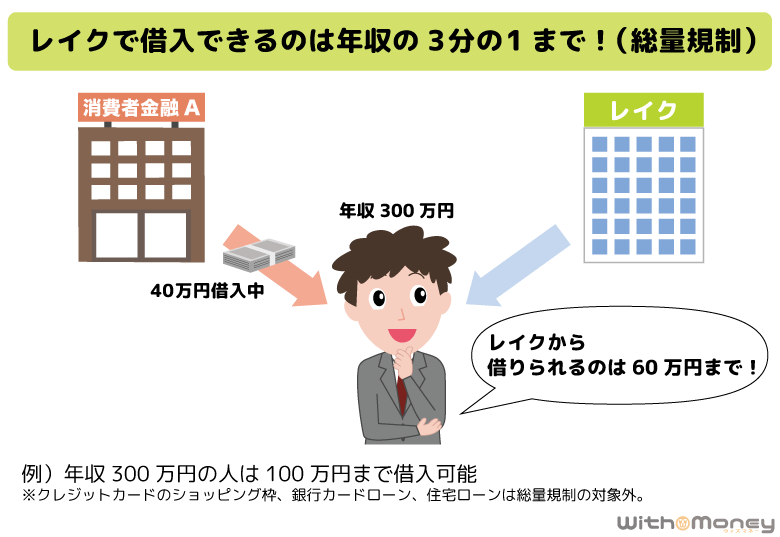

ですが、普通のカードローンでは総量規制の問題で複数の借金をまとめるのは難しいのです。

総量規制とは「年収の3分の1以上は借り入れできない」というルールで、レイクの審査でも厳格に適用されます。

たとえば年収300万円の人が借り入れできる限度額は、すべて合わせて100万円まで。

すでに複数の借入先から総量規制ギリギリまで借り入れしている人は、借り換えのためにレイクに申し込んでも審査に通らないというわけです。

もちろん、他社での借り入れ総額が少額であり、総量規制の限度額に達していなければレイクのカードローンでも審査に通る可能性はあります。

ちなみに、世の中すべてのローンが総量規制の対象になるわけではありません。

総量規制の対象となるのは貸金業者(消費者金融・クレジットカード会社)からの借り入れのみです。

クレジットカードはお金を借りられる「キャッシング枠」が総量規制の対象となっており、買い物時に決済する「ショッピング枠」は対象外となります。

これは、キャッシングは貸金業法が適用され、ショッピングは割賦販売法が適用されるからです。

総量規制対象のローンと対象外のローン

| 総量規制に含む(対象) | 消費者金融・クレジットカードのキャッシング枠 |

|---|---|

| 総量規制に含まない(対象外) | 銀行カードローン・自動車ローン・住宅ローン・不動産担保ローン・クレジットカードのショピング枠など |

レイクのカードローンで複数の借入れをまとめたい人は、総量規制の対象となるローンとその金額を確認してから申込みをしましょう。

貸金業法に基づくおまとめローン「レイク de おまとめ」がある

レイクのカードローンでは借金をまとめるのが難しそうであれば、貸金業法に基づくおまとめローン「レイク de おまとめ」を検討してみてはいかがでしょうか。

レイク公式サイトのチャット機能で質問した際も、貸金業法に基づくおまとめローン「レイク de おまとめ」をおすすめしてくれました。

出典)レイク公式 AIチャット

「レイク de おまとめ」がおすすめな理由3つ

貸金業法に基づくおまとめローン「レイク de おまとめ」がおすすめな理由は以下の3つです。

- 今の返済負担を軽くすることができる

- 複数の借入れ先を一つにまとめることで返済管理がしやすくなる

- 少しずつ、でも確実に借入れ残高が減らせる

今の返済負担を軽くすることができる

たとえば、A社から50万円を借りていて、B社から20万円を借りているとします。

A社には毎月15,000円、B社には毎月10,000円返済しているとすると、毎月の返済額は25,000円です。

これを貸金業法に基づくおまとめローン「レイク de おまとめ」に借り換えると、50回で返済すると想定した場合、毎月の返済額が19,728円になります。(※貸付金利年率17.5%、70万円の契約額で想定)

約5,000円も毎月の負担が減らせるので、返済がしやすくなります。

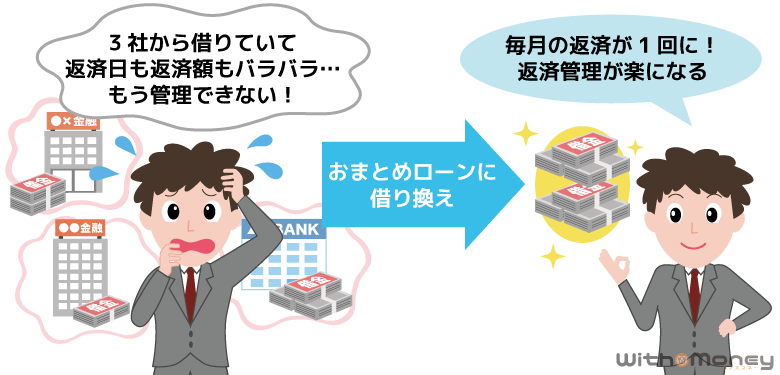

複数の借入れ先を一つにまとめることで返済管理がしやすくなる

借入先がバラバラだと、返済日や返済金額もバラバラで管理が大変です。

うっかり返済忘れが生じる恐れもあります。返済が1日でも遅れてしまうと、無駄な利息が発生するので、できれば返済遅れは避けたいところ。

借入先を1つにまとめることは、こうした返済管理をしやすくすることにもつながります。

貸金業法に基づくおまとめローン「レイク de おまとめ」に借り換えたのであれば、「レイク de おまとめ」の返済だけに集中すればよいので、返済忘れもしにくくなります。

また、他社への返済はレイクが借入先に振込みをしてくれるので、契約が完了したら、利用者はレイクに返済をするだけでOK。この点も手間が省けて嬉しいポイントです。

少しずつ、でも確実に借入残高が減らせる

貸金業法に基づくおまとめローン「レイク de おまとめ」のメリットであり、デメリットといえるかもしれませんが、「レイク de おまとめ」は返済専用のローンです。

レイクのカードローンは、審査で決まった上限金額までの範囲なら、自由に借入れや返済ができます。

一方、貸金業法に基づくおまとめローン「レイク de おまとめ」はいくら返済しても、追加借入れはできません。

つまり借入れが必要になった場合に、カードローンのようにお金を借りることができないのです。

ただ追加借入ができない分、確実に返済が進められるという点が「レイク de おまとめ」のメリットともいえます。

なお、貸金業法に基づくおまとめローン「レイク de おまとめ」も、貸付条件があり、審査もあるため、申込めば誰でも借りられるローンというわけではありません。詳しいサービス内容を見てみましょう。

「レイク de おまとめ」の審査・貸付条件

貸金業法に基づくおまとめローン「レイク de おまとめ」の貸付条件は、次のとおりです。

「レイク de おまとめ」の貸付条件

| 商品名 | 貸金業法に基づくおまとめローン レイク de おまとめ |

|---|---|

| 融資金額 | 10万円~500万円 |

| 金利 | 6.0%~17.5%(実質年率) ※ 100万円以上の場合、6.0%~15.0% |

| 資金用途 | 他社借入金の返済に限る |

| 申込条件 | 満20歳~70歳までの安定収入のある方 |

| 返済方式 | 元利定額返済方式 |

| 返済期間・回数 | 最長10年 ※返済回数最大120回 |

| 注意点 | ・返済のみ、追加融資は不可 ・利息や貸付利率、返済額は審査によって変動 ・審査にあたっては最新の収入証明書が必要 ・おまとめの対象になるのは、カードローン等毎月の返済額が固定の定額返済方式の借入れに限る |

注)2024年7月時点の情報です

おまとめローンの金利は「6.0%~17.5%」(100万円以上の場合、6.0%~15.0%)で、限度額や審査によって決まります。

同じ消費者金融であるアイフルやプロミスのおまとめローン上限金利と、同じくらいの金利です。

なお、おまとめローンは借金をまとめて完済することを目的としたローンのため、返済専用であり追加借り入れはできません。

レイクで借入中の方も申込みができますが、レイクdeおまとめを契約する場合は、商品の切り替えが必要となります。

複数の借入れをまとめつつ、追加借入もできるようにしておきたい方は、銀行カードローンへの借り換えを検討するとよいかもしれません。

レイクdeおまとめ借り換え後の返済額

「レイクdeおまとめ」契約後の、毎月の返済額はいくらになるのか、気になりますよね。

公式サイトでは、返済額の目安を掲載しています。

「レイクdeおまとめ」の返済方式は、元利定額返済方式です。

毎回の返済額となる「元金+利息」の合計が完済まで変わらず、無理なく返済できるのが特徴です。

一方で、最初のうちは利息に充当される割合が高く元金の減りが遅いので、元金定額返済方式※よりも返済期間が長くなるというデメリットがあります。

※ 元金定額返済方式とは、毎月返済する元金が決まっており、「元金+利息」の合計が毎月変動する返済方式。

返済し始めの段階から、無理のない範囲で積極的に繰り上げ返済する(毎月決まった返済額よりも多く返済する)ことをおすすめします。

お急ぎならレイク以外の消費者金融おまとめローン

「レイクdeおまとめ」以外にも、消費者金融のおまとめローンがあります。

大手消費者金融「プロミス」「アイフル」の2社はおまとめローンを扱っています。

2社を比較すると、金利・融資金額(限度額)でおすすめなのはアイフルのおまとめローンです。

消費者金融2社の金利と融資金額の比較

| 消費者金融 | おまとめローン金利(実質年率) | 融資金額 |

|---|---|---|

| プロミス | 6.3%~17.8% | 1万円~300万円 |

| アイフル | 3.0%~17.5% | 1万円~800万円 |

さらにアイフルのおまとめローンは、貸金業者に加え銀行カードローン、クレジットカードのリボ払いも借り換えの対象となります。

それでは2社のおまとめローンについて、ご紹介していきます。

消費者金融おまとめローンの最大の魅力は、審査が早いこと(即日融資も可能)。おまとめローンになれば、借入金額が大きくなることから審査はより慎重に行われますが、それでも審査が早いという特徴は変わりません。

アイフル「かりかえMAX・おまとめMAX」

消費者金融のおまとめローンの中で迷ったら、アイフルのおまとめローンに申し込むとよいでしょう。

プロミスよりも最低金利、最高金利が低いですし、限度額も800万円までと高額のおまとめにも対応しています。

さらに借り換えの対象が、貸金業者だけに限らず、銀行カードローンやクレジットカードのリボ払いも対象。

クレジットカードのリボ払いがなかなか終わらないという人は、アイフルのおまとめローンへの借り換えを検討してみてください。

ちなみに「かりかえMAX」「おまとめMAX」の違いは、アイフル利用歴の有無です。

- 「かりかえMAX」…アイフルを利用したことはない

- 「おまとめMAX」…アイフルを過去に利用していた、または利用中

以前は2つの商品に金利の差がありましたが、現在の貸付条件はほぼ同じです。

アイフルのおまとめローン貸付条件

| 商品名 | 「かりかえMAX」「おまとめMAX」 |

|---|---|

| 融資金額 | 1万円~800万円 |

| 金利 | 3.0%~17.5%(実質年率) |

| 資金用途 | ほかの貸金業者からの借入金返済に限る(=追加借入不可) |

| 返済期間と返済回数 | 最長10年(120回) |

| 借り換え対象 | 貸金業者、銀行ローン、クレジットカードのリボも対象! |

| 返済方式 | 元利定額返済方式 |

| 遅延利率 | 20.0% |

注)2024年7月時点の情報です

ちなみに「おまとめMAX」についてはWebでの申込みも可能です。

おまとめローンは他社の借入状況など細かい確認を要するので、電話や来店(自動契約機・店頭窓口)での申込みのみの所も多いですが、アイフルならWebからも申し込めるのでとても便利です。

プロミスの「おまとめローン」

次にプロミスのおまとめローンですが、融資金額は300万円までですので、現在の借り入れ総額が300万円以内の方が借金をまとめるのにおすすめです。

プロミスおまとめローンの金利は6.3%~17.8%。上限金利が17.8%なので、消費者金融の一般的な金利18.0%で借り入れしている人は、確実に0.2%は金利が下がります。

借り換えの対象となるのは、「貸金業者(みなし貸金業者を含む)」からの借入れのみで、銀行カードローンやクレジットカードのリボ払い等は対象外ですので注意しましょう。

プロミスのおまとめローンは「自動契約機」または「電話(フリーコール)」から申込みできます。(インターネットは不可)

プロミスのおまとめローン貸付条件

| 商品名 | おまとめローン |

|---|---|

| 融資金額 | 1万円~300万円 |

| 金利 | 6.3%~17.8%(実質年率) |

| 資金用途 | ほかの貸金業者からの借入金返済に限る(=追加借入不可) |

| 返済期間と返済回数 | 借入費から最長13年7ヶ月(2~162回) |

| 借り換え対象 | 消費者金融・クレジットカードによるお借入れ(無担保ローン) ※銀行のカードローン、クレジットカードのショッピングなどを除く |

| 返済方式 | 元利定額返済方式 |

| 遅延利率 | 20.0% |

注)2024年7月時点の情報です。

レイクより金利が低い銀行カードローンへの借り換えもオススメ

消費者金融のおまとめローンのほかにも、複数の借金を銀行カードローンで借り換える方法があるのでご紹介します。

銀行カードローンは貸金業法ではなく、銀行法に基づき業務を行うため、貸金業法の総量規制は対象外となります。

そのためおまとめローンの変わりとして、銀行カードローンで借り換えができるのです。

さらに銀行カードローンの上限金利は年率14.0~15.0%前後と、消費者金融の上限金利18.0%に比べて低金利なのが魅力です。

現在消費者金融からの借り入れが多い人は、銀行カードローンへの借り換えで金利を下げられる可能性が高いでしょう。

銀行カードローンでどれを選べばいいかわからないという人は、三井住友銀行 カードローンがおすすめです。

三井住友銀行 カードローンは、スマホアプリからの申込みや、土日祝も電話による相談が可能なので、利便性がよいカードローンです。

銀行ならではの手厚いサポートで、外出せずに借り換えの申込みができます。

また資金用途は「事業性資金以外であれば借り入れ可能」なので、他社借入を返済するために利用することも可能です。

三井住友銀行 カードローンの貸付条件

| 商品名 | 三井住友銀行 カードローン |

|---|---|

| 限度額 | 10万円~800万円 |

| 金利 | 4.0%~14.5%(実質年率) |

| 申込条件 | 20歳以上69歳以下で安定した収入がある方 |

| 返済方式 | 残高スライド元利定額返済方式 |

| 資金用途 | 原則自由(事業性資金以外) |

【まとめ】複数の借入れはまとめるのがよい!レイクも含めて最適な借り換え先を検討しよう

今回は、「レイクのカードローンはおまとめローンとして使える?」「レイクにおまとめローンはあるの?」という疑問にお答えしました。

レイクの審査に通ることができれば、通常のカードローンに借り換えも可能ですが、高額になったり、返済に専念したいのであれば、貸金業法に基づくおまとめローン「レイク de おまとめ」の検討をおすすめします。

レイク以外にも、アイフルやプロミスのおまとめローンという選択肢もあります。とくにアイフルは様々な借り換えに対応しているため、おすすめです。

また金利面で選ぶなら、三井住友銀行 カードローンといった銀行カードローンを利用するのもよいでしょう。

総量規制の対象外である銀行カードローンなら、他の銀行カードローンを含め幅広い借り入れの借り換えができます。

さらに銀行カードローンはおまとめローンではないので、限度額の範囲内なら追加借入れができるという利便性があります。

ただしあくまでも、おまとめローンを利用して借金を借り換えるときは「カードローンを卒業する」「こんどこそ借金を完済する」と目的をもつことが大切です。

そうしなければ返済期間がさらに長期化し、結果的に支払う利息が膨らんでしまいます。

ぜひ自分にあったおまとめや借金借り換えの方法を選んで、おまとめ後は返済に集中し完済を目指しましょう!

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(10)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長5年、最大60回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要