三菱UFJ銀行カードローン「バンクイック」は、借り換え目的として利用できます。

三菱UFJ銀行に電話で問い合わせたところ、「(借り換えに利用して)まったく問題ありません。」との回答があったことからも、バンクイックは他社からの借り換えに積極的なカードローンの一つとえるでしょう。

ですが、いざ借り換えするとなると、「手続きは面倒でないか?」「バンクイックに乗り換えると本当に金利が下がるの?」と不安な面も出てきますよね。

そこで今回は、バンクイックで借り換えるメリットや手順、注意点などくわしく説明します。

この記事を読めば、あなたがバンクイックへの借り換えに向いているかどうかがわかるので、より条件のいいカードローンを選ぶ参考になるでしょう。

現在利用中のカードローンや、リボ払いの借り換え先として三菱UFJ銀行カードローンをお考えの方は、ぜひご覧ください。

目次

バンクイックで借り換えるメリット

カードローンの借り換えとは、新たにカードローンを契約し、その借りたお金で現在の借り入れを清算することです。

では具体的に、三菱UFJ銀行カードローン「バンクイック」で借り換えるメリットを3つ紹介していきます。

バンクイックで借り換えるメリット

- 銀行ならではの金利に借り換えできる

- 毎月の最低返済額が下がる可能性がある

- 提携コンビニATMの借り入れ・返済時の利用手数料が0円になる

1. 銀行ならではの金利に借り換えできる

現在利用しているカードローンの金利を下げたくても、容易にできない場合もあります。

なぜなら金利を下げるには、限度額の増額で適応金利を下げたり、直接金利交渉する方法がありますが、どれも一定期間以上の利用実績が必要などの条件があるからです。

一方で今より低い金利のカードローン会社に「借り換え」をすれば、金利を下げられる可能性があります。

バンクイックの金利は「年1.8%~年14.6%」と、銀行ならではの金利が特徴です。

最高金利でも「年14.6%」ですので、それより高い金利でローンを組んでいる人は、借り換えで金利の引き下げが実現できるでしょう。

ちなみにバンクイックの金利は、契約限度額によってさらに細かくわかれます。

三菱UFJ銀行「バンクイック」の金利

| 契約限度額 | 借入利率(金利) |

|---|---|

| 100万円以下10万円以上 | 年13.6%~年14.6% |

| 200万円以下100万円超 | 年10.6%~年13.6% |

| 300万円以下200万円超 | 年7.6%~年10.6% |

| 400万円以下300万円超 | 年6.1%~年7.6% |

| 500万円以下400万円超 | 年1.8%~年6.1% |

※ 2021年8月現在の金利です

バンクイックに限らず、カードローンでは「限度額が上がるほと金利が下がる」しくみになっています。

つまりバンクイックの借り入れ合計額が高額になるような人は、年14.6%よりもさらに低くなる可能性もあります。

ただし実際の限度額と金利がどれくらいになるかは、三菱UFJ銀行の審査を受けてみないとわかりません。

またバンクイックにはじめて申し込むという人は、ほぼ100万円以下の限度額になります。

なぜなら利用実績がない状態では、どれだけきっちり返済する利用者かわからないことから、リスクを考えて限度額は低めに設定されるからです。

そのため、審査結果によっては全額借り換えできない場合もあるでしょう。

2. 毎月の最低返済額が下がる可能性がある

三菱UFJ銀行カードローン「バンクイック」の最低返済額はつぎのとおりです。

バンクイックの最低返済額

| 借入残高 | 最低返済額 |

|---|---|

| 10万円以下 | 2,000円 |

| 10万円超~20万円以下 | 4,000円 |

| 20万円超~30万円以下 | 6,000円 |

| 30万円超~40万円以下 | 8,000円 |

| 40万円超~50万円以下 | 10,000円 |

| 100万円超 | 20,000円 |

| 200万円超 | 40,000円 |

| 500万円 | 100,000円 |

※ 借入利率年8.1%超の場合

最低返済額とはカードローン各社が設定する「少なくとも毎月返済しなければいけない金額」のこと。

たとえば借入残高10万円以下の最低返済額は2,000円なので、1,999円では返済したとはみなされないということです。

じつは10万円以下の最低返済額は、消費者金融系のカードローンでは4,000円~5000円からが平均的。

それにくらべてバンクイックなど銀行カードローンの最低返済額は、1000円からと低めです。

そのため消費者金融系からの借り換えだったり、複数のカードローンをバンクイックでまとめた場合は、毎月の返済負担が減る可能性が高いでしょう。

カードローンの最低返済額

| カードローン | 最低返済額 |

|---|---|

| 三菱UFJ銀行カードローン「バンクイック」 | 1,000円 |

| 三井住友銀行 カードローン | 2,000円 |

| みずほ銀行カードローン | 2,000円 |

| アコム | 月々1,000円~ |

| プロミス | 4,000円 |

| アイフル | 5,000円 |

3. 提携コンビニATMの借り入れ・返済時の利用手数料が0円になる

もし、今のカードローンで「提携ATMが少ない」「利用手数料がかかるので、こまめに借り入れや返済ができない」などの不満がある人は、バンクイックがオススメです。

バンクイックでは、運営元の「三菱UFJ銀行」はもちろん、「提携コンビニATM」も利用できるので、近くにATMがなくて困ることはありません。

さらにバンクイックの借り入れや返済に使えるATMはすべて、利用手数料や時間外利用手数料が無料です。

バンクイックが利用できるATM

| 利用できるATM | 三菱UFJ銀行ATM 提携コンビニATM |

|---|---|

| 手数料 | 無料 |

| 利用時間 | 0:10~23:50 ※毎週月曜日の1:00~5:00、毎月第2土曜日の21:00~翌朝7:00を除く |

※ 提携コンビニATMは、イーネットATM・セブン銀行ATM・ローソンATMです。

※ 上記以外のATMでは使えません。

※ 実際の営業時間は設置店舗によっても異なります。

とくに急な借り入れや返済をしたいとき、提携コンビニATMがほぼ24時間利用できるのは便利ですね。

なおバンクイックでは、提携コンビニATMでも千円単位での取引が可能なので、こまめに借り入れをしたい人には嬉しいポイントです。

提携コンビニATMは手数料がかかるカードローンが多い中、ローソンATM・セブンATM・E-ネットATMの利用手数料が0円なのは、大手銀行である三菱UFJ銀行カードローンならではのメリットです!

バンクイックで借り換えるのに向いている人

つぎにバンクイックの借り換えに向いている人の特徴を紹介します。

自分は借り換えすべきなのか、もし借り換えするとしてバンクイックでいいのか、などお悩みの方はチェックしてみてください。

バンクイックへの借り換えに向いている人

- 年14.6%超の金利でローンを組んでいる人

- 今まで返済遅れを起こしてしない人

- 借り換え後、返済だけでなく借り入れもしたい人

- 三菱UFJ銀行の口座を持っている人

年14.6%超の金利でローンを組んでいる人

バンクイックの最高金利「年14.6%」より高い金利でローンを組んでいる人は、金利が引き下がるので借り換えに向いています。

ではどのようなカードローンがそれにあたるのか見てみましょう。

カードローンには、大きく分けて「消費者金融」と「銀行」系のカードローンがあります。

まず「消費者金融系カードローン」の金利は、つぎのとおりです。

消費者金融系カードローンの金利比較

| カードローン | 金利(実質年率) |

|---|---|

| アコム | 年3.0%~18.0% |

| プロミス | 年4.5%~17.8% |

| アイフル | 年3.0%~18.0% |

| レイク | 年4.5%~18.0% |

| SMBCモビット | 年3.0%~18.0% |

※2021年8月時点

上の表からわかるとおり、消費者金融系の上限金利は一律18.0%(プロミス以外)です。

つまり現在上限金利で消費者金融を利用中の人は、バンクイックに借り換えることで金利が下がる可能性が高いでしょう。

つぎに「銀行カードローン」の金利を見てみましょう。

銀行カードローンの金利比較

| カードローン | 金利(実質年率) |

|---|---|

| 三菱UFJ銀行(バンクイック) | 年1.8%~年14.6% |

| 三井住友銀行 | 年1.5%~14.5% |

| みずほ銀行 | 年2.0%~14.0% |

| 横浜銀行 | 年1.5%~14.6% |

| 千葉銀行 | 年1.4%~14.8% |

| 東京スター銀行 | 年1.8%~14.6% |

| イオン銀行 | 年3.8%~13.8% |

| auじぶん銀行※1 | 年1.4%~14.8% |

※2021年8月時点

※1 通常コースの場合です。au限定割(誰でもコース・借り換えコース)とは金利が異なります。

銀行カードローンの中では、バンクイックの上限金利は平均的です。

つまり銀行カードローンからバンクイックに借り換えるなら、金利のメリットは少ないでしょう。

もし年14.6%以下の銀行カードローンを利用中の人は、バンクイックに借り換えることで金利が高くなる可能性もあるのでよく検討する必要があります。

今まで返済遅れをしていない人

バンクイックで借り換えるにあたり、三菱UFJ銀行の審査を受ける必要があります。

審査では過去のクレジットやローンの返済履歴である個人信用情報が参照され、そこに長期延滞や債務整理などの記録があると、借り換え審査に通過する可能性は低いです。

| 金融事故情報 | 内容と登録期間 |

|---|---|

| 長期延滞 | クレジットやローンの支払いを61日以上遅れている (延滞解消から5年は信用機関に登録される) |

| 債務整理 | 任意整理、自己破産、個人再生をしている (該当自由の発生日から5年~10年は信用機関に登録される) |

とくに気をつけたいのは長期延滞で、過去にうっかり支払い忘れを起こしている人は少なくありません。

もちろん審査には信用情報以外の要素も考慮されますが、個人信用情報は審査に大きく影響します。

そのため、もし過去5年間で返済遅れを起こしていない人は、より審査通過の可能性が高いので、借り換えに向いている人といえるでしょう。

借り換え後、返済だけでなく借り入れもしたい人

借入先を変更するとき、他社のカードローンに借り換える他に「おまとめローン」という商品を利用する方法もあります。

おまとめローンとは、複数社からの借金を1本化して、より効率的に完済を目指していくためのものです。

そしてより確実に返済を行うため、おまとめローンは返済専用であるという特徴があります。

一方で、「バンクイックに借り換える」ということは通常のカードローンに借り換えることと同じなので、利用限度額の範囲内なら追加借入も可能です。

「この先もお金を借りるかもしれない」という人は、借り換えに積極的であり自由度が高いバンクイックなどの借り換え先が向いています。

おまとめローンとカードローンの違い

| おまとめローン | ・完済を目的とした返済専用のローンである ・返済方法は引き落としに限られるところが多い |

|---|---|

| 通常のカードローン | ・利用限度額の範囲内で何度でも借り入れが可能 ・返済方法は、ATM・口座振替・インターネット返済など |

三菱UFJ銀行の口座を持っている人

バンクイックは三菱UFJ銀行の口座がなくても申し込めますが、三菱UFJ銀行口座を持っていれば、より便利に利用できます。

どう便利なのかを、借入方法と返済方法にわけて見てみましょう。

三菱UFJ銀行口座の有無と借入・返済方法

| 三菱UFJ銀行口座なしの人 | 三菱UFJ銀行口座ありの人 | |

|---|---|---|

| 借入方法 | ATM 振り込み |

ATM 振り込み |

| 返済方法 | ATM 振り込み(有料) |

ATM 口座振替 振り込み(無料)※ |

※ 三菱UFJダイレクト(インターネットバンキング)からの振込のみ手数料が無料

まずは借入方法に関しては、当人名義の口座宛にかぎり、振り込みでの借り入れが可能です。(手数料無料)

自分の口座に直接振り込み融資を受けられれば、ATMで出金する手間がなく便利ですね。

つぎに返済方法ですが、三菱UFJ銀行の口座があれば口座振替で返済ができます。

さらに振り込み返済をするときは、三菱UFJ銀行ダイレクトからなら振込手数料が無料です。

振り込み返済は、それ以外にも三菱UFJ銀行窓口または提携コンビニATMから行う方法もありますが、その場合は振込手数料が利用者負担となります。

このように三菱UFJ銀行口座を持っている人は、手数料0円の借り入れ・返済方法の選択肢が広がるため、バンクイックをより便利に使えるのです。

バンクイックで借り換えるときの手続きの流れ

バンクイックへ借り換えする際は、通常の三菱UFJ銀行カードローン公式ページから申し込みましょう。

他社からの借り換え用に、特別な申し込み方法などは準備されていません。

そのため通常の新規申し込みから契約をし、借り入れをしたら、そのお金で現在契約中のカードローンを自分で精算するという流れになります

ちなみにバンクイックは、三菱UFJ銀行口座を持っていなくても利用が可能。

窓口で口座開設のため書類を書いたりする必要はなく、Web上で申し込みから契約手続きまですべて完結します。

それでは、三菱UFJ銀行カードローン「バンクイック」の借り換え手順を見てみましょう。

バンクイックへ借り換えるまでの流れ

- 三菱UFJ銀行の公式ページから申し込みを行う

- 必要書類をアップロードで提出する

- 三菱UFJ銀行から審査回答が来る

- 契約手続き後にカードを発行

- バンクイックで借入をし他社に一括返済する

1. 三菱UFJ銀行の公式ページから申し込みを行う

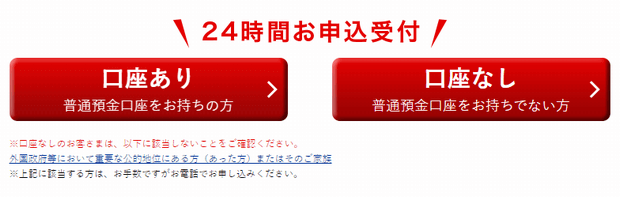

カードローンの申し込みボタンは、三菱UFJ銀行の預金口座のある・なしでわかれています。

三菱UFJ銀行の預金口座を持っていれば「口座あり」を選択し、つづいて口座情報(店番・口座番号・名前・キャッシュカード暗証番号)を入力しましょう。

そうすることで口座情報とひも付き、カードローン申込時の個人情報入力の手間がはぶけます。

もし口座情報と現在の氏名や住所等に変更がある人は、口座を持っていても、「口座なし」から申し込まなければいけない点に注意しましょう。

「口座あり」から申し込むと、三菱UFJ銀行の預金口座がカードローンの返済用口座として自動的に登録されるのも嬉しいポイントです。

なお口座あり・なし、どちらから申し込むかで審査が変わることはありませんので、自分に当てはまる方で入力を進めましょう。

ちなみに三菱UFJ銀行カードローンはインターネットの他にも、電話での申し込みを実施しています。

2. 必要書類をアップロードで提出する

申し込み完了後、必要書類すれば審査が開始されます。

バンクイックでは「本人確認書類」と、条件付きで「収入証明書」が必要です。

バンクイックの申し込みに必要な本人確認書類

本人確認書類は、つぎのいずれか2点以上が必要です。

(A)本人確認書類

| 運転免許証 | ・現住所の記載があるものに限る ・裏面に現住所の表示がある場合は表・裏両方が必要 |

|---|---|

| 健康保険書 | ・住所欄に現住所の記入があるものにかぎる ・カード型は裏面に住所を記入のうえ表・裏両方が必要 |

| 個人番号カード | ・現住所の記載があるものに限る ・表面のみ必要 |

| パスポート | ・日本国内発行のもので、顔写真ページと所持人記入欄の両方が必要 ・2020年2月4日以降に申請された所持人記入欄がないパスポートの場合は補完書類が必要 |

| 在留カード 特別永住者証明書 |

変更事項がある方については、裏面コピーも必要 |

もし上の「(A)本人確認書類」を2点を準備できない場合は、『(A)1点+「(B)その他の書類、または(C)補完書類のうちいずれか1点」』を提出します。

| (B)その他の書類 | (C)補完書類 |

|---|---|

| ・住民基本台帳カード(顔写真入り) ・運転経歴証明書(平成24年4月1日以降交付のもの) ・官公庁から発行・発給された書類で官公庁が・顔写真を貼付したもの ・各種福祉手帳(身体障害者手帳など) ・住民票の写し(コピーではありません)等 |

・公共料金の領収書(電気・水道ガス・固定電話・NHK) ・国税・地方税の領収書、納税証明書 ・社会保険料の領収書 |

さらに「(A)本人確認書類」のいずれも準備できない場合は、「(B)2点」または「(B)1点+(C)1点」でも代用できます。

なお、補完書類については、現住所の記載がある本人名義のもので、領収書日付等が6ヶ月以内のものに限るのでご注意ください。

バンクイックの申し込みに提出できる収入証明書

バンクイックの限度額が50万円を超える場合、つぎのいずれか1点以上の収入証明書を提出します。

収入証明書

- 住民税決定通知書

- 源泉徴収票

- 納税証明書 その1・その2

- 確定申告書 第1表・第2表

なお上記以外でもご提出可能な書類があるので、くわしくは三菱UFJ銀行カードローンの第二リテールアカウント支店へお問い合わせください。

収入証明書の提出には、三菱UFJ銀行「確認書類アップロード」サイトを利用します。

上記サイトはログインの必要もなく誰でもアクセスができますので、申込み後すぐに書類の提出をしておけば、審査がスムーズに進みます。

3. 三菱UFJ銀行から審査回答が来る

三菱UFJ銀行では、土日・祝日を含め、つぎの時間で審査を実施しています。

三菱UFJ銀行カードローンの審査実施時間

| 平日 | 9:00~21:00 |

|---|---|

| 土日 | 9:00~17:00 |

| 祝日 | 9:00~17:00 |

バンクイックの審査時間は最短即日で、申し込みの時間帯によっては翌日以降になる場合もあります。

なお審査の進捗は、バンクイックの会員ページからも確認が可能です。

もし申し込みから2日経過しても、連絡がなかったり、会員ページの審査進捗が更新されなければ、三菱UFJ銀行第二リテールアカウント支店へ問い合わせしましょう。

また審査の一環として、三菱UFJ銀行から勤務先への在籍確認があります。

在籍確認の電話は、申込者のプライバシーに配慮して行われるので、職場にカードローンの利用がバレる心配はありません。

在籍確認について詳しく知りたい方は「バンクイックの在籍確認」の記事をご覧ください。

4. 契約手続きとカードを発行

三菱UFJ銀行からの審査結果は原則、Eメールで届きます。このとき審査で決定した利用限度額も案内されるので、確認しておきましょう。

メールの指示に従いWeb上で契約手続きをしたあと、ローンカードの発行を行います。

バンクイックではローンカードの発行は必須ですので、「テレビ窓口」または「郵送」で必ず受け取りましょう。(申込時にどちらか選択します。)

もしATMで借り入れを急ぐなら三菱UFJ銀行の「テレビ窓口」を利用すれば、すぐにカードをうけとれます。

テレビ窓口は平日の窓口終了後や、土曜・祝日も18時まで利用できるので、忙しい人にも便利です。

テレビ窓口の営業時間は設置場所によっても異なりますので、くわしくは三菱UFJ銀行の店舗検索で検索ください。

5. バンクイックで借入をして他社を完済する

バンクイックで借り入れをしたら、そのお金で他社の返済を行います。

ローンの借り換えと聞くと、三菱UFJ銀行側が直接他社へ返済すると思う人もいるかもしれませんが、そうではありません。

利用者自身が、直接現在の借り入れ先へ一括返済をおこないましょう。

ちなみに一括返済して完済した状態で契約を残しておくと、限度額の枠が残った状態となります。

そうすると、ついまた借り入れをしたしまったり、今後新規ローン審査を受けるときも借り入れ先としてカウントされるので、解約しておくことをオススメします。

ここまでで、借り換えの手続きは完了です。

その後は バンクイックで、毎月の返済を行っていきましょう。

バンクイックで借り換えるときの注意点

借り換え前に知っておきたい、2つの注意点とその対策を紹介します。

どちらの注意点も対策を行えば、借り換えによるデメリットを防げるのでご確認ください。

1. 借り換えには三菱UFJ銀行で新たな審査が必要

バンクイックに申し込んだら必ず借り換えられるというわけではなく、審査が必要になります。

また借り換え目的だからといって審査の優遇はなく、カードローンがはじめての場合より、借り換えのほうがより慎重に審査されます。

なぜなら他社でお金を借りている状態で、さらにバックイックでお金を借りることになるからです。

たとえば、50万円を借り換えようと思ったら、バンクイックから50万円の借り入れが必要になり、あなたの借り入れ合計は一時的に100万円位なります。

つまり100万円の借り入れをしても十分な返済能力があると判断されなければいけません。

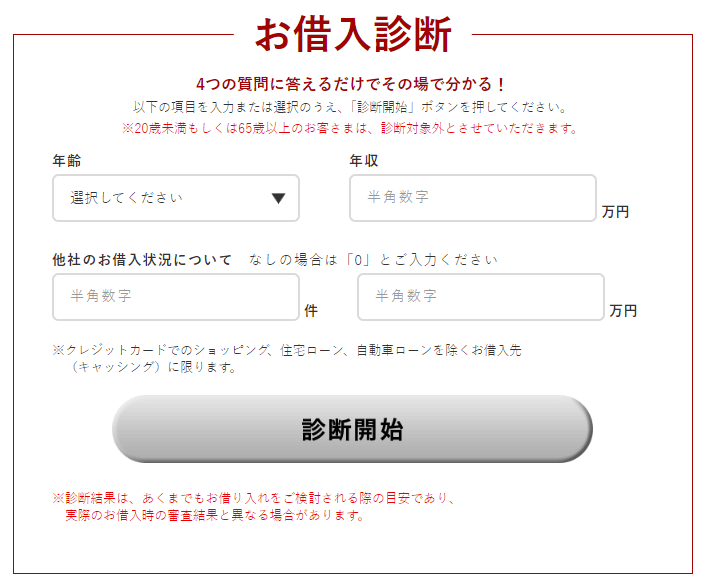

もしあなたの希望額で借り入れできるか不安なら、審査の前に三菱UFJ銀行公式サイトの「お借入診断」を利用してみましょう。

「年齢」「年収」「他社のお借入状況」の項目を選択するだけで、借り入れ可能かを無料でチェックできます。

たとえば、「すでに他社借り入れが2件以上あるけど、バンクイックで借り換えできるかな」など、不安がある人はぜひ利用してみましょう。

お借入診断は審査の申し込みとは違いますので、何度でも利用できます。

ただし、バンクイックの借り入れ診断は、「年齢」「年収」「他社のお借入状況」だけで診断されます。

実際の審査では年収が大きく影響するので、借り入れ診断の結果はあくまで目安として参考にしてください。

2. 借り換えで返済が長期化すると利息が増える

バンクイックへ借り換えすることで毎月の返済額が極端に減ると、返済期間が長期化してしまう恐れがあります。

なぜなら、カードローンの利息は日割りで計算されるので、完済までの期間が長びけば利息も増えるからです。

せっかく金利が下がっても、毎月の返済額を減らしすぎたせいで、支払う利息が増えてしまっては意味がありませんよね。

そのような事態を防ぐためにも、借り換え後は最低返済額以上の金額を追加返済するようにしましょう。

もちろん、毎月返済額を上乗せしつづけるのはカンタンなことではありません。

そんな時は、ボーナスや臨時収入があた時や、生活に余裕のある月に入金するだけでも、節約効果的が期待できますよ。

ちなみに毎月どれくらい返済すべきかはつぎの表で確認しましょう。

10万円借り入れした場合

| 返済期間 | 毎月の返済額 | 返済総額 | 総利息(金利年14.6%) |

|---|---|---|---|

| 1年(12回) | 9,006円 | 10万8,072円 | 8,072円 |

| 2年(24回) | 4,829円 | 11万5,896円 | 1万5,896円 |

| 3年(36回) | 3,446円 | 12万4,056円 | 2万4,056円 |

50万円借り入れした場合

| 返済期間 | 毎月の返済額 | 返済総額 | 総利息(金利年14.6%) |

|---|---|---|---|

| 1年(12回) | 4万5,034円 | 54万408円 | 1万7,234円 |

| 2年(24回) | 2万4,148円 | 57万9,552円 | 62万424円 |

| 3年(36回) | 1万7,234円 | 7万9,552円 | 12万424円 |

100万円借り入れした場合

| 返済期間 | 毎月の返済額 | 返済総額 | 総利息(金利年14.6%) |

|---|---|---|---|

| 1年(12回) | 9万69円 | 4万8,296円 | 3万4,469円 |

| 2年(24回) | 108万828円 | 115万9,104円 | 124万884円 |

| 3年(36回) | 8万828円 | 15万9,104円 | 24万884円 |

バンクイックでの毎月の最低返済額をそのまま返済し続けるのではなく、返済期間を決めてそれに応じた返済額を追加返済しましょう。

そうすれば、バンクイックへ借り換え後に返済が長期化したり、利息が増えることを防げます。

【まとめ】バンクイックに借り換えて金利を見直そう

今回は、三菱UFJ銀行カードローン「バンクイック」への借り換えについて説明しました。

バンクイック借り換えのメリットは、何といっても銀行カードローンならではの金利です。

もし現在、年14.6%より高い金利でローンを組んでいる人は、バンクイックに借り換えることで金利が下がる可能性が高いです。

借り換えで金利が下がるこにより、利息額が少なくなり、総返済額の軽減が見込めます。

さらに借り換えを考えるときは、使いやすさが変わらない、もしくはより便利に使えるカードローンがベストです。

たとえば今のカードローンで借り入れ・返済時に、提携コンビニATMの手数料を払っている人は、バンクイックに借り換えれば提携コンビニATMの利用手数料はかかりません。

また三菱UFJ銀行の預金口座を持っている人は、バンクイックがオススメです。

なぜなら申込時「口座あり」ボタンを選択すれば、個人情報の入力の手間が省けますし、さらに自動的に三菱UFJ銀行口座が返済用口座として登録されるので便利です。

バンクイックへの借り換えを機に、口座振替に登録すれば、ATMで返済する手間も防げるうえに返済期日の遅延も防げます。

今あるカードローンから借り換えを考えている人は、バンクイックを検討してみましょう。