人生最大の高価な買い物と言えば「家」。

人生最大の借金と言えば、やはり「住宅ローン」という方が多いのではないでしょうか。

あなたが今返済中の住宅ローンの金利は何%ですか?

その金利は「何で決まるのか」知っていますか?

金利が0.1%下がるだけで、利息の支払総額がナン十万も変わる可能性があることを知っていますか?

現在の金利をさらに引き下げる交渉の余地が、まだまだあるかもしれません。

住宅ローンについて何も知らなかった私が、住宅購入2年目で金利引き下げ交渉をした経緯や方法を記録として残しておこうと思います。

目次

住宅ローンの金利引下げ交渉で節約できる金額

私たち夫婦が、マイホーム購入をしたのは8年前のことです。

これから紹介する裏ワザによって、結果的にローン返済2年目で住宅ローン金利を0.125%引き下げてもらうことができました。

利率が0.125%下がると、支払利息を約70万円節約することになります。

当時の私は2人目の子供が生まれ毎日忙しく、さらにお金に関して無知だったので、金利を引き下げたことに対し深く考えることもありませんでした。

でも金利引き下げ交渉をして約70万円も節約できたとわかったとき、金利の引き下げ交渉の重要性を実感したのです。

「もしあの時金利引き下げ交渉をしていなければ…」

今考えるとゾッとします。

でもまだかつての私のように、金利の引き下げに関心がない人がたくさんいるかもしれない。

もちろん住宅購入には様々なケースがあり、家庭によって引き下げの条件が異なると思います。

もしかしたら、金利引き下げ交渉よりもっといい節約方法があるかもしれません。

そこで私の体験をもとに、住宅ローンの金利を節約する方法について紹介したいと思います。

住宅ローン金利は早めに引き下げ交渉をした方がよりお得になる

本題に入る前に、まず伝えておきたいことがひとつあります。

それは、「住宅ローン金利を引き下げてもらうなら、早めに交渉するべき」ということです。

たとえば3,000万円の住宅を購入し、下表のローン契約を結んだとしましょう。

| 融資額 | 3,000万円 |

|---|---|

| 返済期間 | 35年 |

| 金利タイプ | 変動金利 |

| 返済方式 | 元利均等方式 |

| ボーナス返済 | なし |

| 金融機関 | 【例】三菱東京UFJ銀行 |

| 利率 | 1.39% |

35年間返済を続けると、利息の総支払額は7,903,918円になります。

もし上記の契約内容の利率が1.39%から0.125%に下がったら、当然利息の総支払額も下がりますよね。

金利の引き下げ時期が早ければ早いほど、利息の支払総額を安く抑えることができます。

- 返済2年目で金利が下がった

支払う利息は約725万円

- 返済10年目で金利が下がった

支払う利息は約750万円

返済2年目で金利が下がる方が、支払う利息が約25万円抑えられている。

このように金利の引き下げを交渉するなら、とにかく早い方が良いというのは一目瞭然です。

しかし住宅購入は高額ゆえに、今後の人生設計を左右する一大イベント。

多くの人が、購入金額・月々の返済額・金利など、細かな返済計画を立てて返済がスタートしているのに、スタート直後に金利の引下げを考えるでしょうか。

おそらく、「金利引き下げ交渉」ができるなんて思ってもいない方がほとんどだと思います(私もそうでした…)。

返済2年目の私が金利引き下げ交渉に至ったのは、ある銀行マンが「住宅ローン借り換え」の訪問営業に来たことがきっかけでした。

【体験談】住宅ローン借り換えがムリでも金利引下げ交渉の余地はある

2012年のお盆休み。

ピンポーン。

「こんにちは。突然すいません。K銀行の◯◯と申します。

今日はこの辺りにお住いの方に、返済中の住宅ローンがお得になる話を聞いてもらいたくて来ました。」

上の子供が2歳・下の子供が生まれたばかりの時期だったので、普段なら確実にインターホン越しにお断りしています。

しかしお盆の時期ということもあり、夫が在宅していたので対応は夫がしました。

結果的に、お得になる話というのは「住宅ローンの借り換えの提案」だったのですが、わが家は返済開始間もなかったので、借り換えをしてもお得にはならないことが判明。

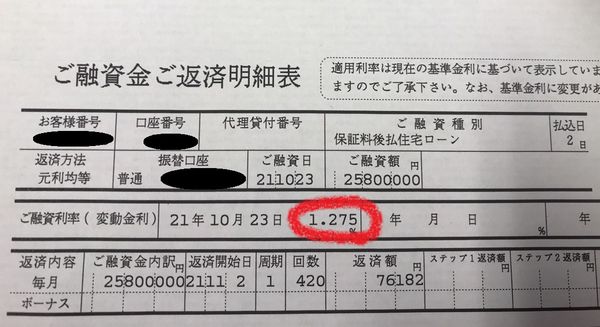

ちなみに購入時(2009年11月)のわが家の情報がこちらです。

- 築8年目の中古住宅

同じ時期に建てられた12軒の家が建ち並んでいる。わが家以外の11軒は8年前新築で購入されている。

- 住宅ローン

W信用金庫で2,580万円の住宅ローンを契約。35年・元利均等方式・ボーナス返済なし。利率は1.275%(変動金利型)

そして、やりとりをするうちに借り換えではなく金利引下げ交渉に至ったのです。

諸費用をカバーするくらい低金利の住宅ローンに借り換えないと節約にならない

K銀行の営業マンは他の11軒と同様、ローン返済10年目だろうと検討をつけて、借り換えの提案をしてきました。

実際10年目だったとしても、金銭に無頓着な私は借り換えについて考えることはなかったかもしれません。

なぜなら住宅ローンの借り換えに、事務手数料をはじめとする諸費用がかかるから。

住宅ローンを他の金融機関に借り換える場合、以下の費用が必要になります。

| 名目 | 費用 | 詳細 |

|---|---|---|

| 事務手数料 | 融資額の2.16% | 住宅ローン借り換えの事務手数料。 ほとんどの金融機関が2.16%。 一部ネット銀行で費用が抑えられる場合がある。 |

| 住宅ローン保証料 | 金利+0.2% | 借入時に保証会社との契約が必要。 保証料込・保証料無料プランを扱っているところもある。 |

| 団体信用生命保険料 | 金利+0.3% | 死亡もしくは高次機能障害になった場合、ローンの返済が免除される保険。 通常住宅ローンでは加入が必要。 金融機関により、借り換え専用団信サービスもある。 |

| 火災・地震保険料 | 20万円 | 住宅ローンを借りる条件として保険の加入が必要。 |

| 登記費用 | 8万円 | 司法書士への手数料。 |

| 収入印紙代 | 2万円 | 一定額に達した取引契約書に必要。 |

この中で費用のほとんどを占めるのが、住宅ローン借り換えの事務手数料です。

2,580万円借入中・返済2年目のわが家が借り換えるとなると、元金もほぼ減っておらず事務手数料は54万円ほど。

その他の手数料も含めると、借り換えにかかる費用は約80万円になります。

この場合、K銀行が80万円以上節約できる住宅ローン金利を提案しないと、我々にとってのメリットは何もありません。

この事実が分かるやいないや、困った様子の銀行マン。

このまま終わるのかな?と見守っていると、夫と銀行マンが「お互いに得することは他にないのか?」と話し始めました。

【裏ワザ】住宅ローン金利引下げ交渉には「相見積もり」が効果的

これからお伝えする内容はよくある話ではないと思うので、ここからが裏ワザになります。

結論から言うと、私が金利の引き下げに成功したのは、銀行マンが提案した「相見積もりをW信用金庫に提出する」という方法を実践したからです。

借り換えや金利引き下げ交渉を行う際、いくつかの金融機関に相見積もりをとるということは、しばしば耳にします。

複数の業者から見積をとること。口頭では「あいみつ」と表現されることが多い。

夫と銀行マンの話はこうです。

夫

夫 借り換え手数料を支払ってでも、こちらが得する金利ならK銀行に借り換えてもいいですよ。

銀行マン

銀行マン 申し訳ないのですが、当行ではそれほど金利を下げることができません。

夫

夫 今返済中の住宅ローンを節約する方法はないのでしょうか?

銀行マン

銀行マン 当行が実際に融資を実行するわけではありませんが、うちが破格の低金利の見積書を作成し、それをW信用金庫に持っていけば金利を引き下げてくれるでしょう。

夫

夫 そんなことが可能なら、よろしくお願いします。

銀行マン

銀行マン 交換条件として、K銀行が発行するクレジットカードを作ってくれたら、見積書を作成してあげますよ。

夫

夫 クレジットカード?う~ん…。

銀行マン

銀行マン 初年度は年会費無料ですし、1年以内に解約して頂いても結構です。

夫

夫 それならお願いします。

銀行マン

銀行マン では、相見積もりを作成してきますので、その時にクレジットカード契約をお願いします。

このようなやりとりの末に、私たちはK銀行の見積書を持ってW信用金庫の窓口を訪れたのです。

※この時の銀行マンのアドバイスで、金利引き下げ交渉には「家族が増えたので返済額を抑えたい」という意思表示のため、乳児を含めた家族全員で行くほうが効果的だと言われました。

優遇金利が理由で住宅ローンの金利は簡単には下がらなかった

K銀行の見積書を持参し、家族全員でW信用金庫にローンの金利引下げ交渉に赴いたのですが、W信用金庫の担当者の返事は「分かりました。契約書を確認し、なんとか下げられるように検討します」というものでした。

契約書の内容とは何か?と聞くと、「現在のローン金利が決まる際の店頭表示金利・金利優遇条件を確認する」とのこと。

店頭表示金利とは、各金融機関が設定している「住宅ローンの基準となる金利」のことです。

金利タイプによって店頭表示金利は異なります。

| 金利タイプ | 店頭表示金利基準 |

|---|---|

| 変動金利 | 日本銀行が公表する「短期プライムレート(優良企業向け、期間1年未満の貸出金利)」に0.5~1%上乗せしたもの |

| 固定金利 ※長期型 ※期間選択型 |

長期金利や新発10年国債利回りを目処に、利益・コスト・リスクを考慮した設定 |

金利タイプは変動金利か固定金利のどちらかを選ぶことになるのですが、わが家は、「子供が生まれた後、私も仕事をする」「夫の収入アップが見込まれる」等の理由で変動金利型を選択しました。

次に利率ですが、わが家は住宅ローンを契約するときからすでに優遇金利が適用されていました。

住宅ローンに加入した2009年10月の店頭表示金利は2.475%ですが、わが家はいくつかの優遇条件を満たしていたことにより、最終的に金利が1.275%となっていたのです。

その時の実際の明細書がこちら。

また、当時わが家が満たしていた優遇条件を以下にまとめました。

| 条件 | 詳細 |

|---|---|

| 給与振込口座 | 給与と経費の振込が同じ口座だったため、勤務先から直接給与振り込みはできなかったが、毎月まとまった額のお金を預け入れることを条件に、メインバンクとした。 |

| 公共料金引落 | 水道・光熱費の引落口座をW信用金庫に変更。 |

| 自己資金 | 自己資金(頭金)が一定額以上ある。 |

| 勤務状況 | 年収・勤続年数・会社の規模 |

| 返済比率 | 年収に占める年間返済額の割合。 「年間返済額÷年収×100」=返済比率 年収によって基準比率が設けれられている。 |

これらの条件を満たし、店頭表示金利からマイナス1.2%引き下げた金利=1.275%となったのです。

以上の内容を確認したW信用金庫の担当者は、「他にも金利優遇条件を満たせば、すぐにでも金利引下げに応じる」と言ってきました。

おそらく、すでに優遇金利が適用されていたため、何もなしに金利の引き下げに応じることはできないと判断したのだと思います。

金利の決定は優遇条件だけではなく住宅ローン審査の評価内容も影響する

金利の引き下げ交渉に行ったときは、住宅ローンを組んでから2年経っていたので、その間に新たに金利を下げる条件を満たしているかもしれないということで、再度審査をしてくれました。

住宅ローンの金利は、審査を通して申込者のいろんな情報から決定されます。

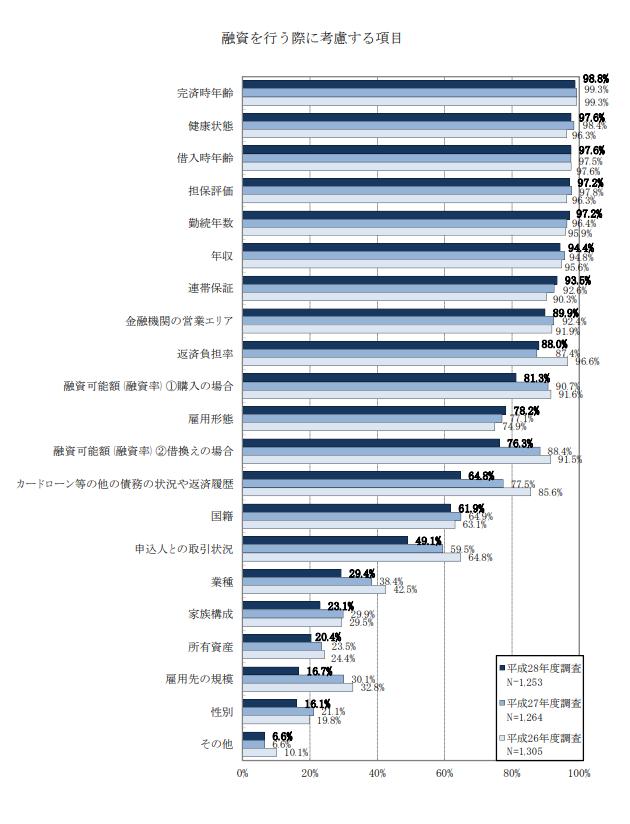

平成29年3月国土交通省住宅局が公表した「平成28年度 民間住宅ローンの実態に関する結果報告書」に、住宅ローンを供給している民間金融機関を対象に実施した「融資を行う際に考慮する項目」というアンケート結果がありました。

上位13項目は住宅ローン審査に大きく影響することが予想できますが、注目すべき点はそれら以外の項目です。

家族構成や申込者の雇用先の規模も、審査結果に影響することがわかります。

私たちが申し込んだとき、W信用金庫と不動産会社の間でなされた審査の評価内容で、1番印象深かったのが「夫の勤務先との取引状況」でした(住宅ローンは夫名義で組みました)。

国土交通省住宅局の調査結果には出ていませんが、W信用金庫と夫の勤務先の取引状況も住宅ローン審査に関わると言われたのです。

金融機関によって、よりメリットの大きい顧客と長期間取引を続けることは、将来金融に係る全ての取引(教育ローン・マイカーローン・定期預金・外貨預金など)を期待しているからでしょう。

ところが私たちが2年間で変わったことといえば子供が2人増えたことくらいで、妻である私も主婦のまま。とくに収入が増えたり、夫がより規模の大きい会社に転職をしたといったことはありませんでした。

つまり再度住宅ローン審査をしたところで、追加で住宅ローンの金利を下げられる条件が揃っていなかったのです。

わたしたちには、K銀行の見積書しか金利引下げ交渉の材料がありませんでした。

「返済2年目で他に金利引下げの条件を満たしていないけど、他社の見積書を持っているということは、他社に借り換えの可能性がある。」

そんな私たちにW信用金庫が提案してきた条件とは「キャッシュカードのカードローン機能の申し込み」というものでした。

金融機関が扱う商品をうまく利用すれば住宅ローンの利息が大きく節約できる

重複しますが、当時の私はお金に関して無知で無頓着でした。

W信用金庫が提示してきた条件の、「カードローン機能の申込」という意味も全く理解せず全て夫に任せていました。

カードローンの機能を申し込むとどうなるのか?

カードローンとは、金融機関が発行するカードを使ってATMから簡単にお金を借りることができる貸付サービスのことで、その機能を現在利用中のキャッシュカードにつけるというのが条件と言われました。

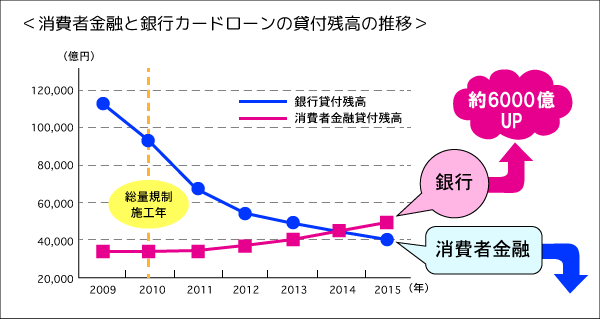

金利引下げ交渉を行った2012年当時は、銀行カードローンが今ほどメジャーではなく、お金を借りると言えばまだまだ消費者金融のイメージが強かったように思います。

銀行のキャッシュカードにこの機能を追加するだけで、金利を引き下げてくれると言うなら選択の余地はありません。

迷わず申し込みをしました。

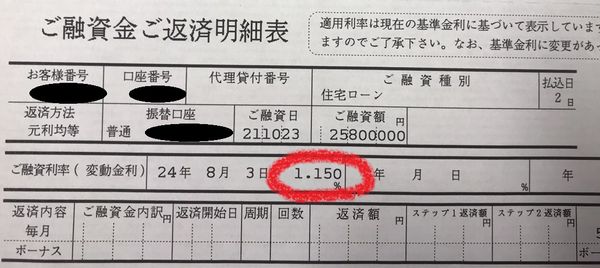

そしてカードローンの申し込みによって、住宅ローン金利が0.125%引き下げられ「1.150%」になりました。

金利引下げ後の実際の明細票を見てみましょう。

ご融資利率が1.275%から1.150%になったことがわかります。

カードローンを申し込んだことによる影響

ローン機能がついたキャッシュカードを持つことでメリットやデメリットはあったのか気になりますよね?

申し込みから6年経ちますが、私にとってデメリットはなく、むしろ住宅ローンの利息が抑えられたメリットの方が大きいと思います。

夫が住宅ローンの金利を下げてもらうために申し込んだカードローン機能ですが、元々お金を借りるために申込んだものではないのでわざわざ使うことはありません。

お金を借りる以外の使いみちといえば、残高不足の防止です。

- クレジット決済で買い物をし、引落日を忘れていた

- 引落しまでに様々な事情で預け入れに行けなかった

※うちの場合、給与振込口座が他銀行のため

こういった場合にも、カードローン機能がついていれば残高不足にならずに引落しが完了しているのです。

もちろん、マイナス残高になった分は借入になってしまうのですが、すぐに返済すれば大きな負担になりません。

住宅ローンの金利引き下げを条件にカードローンに申し込んだことのメリットとデメリットを比較してみましょう。

| メリット | ・現時点で支払う予定の利息が約70万円節約できた。 ・別口座に振り込まれる給与を預け入れに行けず、残高が不足した場合でも引き落としができる。 |

|---|---|

| デメリット | 残高がマイナスになれば、預け入れまでの数日分の利息がつく(金利によるが数日であれば2~3)。円 |

1番大切なことは、カードローン機能があるからといって浪費しないことです。

年に数回、子供の看病や自分の体調不良等で預け入れに行けないこともあります。

引き落としまでに預け入れることができたら、それが最も良いのですが状況によっては分かりません。

そんな時に、このカードローン機能があれば安心材料になると考えています。

住宅ローン引き下げ交渉材料はカードローン以外にも色々ある

わが家の場合、W信用金庫の担当者に勧められるままにカードローン機能を申し込みましたが、人によっては他の金融商品を申し込むのも良いかもしれません。

- 定期預金

- クレジットカード

- 仮想通貨取引

- ネット口座開設

- 保険商品(医療・学資など)

- 個人型確定拠出年金

これらの他にも、金融機関ではさまざまな金融商品を扱っています。

たとえば、住宅ローンを返済中に学資保険を検討するならば、金利引下げ交渉を行う手段になるのではないでしょうか。

また年会費のかからないクレジットカードや、借入目的でないローンカード、あっても困らないネット口座開設はいつでも申し込み可能です。

【まとめ】住宅ローン金利引下げ交渉が成功するポイントは「ギブアンドテイク」

平成29年1月、金融庁は銀行のフィデューシャリー・デューティー「顧客本位の業務運営に関する原則」を採択しました。

銀行は当局の利益を追求のみするのではなく、顧客の立場にたった経営を目指すべきというものだそうです。

ですから顧客から相談を受けた金融機関は、その相談に必ずのってくれます。

私たち家族の場合、たまたま訪れたK銀行の営業マンが「クレジットカードを作ってくれたら相見積り書を作る」と提案してくれたことで、W信用金庫の住宅ローン金利引下げ交渉に成功しました。

住宅ローンの新規契約の際、「これ以上金利が下がらない優遇金利」で契約し返済がスタートしても、他金融機関に相談してみるとよい提案をしてくれるかもしれません。

返済がスタートし1~2年ほど返済実績を作った上で、返済中の金融機関に相談すれば、他の金融商品を申し込むという条件で、住宅ローン金利を引き下げてくれるかもしれません。

将来的に何十万円もの利息を抑えられるなら、絶対に損はしないはずです。

今後、もっと低金利でもっと私達にとってメリットの大きい住宅ローン商品があれば、車のローン完済のタイミングで借り換えも視野に入れて見直す予定です。

以上、裏技かもしれない住宅ローン金利の引き下げ交渉の成功体験談でした。