三菱UFJ銀行カードローン「バンクイック」の返済方法には、「自動支払い(口座振替)」「ATM」「振り込み」の3つがあります。

返済方法の選択肢が多いので使い勝手がよく、提携コンビニATMからの返済の手数料が無料なので余計な出費もいりません。

ただ返済日が「35日サイクル」「毎月指定日」と2パターンあるので、こちらは返済しやすい方をよく考えて選ぶ必要があります。

そこで今回はバンクイックの返済の、返済方法・返済日・返済額をわかりやすくまとめました。

実際にカードローンを使ってみると、借り入れよりも返済方法で迷うケースが多いもの。

この記事を読めば返済の仕組みを理解し、かしこく返済していくコツがわかりますよ。

バンクイックに支払う利息を軽減するためのポイントも紹介しているので、ぜひご覧ください。

目次

バンクイックの返済方法は3つある

バンクイックに返済する方法は、全部で3つあります。

バンクイックの返済方法

- 自動支払い

- 口座振り込み

- ATM(三菱UFJ銀行ATM・提携コンビニATM)

バンクイックでは、提携コンビニATMが利用手数料・時間外手数料0円で使えますので、返済時にも積極的に利用しましょう。

またバンクイックの運用元である、三菱UFJ銀行の預金口座を持っているか・持っていないかで選べる返済方法が変わります。

自分にあった返済方法がわからないという人は、つぎの表でご確認ください。

三菱UFJ銀行の口座の有無と返済方法

| 三菱UFJ銀行口座あり | 三菱UFJ銀行口座なし | |

|---|---|---|

| 口座振替 | ◯ | × |

| 振り込み | ◯(無料) | ◯(有料) |

| ATM | ◯(無料) | ◯(無料) |

それでは3つの返済方法を、くわしく説明していきます。

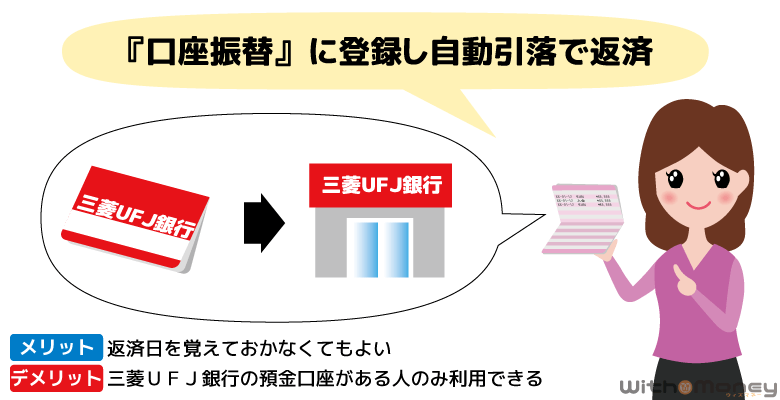

1. 三菱UFJ銀行口座から自動支払いで返済する

三菱UFJ銀行の口座をお持ちの人は、自動支払い(口座振替)で返済ができます。

自動支払いを利用すれば、毎月決まった日に口座から引き落とされるので、返済期日までに入金する手間が省けるのがメリットです。

バンクイックでは、自動支払い(口座振替)でも自分の好きな日を返済日に指定できます。

一般的なカードローンでは、自動支払いの引き落とし日を指定できるケースは少ないので、これは嬉しいポイントですね。

なお自動支払いの手続きは、申込時に「口座あり」ボタンを選択し、口座情報を入力することで自動的に登録されるので手間もいりません。

あとから自動支払にしたい場合は、つぎの流れで手続きしましょう。

「自動支払い」の登録の流れ

- 「自動支払依頼書」のご提出

- 登録完了

- 毎月指定日に自動引き落とし

※自動支払いできるのは、当人名義の三菱UFJ銀行の普通預金口座のみです。

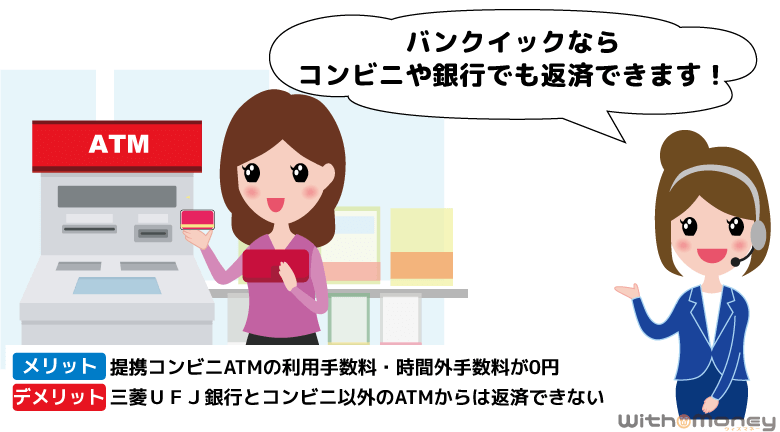

2. 三菱UFJ銀行ATMや提携コンビニATMから返済する

バンクイックでは「三菱UFJ銀行ATM」と「提携コンビニATM」の2つから返済ができます。

もし三菱UFJ銀行の口座がなく自動支払いができない人は、これらATMを利用すると便利でしょう。

それぞれのATMの利用内容はつぎのとおりです。

ATM利用情報(返済)

| 利用できるATM | 三菱UFJ銀行ATM 提携コンビニATM |

|---|---|

| 手数料 | 無料 |

| 利用時間 | 0:10~23:50 ※毎週月曜日の1:00~5:00、毎月第2土曜日の21:00~翌朝7:00を除く |

※ 提携コンビニATMは、イーネットATM・セブン銀行ATM・ローソンATMです。

※ 上記以外のATMでは使えません。

※ 実際の営業時間は設置店舗によっても異なります。

バンクイックではATMで返済時の利用手数料・時間外利用手数料が無料です。

三菱UFJ銀行だけでなく、提携コンビニATMの利用手数料まで0円なのは、メガバンクである三菱UFJ銀行のカードローンの強みといえるでしょう。

またATMは(一部時間帯を除き)深夜まで利用できるので、日中忙しい人は助かりますね。

なお返済時の、「三菱UFJ銀行ATM」と「セブン銀行ATM」の操作方法はつぎのとおりです。

基本的には銀行の口座へ預け入れするのと同じ手順ですので、ATMの操作方法で困ることはないでしょう。

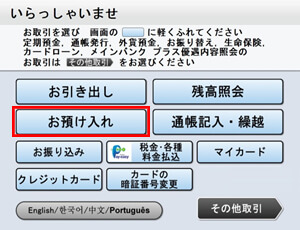

三菱UFJ銀行ATMからの返済方法

- トップ画面の「お預け入れ」ボタンを押す(カードローンの返済はお預け入れの扱いです)

- バンクイックカードを挿入する

- 現金を投入し、画面の指示にしたがって入金を完了する。

セブン銀行ATMからの返済方法

- 「カードを入れたら取引がはじまります」画面にてバンクイックカードを挿入する

- トップ画面の「お預入れ」ボタンを押す

- 現金を投入する(紙幣のみ対応)

ATMから返済の際は、必ずバンクイックカード(ローンカード)が必要なので、忘れずに持参しましょう。

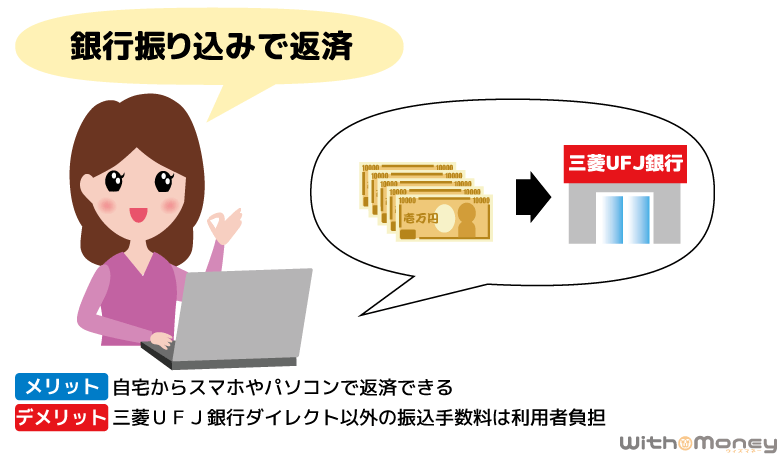

3. 三菱UFJ銀行の口座へ振り込みで返済する

バンクイックでは三菱UFJ銀行の口座へ振り込みで返済でき、手順はつぎのとおりです。

「銀行振り込み」で返済する手順

- 三菱UFJ銀行カードローンの会員ページへログイン

- メニューの「振込返済先口座照会」から振り込み先口座を確認

- 金融機関やATMから返済額を振込み(1円単位で指定可)

三菱UFJ銀行の振込先口座内容(支店名・口座番号等)は、利用者によって異なりますので、まずは会員ページから振込先を確認しましょう。

なおバンクイックでは三菱UFJダイレクトからの振り込みなら、振込手数料はかかりません。

三菱UFJダイレクトを使っているという人は、ぜひ振り込み返済を利用しましょう。

ちなみに三菱UFJダイレクトとは、三菱UFJ銀行のインターネットバンキングで、最近ではアプリからもカンタンに登録ができます。

もし三菱UFJダイレクトの登録がない人は、三菱UFJ銀行の窓口やATMを使って振り込み返済もできますが、振込手数料は利用者の負担となりますのでご注意ください。

そして振り込みで返済する場合は、返済日の15時までに入金を済ませましょう。

とくに三菱UFJダイレクトからは「即時振り込みされるのでは?」と勘違いしやすいですが、すべての振り込み方法で当日振り込み扱いとなるのは15時までの入金です。

もし返済日当日の15時以降に入金すると翌営業日扱いとなり、1日返済遅れの扱いとなるので気をつけたいポイントですね。

| 振り込み方法 | 振込時間 | |

|---|---|---|

| 窓口営業日15:00まで | 左記以外 | |

| 三菱UFJダイレクト | 当日扱い | 翌営業日扱い |

| 三菱UFJ銀行ATM | ||

| 提携コンビニATM | ||

| 三菱UFJ銀行(窓口) | 当日扱い※ | |

※ 14:00以降の窓口受付分は、状況により翌営業日の処理になることもある。

なお他行からの振り込みの場合は、入金日がそれぞれ異なりますので、手続きをした金融機関に確認しましょう。

三菱UFJダイレクト以外から振り込み返済をする場合は、振込手数料がかります。毎回振込手数料を払うと大きな負担になるので、振り込み返済は一括返済など千円未満の端数を入金したいときなど状況に合わせて利用するのがオススメですよ。

バンクイックの選べる返済日と土日の返済について

バンクイックの返済日は、「毎月指定日」「35日ごと」2つのうちいずれかを選択します。

どちらの返済日を選べばいいかかわらない人は、つぎのポイントを確認しましょう。

2つの返済日のメリット

- 毎月指定日

毎月同じ日が返済日なので返済日を覚える必要なく管理がカンタン - 35日ごと

次回の返済日までの間隔が長いので毎月指定日より返済負担が少ない

ちなみに、申込み後「毎月指定日→35日ごと」に変更したり、反対に「35日ごと→毎月指定日」に変えることも可能です。

その際は、バンクイックの専用ダイヤルに電話をして手続きをしましょう。

それではそれぞれの返済日の特徴を、くわしく説明します。

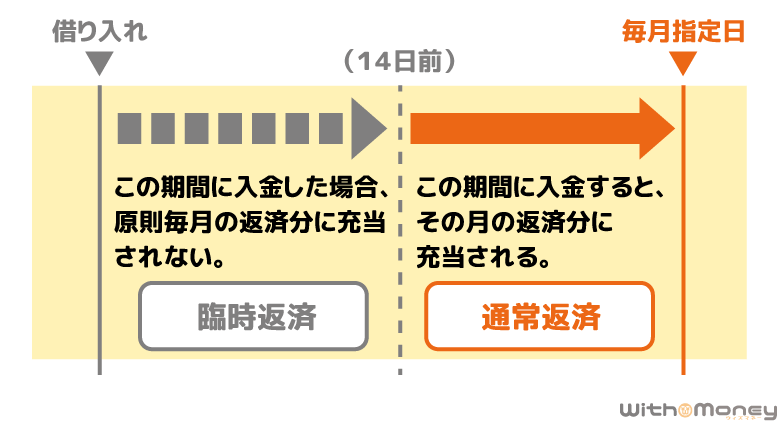

「毎月指定日」は月1回好きな日を指定して返済する

バンクイックの返済日を「毎月指定日」にすると、月1回の自分の好きな日を支払い日にできます。

他のカードローンでは、返済日はいくつかの中から選択する形が多いので、バンクイックの毎月指定日の返済は柔軟性が高いといえるでしょう。

また35日ごととは異なり、毎月の返済日が同じ日なので、「返済日を管理するのが苦手な人」にオススメ。

ただし「毎月指定日」を選ぶときは、1点だけ注意が必要です。

それは「その月の返済分に充当されるのは、指定日の14日前から指定日までの間の返済に限られる」という点です。

返済日の14日以上前に返済をすると「臨時返済」として処理され、当月の返済分にカウントされないので気をつけましょう。

「35日ごと」は借り入れ日の翌日から35日以内に返済する

「35日ごと」支払いは、初回借入の場合借り入れの翌日から数えて35日以内が返済期日となります。

35日ごとの返済

- 初回の返済は、借入日の翌日から数えて35日以内に返済

- 2回目以降の返済は、直近の返済日の翌日から数えて35日以内に返済

「35日ごと」で返済をしていけば、「毎月指定日」にくらべ5日ほど返済日に余裕がもてるという利点があります。

「生活費に余裕がないので少しでも返済日の間隔をあけたい」という人は、こちらが向いているかもしれません。

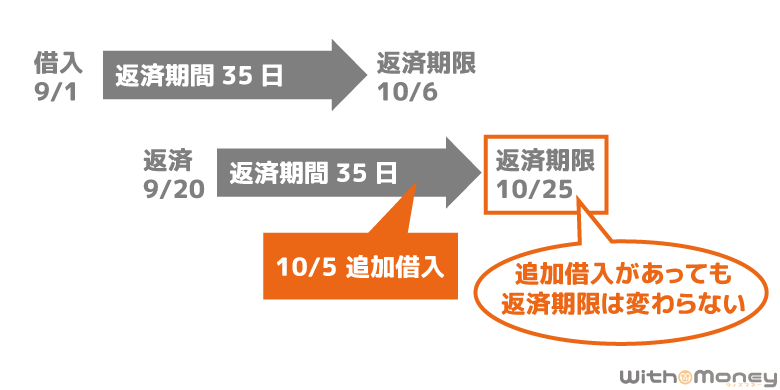

なお「35日ごと」で注意したいのは、返済期日が繰り越される場合と繰り越されない場合の違いです。

まず35日より早く返済した場合は、返済期日は繰り越されます。

たとえば、前の返済日から20日後に返済した場合は、返済翌日から35日が次の返済期日となります。

つまり元の返済日より、早く次の返済日が来てしまうので注意しましょう。

つぎに追加借り入れした場合は、返済期日は延長されません。たとえば途中で借り入れをしても、次回の返済日は元のままです。

返済方法で自動支払い(口座振替)を選んだ人は、返済日で「35日ごと」は選択できないので、自動的に「毎月指定日」となります。

返済期日が土日・祝日の場合は翌営業日が期日

返済期日が土日・祝日の場合、翌平日窓口営業日が返済期日となります。

たとえば返済日が土曜日に重なれば、翌週の月曜日に繰り越されるということです。

口座振替で返済している場合も、同じく引き落とし日は翌平日窓口営業日に繰り越されますので覚えておきましょう。

このように返済日が土日・祝日になることはないのですが、もちろん土日・祝日に返済することも可能です。

平日忙しい人などは、土日の時間があるときに返済してしまうのが便利ですよね。

バンクイックではATMの利用手数料や時間外利用手数料がすべて0円ですので、土日の入金も便利にできますよ。

バンクイックの最低返済額と返済シュミレーション

カードローンでは普通、月々に返済する最低額が決められていて、それ以上の額を自由に返済していくのが一般的です。

そして、その最低返済額を「約定返済額(やくじょうへんさいがく)」といいます。

バンクイックの約定返済額は月2,000円からで負担少なめ

バンクイックの約定返済額は、借入金額と金利によって決まっています。

たとえば金利が年8.1%を超えている場合、借入金額が10万円までなら月々2,000円。

同様に20万円なら4,000円、30万円なら6,000円と、借入残高が10万円増えるごとに2,000円ずつ増えていきます。

そして金利が年8.1%以下の人は、借り入れ金額10万円までなら月々1,000円です。

バンクイックの月々の返済額

| 借入金額 | 金利8.1%超の人 | 金利8.1%以下の人 |

|---|---|---|

| 10万円以下 | 2,000円 | 1,000円 |

| 100,001円~200,000円 | 4,000円 | 2,000円 |

| 200,001円~300,000円 | 6,000円 | 3,000円 |

| 300,001円~400,000円 | 8,000円 | 4,000円 |

| 400,001円~500,000円 | 10,000円 | 5,000円 |

| 500,001円~600,000円 | 12,000円 | 6,000円 |

| 600,001円~700,000円 | 14,000円 | 7,000円 |

| 700,001円~800,000円 | 16,000円 | 8,000円 |

| ? | 借入残高が10万円増すごとに2,000円を追加 | 借入残高が10万円増すごとに1,000円を追加 |

※ 金利年8.1%については、平成25年3月25日(月)以降に契した人の最小返済額です。それ以前に契約した方は最小返済額の減額申込が可能です。

ちなみにバンクイックの金利は、契約限度額によって変化します。

金利年8.1%以下というのは、限度額がおおよそ200万円超~300万円以下で適用されます。

ですがバンクイックでは初回貸付時は、まだまだ返済実績がない状態ですので、大きな限度額が設定されることはほぼありません。

そのため上表の返済額については、金利年8.1%超の返済額を参考にするとよいでしょう。

限度額別のバンクイックの金利については、つぎの表を参考にしてください。

バンクイック限度額別の金利

| 限度額 | 借入利率(金利) |

|---|---|

| 100万円以下10万円以上 | 年13.6%~年14.6% |

| 200万円以下100万円超 | 年10.6%~年13.6% |

| 300万円以下200万円超 | 年7.6%~年10.6% |

| 400万円以下300万円超 | 年6.1%~年7.6% |

| 500万円以下400万円超 | 年1.8%~年6.1% |

完済までの返済額シミュレーション(50万円、100万円、200万円)

毎月の返済額がわかったところで、最低返済額で返済した場合の借り入れ金額別の返済シュミレーションを見てみましょう。

バンクイックの借入金額別の総利息額はつぎのとおりです。

バンクイックの返済シミュレーション

| 借入金額 | 金利 | 最低返済額 | 返済期間 | 総利息額 |

|---|---|---|---|---|

| 10万円 | 年14.6% | 2,000円 | 6年5ヵ月(77回) | 54,952円 |

| 20万円 | 年14.6% | 4,000円 | 6年6ヵ月(78回) | 109,980円 |

| 30万円 | 年14.6% | 6,000円 | 6年6ヵ月(78回) | 165,004円 |

| 40万円 | 年14.6% | 8,000円 | 6年6ヵ月(78回) | 220,024円 |

| 50万円 | 年14.6% | 10,000円 | 6年6ヵ月(78回) | 275,050円 |

| 100万円 | 年14.6% | 20,000円 | 6年6ヵ月(78回) | 550,160円 |

| 200万円 | 年13.6% | 40,000円 | 6年3ヵ月(75回) | 968,133円 |

※ 上記は三菱UFJ銀行の返済シュミレーションで算出したものです。

たとえば借入金額50万円であれば、完済までに返済する総利息は「275,050円」です。

つまり元金 500,000円+利息 275,505円=775,505円が、完済までにバンクイックに返済する総額となります。

同様に借入金額100万円であれば、完済までに返済する総利息は「550,160円」。200万円であれば「968,133円」です。

そしてバンクイックでは、借入金額がいずれの場合も、返済までには6年半ほどかかる計算となります。

臨時返済をして返済額を増やせば利息が軽減できる

バンクイックの利息をできるだけ減らしたい人は、臨時返済をしましょう。

随時返済とは、毎月の返済額に追加して返済を行うことで、多く返済した金額はすべて元本返済に回ります。

元本が早く減ることで返済期間が短くなり、結果的に支払う利息を軽減できるのです。

それでは随時返済することで、どれだけ利息に差が出るのか、借入金額50万円を例にシミュレーションしてみましょう。

金利年14.6%で50万円を借り入れた場合

| 毎月の返済額 | 返済期間 | 返済総額 | 総利息 |

|---|---|---|---|

| 10,000円(最低返済額) | 6年6ヶ月(78回) | 770,050円 | 270,050円 |

| 13,000円 | 4年5ヶ月(53回) | 678,302円 | 178,302円 |

| 15,000円 | 3年7ヶ月(43回) | 645,117円 | 145,117円 |

| 20,000円 | 2年6ヶ月(30回) | 599,732円 | 99,732円 |

| 30,000円 | 1年7ヶ月(19回) | 562,210円 | 62,210円 |

注)上記のシミュレーションは参考値であり、実施の数字とは異なる場合があります。

上表のとおり最低返済額のまま返済すると6年6ヶ月かかりますが、返済額を数千円でも増やすことで返済期間が短くなり、総利息が軽減されます。

ちなみに毎月の返済額を決める際は、目標とする返済期間を決めて、それに応じた返済額を目安に毎月返済すると、完済まで計画的に返済を進められますよ。

三菱UFJ銀行の公式サイトの返済シュミレーションを利用すると、返済期間に応じた返済額が計算できるので、ぜひ活用してください。

なお、バンクイックで随時返済するときは、特別な手続きはいりません。

ATMなどから月々の返済額以上の金額を入金すれば、余剰分が自動的に随時返済として処理されます。

もちろん、毎月返済額を上乗せしつづけるのは簡単なことではないでしょう。その場合はボーナスや臨時収入があった時や、生活費に余裕のある月に入金するだけでも効果的に将来の利息を減らせます。「できるだけ早くたくさん返済するとよい」ということを覚えておいてくださいね。

バンクイックの一括返済について

一括返済とは、ローン残高を一度で全額返済することです。

バンクイックで借り入れをしたら、分割で返済していくのが基本ですが、もちろん一括返済も可能です。

ただし一括返済では千円以下の端数の支払いが発生したり、通常とは違う処理が必要なので確認しておきましょう。

バンクイックを一括返済をするメリットと流れ

まず一括返済のメリットは、返済時の手数料の節約や、将来の利息をカットできることです。

バンクイックの利息は日割りで計算されるので、返済は早ければ早いほど、支払う利息が軽減されます。

もし臨時収入などでお金に余裕にできたときは、一括返済を検討してみましょう。

なお一括返済の手順は、まずバンクイックの会員ページまたは、電話(第二リテールアカウント支社)にて返済予定日を伝えて返済総額を確認することからはじめます。

返済総額とは、一括返済に必要な金額であり、借入残高に利息と遅延損害金(延滞しているとき)をあわせた合計額です。

返済日が変わると返済総額も変わるので、入金日がずれないように注意します。

返済総額がわかったら、次章で説明する「端数の支払いができる返済方法」のいずれかで入金しましょう。

なお一括返済後は、「解約する」または「契約を残しておく」の2つの選択があります。

バンクイックの契約を残しておけば、必要なときすぐにキャッシングができます。

ただ契約が残っていると、他のローンを新規契約する際に審査に影響するため、もし利用の予定がなければ解約しておく方がよいでしょう。

解約の手続きは、一括返済で借入残高が0円になったことを確認のうえ、電話で解約の旨を伝えれば完了です。

一括返済時に端数を処理できる返済方法

一括返済時の返済総額は、利息などの関係から千円端数の端数が発生します。

バンクイックで端数の支払いができる返済方法は、つぎの2つです。

バンクイックの一括返済の方法

- 三菱UFJ銀行ATMの硬貨対応機種

- 銀行振り込み

まず1つ目は、三菱UFJ銀行ATMからの一括返済です。

提携コンビニATMは硬貨非対応ですので、かならず三菱UFJ銀行店舗にあるATMを利用しましょう。

さらに三菱UFJ銀行ATMの中でも、硬貨に対応しているものとそうでないものがあるので注意します。

2つ目は、銀行振り込みで一括返済する方法です。振り込みなら1円単位まで指定できるので、端数ピッタリに入金ができます。

ただし銀行振り込みが反映されるのは、平日の9:00~15:00に限られます。

15時以降や土日・祝日に振り込みを済ませても、当日の振り込みとなり、翌日に端数の利息が加算されてしまうこともあるので注意しましょう。

バンクイックの返済に遅れたらどうなる?

三菱UFJ銀行に返済が遅れると、思いもよらないペナルティが生じる可能性があります。

そのため申し込み前には、カードローンごとの損害遅延金の内容もチェックしておきましょう。

またカンタンな方法で返済遅れを防止するポイントも紹介します。

バンクイックの返済遅れで起こりうるリスク

返済遅れを起こすとどうなるのか、気になる人も多いのではないでしょうか。

バンクイックで延滞時に起こる3つのことを紹介します。

バンクイック延滞時に起こること

- 遅延損害金が発生する

- 三菱UFJ銀行からメールや電話で督促がくる

- 信用情報に傷がつく

まずは返済期日の翌日から、遅延損害金が発生します。

バンクイックの遅延損害金は、契約時と同じ金利を上乗せする仕組みです。

たとえば年率14.6%で30万円を借りて15日間遅延した場合、(300,000×14.6%÷365×15=)1,800円の遅延金が発生します。

通常の返済額に加え、遅延損害金が発生すれば大きな負担となるので注意しましょう。

また返済期日の翌日から数日後に、三菱UFJ銀行から電話やメールで督促がきます。

督促の電話では、遅延を咎められるようなことはありません。電話で入金予定日を伝えれば、それまで督促の電話はストップします。

ただし督促の電話も無視をして61日以上放置すると、信用情報に延滞情報が登録されます。

延滞情報が登録されると、新規のクレジットカードやローン審査に通らないなど、大きなリスクがあるので、できるだけ早く対処する必要があるでしょう。

返済遅れになった場合の対処法について詳しくは、「バンクイックで返済遅れを起こした場合の対処法」を参考にしてみてください。

バンクイックの返済遅れを防ぐ3つの方法

バンクイックで延滞をおこすと思わぬリスクに発展する場合もあります。

そこで延滞を起こさないためにできる方法を3つご紹介します。

バンクイック返済遅れを防ぐ方法

- 返済期日にお知らせがくるEメールサービスに登録する

- 三菱UFJ銀行の口座がある人は自動支払いにする

- 利用残高をこまめに確認する

1. 返済期日にお知らせがくるEメールサービスに登録する

バンクイックでは、返済期日をお知らせしてくれるEメールサービスがあります。

サービスに登録すると「返済期日の3日前」と「返済期日の翌日」の2回お知らせメールが届きます。

うっかり返済日を忘れてしまった場合も、返済日の翌営業日にお知らせが来るので、最短で延滞を解消できますね。

このようなお知らせ機能は、すべてのカードローンに付随しているわけではありませんので、バンクイックに申し込む人はぜひ利用しましょう。

バンクイックのEメールサービスは登録方法もカンタンです。新規申し込み予定の人は、申込時に、入力画面にEメールアドレスを入力するだけです。

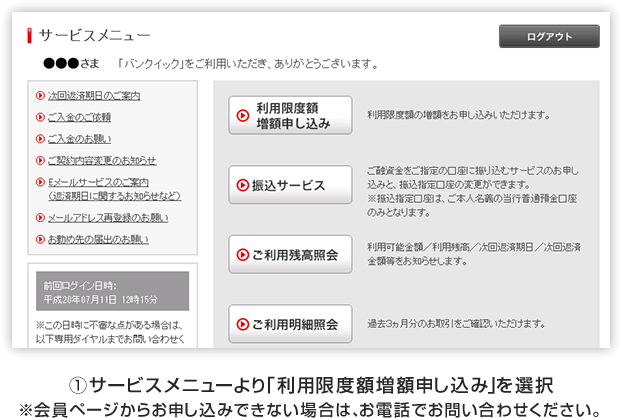

またバンクイック利用中も、会員ページの「Eメールサービス登録」から登録できます。

2. 三菱UFJ銀行の口座がある人は自動支払いにする

三菱UFJ銀行の預金口座をお持ちの人は、自動支払いでバンクイックの返済ができます。

自動支払いなら毎月自分の口座から自動で引き落としされるので、入金の手間もいりません。

バンクイックの自動支払いの登録方法はカンタンで、申し込み時に「口座あり」ボタンを選択するだけです。

「口座あり」ボタンを押せば、下記の画面に移動しますので、口座情報を入力してからカードローンの申し込みに進みましょう。

バンクイック新規申込みの際には、お手元に三菱UFJ銀行の口座情報を準備しておくと便利です。

3. バンクイックの利用残高をこまめに確認する

カードローンでいう利用残高とは、現在借り入れしている金額のことです。

追加借り入れを繰り返すうち、利用残高が自分の返済能力の範囲内におさまっているのかわからなくなるケースがあります。

そうなると毎月の返済額も把握できず、延滞の原因にもなりますので「利用残高」はこまめに確認するとよいでしょう。

会員ページの「ご利用残高照会」を利用すれば、すぐに利用残高が確認できます。

「ご利用残高照会」を見れば、次回返済金額や返済期日もチェックできるので、ぜひ確認する習慣をつけてください。

【まとめ】バンクイックの返済方法は柔軟性が高く利用しやすい

今回は三菱UFJ銀行カードローン「バンクイック」の返済方法について紹介しました。

数あるカードローンの中でも、バンクイックは返済の柔軟性が高いといえます。

まずバンクイックの返済方法の中で、「ATM返済」が便利です。とくに提携コンビニATMから利用手数料・時間外手数料で返済できるのが魅力的なポイント。

バンクイックなら手数料を気にすることなく、深夜や土日・祝日を問わず、自分の好きなタイミングで返済ができますね。

さらに三菱UFJ銀行の預金口座があれば、ATMに加えて「自動支払い(口座振替)」と「銀行振り込み」での返済も可能です。

なお三菱UFJダイレクトに限り、「銀行振り込み」の際の振込手数料もかかりません。(三菱UFJダイレクト以外からの振り込みは振込手数料がかかります。)

また、返済日も2つから選択可能。最初に自分の好きな日を返済期日に指定できる「毎月指定日」に加え、前回からの返済の間隔を35日間あけられる「35日支払い」のどちらかを選べます。

「35日支払い」が選べるカードローンは限られるので、たとえば返済日どうしの間隔はできるだけ空けたい人にはぴったりです。

返済額については、月々の最低返済額は2,000円からで負担が少ないのが特徴です。

とはいえ、滞りなく返済するためには借入前にきちんと返済計画を立てておくことがとても大切。これからバンクイックに申し込む方は、公式サイトの返済シミュレーションを利用して、返済計画を立ててみましょう。