「お金を借りたいのに、カードローンの審査に通らない」と悩んでいませんか?

ローン審査に通らない原因はあなたの信用情報に傷がついているからかもしれません!

- カードローンでお金を借りる

- スマホといった携帯端末の支払い

- 奨学金の支払い

- クレジットカードでの水道光熱費の支払い

これらの情報は自動的にあなたの信用情報として、信用情報機関に記録されることになります。

もしあなたが借金の長期滞納をしたり、債務整理をしたりすると、その情報も信用情報機関に登録され、あなたの信用情報に傷がつくのです。

私が以前働いていた消費者金融会社では、信用情報に傷がたくさんある人を「ブラック」と呼んでいました。

※逆に信用情報機関に信用情報登録が全くない人を「スーパーホワイト」と呼び、ブラックと同様に厳しい審査をしていました。

返済状況に「異動」いう文字があれば完全にブラックです。

昔の借金をきちんと返済したかどうか、その他の支払いも滞っていないかどうかがわからないという方は、「いつ・どんな」情報が信用情報機関に登録されたのかを確認したほうがよいでしょう。

この記事では信用情報開示をして分かることに加え、信用情報の見方や異動情報・事故情報があった場合どのように信用回復させればよいのかについてまとめました。

カードローンやクレジットカード、その他ローンに申し込む予定なら、事前に確認しておいて損はないですよ!

目次

ブラックリストは存在しない!正体は信用情報共有ネットワーク「CRIN(クリン)」

信用情報に傷がつくと、よく「ブラックリストに載る」という表現をします。

「ブラックリスト」、直訳すると「黒い名簿」。

イングランド王チャールズ2世が、清教徒革命で父王チャールズ1世に死刑を宣告した58人の裁判官のリストを亡命中に作成したことが「ブラックリスト(黒い名簿)」の起源のようです。

一般的には「悪いことをした人の名簿」というイメージがありますね。

「信用情報に傷がついたら、ブラックリストに名前が載ってどのカードローン審査も通らないんだ…。」と思う方もいるかもしれませんが、実際に名前がリストアップされているわけではありません。

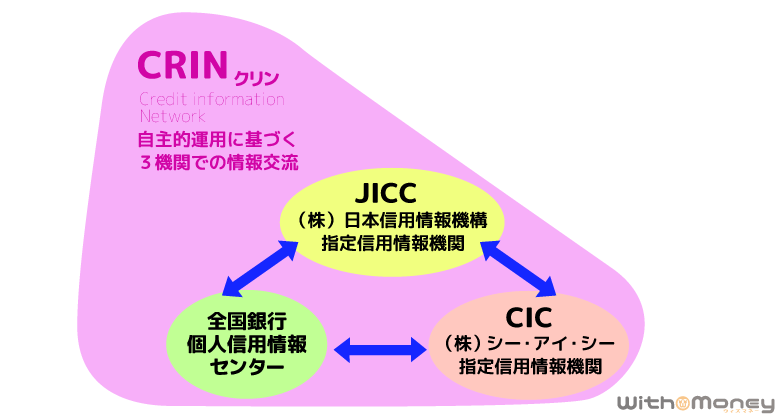

3つある信用情報機関の情報が、「CRIN情報」としてそれぞれ共有されて、審査などに利用されているのです。

3つの信用情報機関の特徴

CRINの説明の前に、まずは信用情報機関について知っておく必要がありますね。

信用情報機関とはその名のとおり信用情報が記録されている機関で、クレジットカードやカードローンを利用すると自動的に情報が記録されるようになっています。

そして信用情報機関には「CIC」「KSC」「JICC」の3種類あり、それぞれ保有する情報が異なります。

株式会社シー・アイ・シー(CIC)

日本クレジット協会と㈱日本信用情報センター、(社)全国信販協会の3つを一本化した機関。

クレジット発行会社(信販会社)、信用保証会社、ローン・リース会社、小売店、1部消費者金融、銀行、労働金庫、農林中央金庫など943社が加盟しています。

ドコモやau、ソフトバンクといった携帯電話会社もCICに加盟。

2017年11月時点で、7億813万件の信用情報を保有しており、成約状態である場合は原則月1回の情報更新が義務付けられているので、情報の精度が高いです。

申込情報、照会情報、異動情報以外の信用情報は開示されないようになっています。

全国銀行個人信用情報センター(KSC・全銀協・JBA)

全国銀行協会が運営する信用情報機関。

主に銀行が加盟しており、アメックスジャパンなど銀行系クレジットカード、銀行の住宅ローンなどの個人向け融資、中小企業系法人融資で代表者個人が連帯保証人として登録されるケースを中心に8,000万件の情報を扱っています。

日本信用情報機関(JICC)

貸金業者系の信用情報機関。

多くの消費者金融はJICCはに登録しているので、消費者金融のカードローンを利用すると、情報が登録されることが多いです。

公式サイトでは消費者金融会社848社を含む1,436社(平成27年3月)情報の登録件数は約3億1,574件と発表しています。

契約情報のうち、遅延情報・本人申告情報はCIC、KSCと情報共通しています。

3つの信用情報機関に登録された情報はCRINで共有

企業によっては、信用情報機関「CIC」「KSC」「JICC」の3種類のうち1つだけ加盟しているところもあれば、2つ加盟しているところもあります。

お使いのクレジットカードやカードローンがどこに登録しているかは、各信用情報機関公式サイトで加盟企業名を探せばすぐにわかります。

ですがここで大事なのは、どの信用情報機関に加盟していても、金融事故などの情報は共有されているということ。

たとえばこの3社のいずれかで、異動(事故)・申告(申込)が発生した場合、一定期間CRIN情報としてサーバで共有されるのです(※CRINとは、「Credit Infomation Network」の略)。

このCRIN情報を加盟会社が共有することによって、申込者の事故情報や申込件数を確認できるようになっています。

CICに加盟している「A社」で延滞中の人が、JICCに加盟している「B社」にカードローン申込をしても、B社は事故情報を確認することができ、審査に通らなくなくなります。

どこで申し込んでも審査に落ちるので、「ブラックリストに名前が載っているのかな?」と勘違いする人もいるようですが、正しくはCRINというネットワークで共有しているのです。

黒い名簿ではないにしろ異業種間で情報共有が進んでいるということは、ブラックリストが存在するに近い環境になっていると言えますね。

あなたの信用情報は知らないうちに登録されている

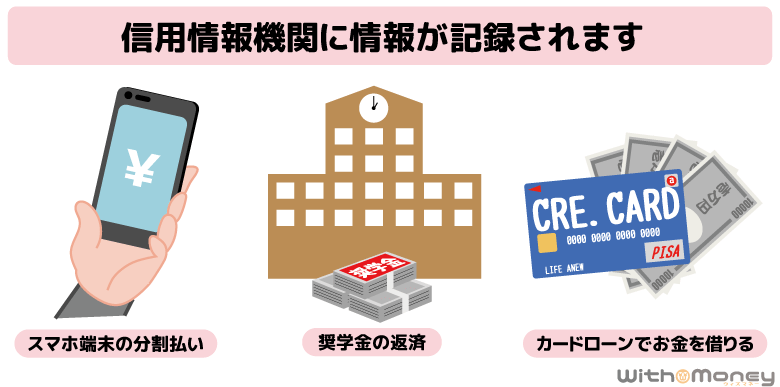

「クレジットカードもローンカードも作ったことがないし、自分には信用情報はないと思う」と安心していませんか?

じつはあなたが思いもしないことで、信用情報が登録されているかもしれません。

一番身近なものに、「携帯電話の分割払い購入」があります。

スマートフォンの端末を一括購入すると、10万円くらいかかりますよね。

そこで、毎月の通信料とともに端末代金を分割で支払う人も多いと思います。

今まで携帯電話やスマートフォンを分割払いしたことがある人は、すでに信用情報機関にあなたの信用情報が記録されています。

また人によっては「奨学金の返還」が最初かもしれません。

それがクレジットヒストリー(信用の歴史)の始まりです。

何気なく契約している書類の中に、個人信用情報機関への情報提供についての同意書が含まれており、割賦契約の場合あなたはそれに必ず同意しているはずです。

※携帯電話の分割購入は割賦販売法により、信用情報機関への情報提供が義務付けられています。

※奨学金返還者の場合、3ヶ月以上の延滞者のみが情報登録を受けます。

ただ、信用情報機関に信用情報が登録されることは怖いことでも危ないことでもありません。

あなたのクレジットヒストリーとして契約内容や支払い状況等の客観的な取引事実を積み重ねていくことで、将来住宅を購入する時やローンを組む時など、審査の際に必要になる情報を提供してもらい、契約をスムーズにすすめることができるのです。

信用情報機関に登録される内容

では、信用情報とは具体的にどこまでの情報が登録されるのでしょうか?

| 個人を特定するための情報 |

|

|---|---|

| 個人の属性情報 |

|

| 加盟店による信用情報の使用履歴 |

|

| 本人申告情報・その他情報 |

|

このように、クレジットヒストリーは信用情報機関への情報提供に同意した時点から、支払いのたび・申込みのたびに着々と刻まれていくのです。

カードローン審査に落ちたら、まずやることは「信用情報開示」

カードローンの審査に落ちたら、まずあなた自身の信用情報に問題がないか確認することをオススメします。

なぜなら信用情報に事故情報が載っているまま、色んなカードローン会社に申込んでも「申込情報」ばかりが増えていく一方だからです。

申し込み情報がたまると、カードローン会社に「お金に困りすぎてあちこちに申し込んでいるな…。返済能力が低いかも…。」と判断されて、また審査に落ち続けるという悪循環に陥ります。

申し込み情報の保有期間は6ヶ月ですから、できれば6ヶ月に1社のペースで借り入れ申し込みをしたいところ。

とにかく一度審査に落ちたら、その原因を確かめるために信用情報を確認しましょう。

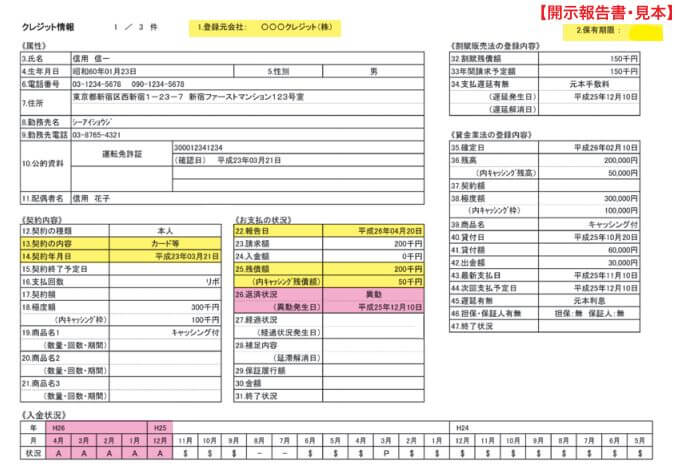

信用情報報告書の見方

信用情報開示をして、必ず確認するポイントは次の3つです。

- 情報の保有期間

- お支払いの状況

- 入金状況(クレジットヒストリー)

1. 情報の保有期間

信用情報には保有期間があり、保有期間が過ぎるとその情報は自動的に消えます。

つまり過去に借金の滞納をしていたとしても、一定期間が過ぎれば情報が消えるため、ローン審査に通りやすくなるということ。

情報の種類と情報保有期間は以下のとおりです。

| 種類 | 期間 |

|---|---|

| クレジット情報 | 契約期間中、および契約終了から5年間 ※契約が終了している場合、保有期限が開示されます |

| 申込情報 | クレジット会社等がアクセスした日から6ヶ月間 |

| 利用記録 |

2. お支払いの状況

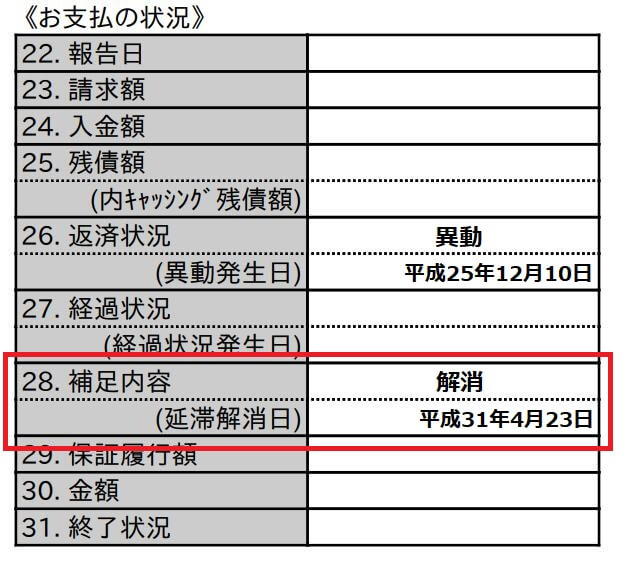

信用情報報告書に「お支払いの状況」という項目があります。

その中で一番見ていただきたいのは返済状況です。

もしここに「異動」と書かれていたら、基本的にはローン審査に通らないと思っていいでしょう。

61日以上または3ヶ月以上にわたる支払いの遅れがあると、「異動」という文字と異動発生日が書かれています。

異動情報の記録期間は次のとおりです。

| 信用情報機関 | 記録期間(返済が完了した日から) |

|---|---|

| CIC | 5年 |

| JICC | 5年 |

| KSC | 5年 |

さらに「終了状況」の欄に「貸倒れ」「本人以外弁済」「法定免責」の3つのうち、いずれかが記載されている場合も金融事故として扱われるので、確認しておきましょう。

- 貸倒れ

カード会社が貸し倒れと判断

- 本人以外弁済

保証人や保証会社など本人以外の人が支払った

- 法定免責

破産申請をして支払免除となった

3. 入金状況(クレジットヒストリー)

審査では過去の長期滞納だけではなく、直近の返済状況も確認されます。

「入金状況」には毎月の支払状況が記号で記されており、最近の支払状況がすぐにわかるようになっているのです。

下の表は信用情報報告書の例です。それぞれの記号が表す意味をまとめました。

| 年 | H28年 | H27年 | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 月 | 5月 | 4月 | 3月 | 2月 | 1月 | 12月 | 11月 | 10月 | 9月 | 8月 | 7月 | 6月 | 5月 |

| 状況 | A | A | $ | $ | $ | $ | $ | $ | $ | P | $ | ||

状況の欄に記号が記載されています。(例は1年ほどですが、実際は24ヶ月分の入金状況が記載されます)

記号が表す意味は以下のとおりです。

- A

- お客様の事情で、約束の日に入金がなかった。

- $

- 請求通りの入金があった。

- 空欄

- クレジット会社等からの情報更新がなかった。

- P

- 請求額の一部が入金された。

他にも「R」「B」「C」といったアルファベットが記載されるときもあります。

- R

- お客様以外から入金があった。

- B

- お客様の事情とは無関係の理由で入金がなかった。

- C

- 入金されていないが、その原因が分からない。

この場合、まだ異動情報が出ていなかったとしても審査をする会社は「最近延滞しているな」ということが分かるわけですね。

ですがこれはあくまでクレジットヒストリーを知る手段であって、ローン会社は信用情報を参考に審査しているだけなので、この内容だけで審査に落ちたとは言い切れません。

情報開示報告書の入手方法

情報開示報告書の入手方法は、「インターネット開示」「郵送開示」「窓口開示」の3種類あります。

KSCは郵送開示のみとなるので、注意してください。また情報開示報告書の入手には手数料がかかります。

手続方法を以下にまとめたので、参考にしてください。

| CIC | KSC | JICC | |

|---|---|---|---|

| インターネット開示 | 毎日8:00~21:45 クレジットカード決済(手数料:1,000円) |

なし | モバイル版のみ 24時間365日 クレジット・コンビニ・銀行振込(手数料:1,000円) |

| 郵送開示 | 申込書・本人確認書類・手数料(1,000円)を郵送 | 郵送のみ 申込書・本人確認書類・手数料(1,000円)を郵送 |

申込書・本人確認書類・手数料(1000円)を郵送 |

| 窓口開示 | 平日10:00~12:00 13:00~16:00 現金500円 |

なし | 平日10:00~16:00 本人確認書類と現金500円 |

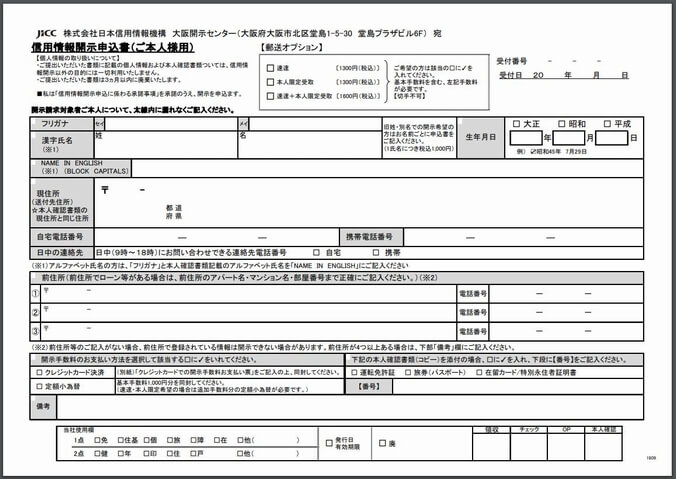

ちなみにこちらはJICCの情報開示申込書です。

※出典)JICC

細かい情報を記入する必要はなく、特別難しいものではありません。

クレジット契約に関する情報開示は主にCIC、消費者金融等に関する情報開示はJICCに情報開示を求めるとよいでしょう。

信用情報を回復してローン審査に有利になる方法

信用情報を実際に取り寄せて確認したところ、「お支払いの状況」の欄に「異動」の文字があった場合、基本的にお金を借りるのは難しいでしょう。

すでに完済していれば完済から5年後には情報が消えて、審査に通りやすくなりますが、まだ完済していない場合は、5年間待たなければなりません。

ですが5年間もローンが組めず、クレジットカードも作れないというのは大変なこと。

そこで、ブラックになってしまったあなたの信用を、少しでも回復する方法を紹介します。

学生時代にスマホの分割払いを滞納して放置してしまった会社員の場合

CICが毎月公表している「割賦販売情報統計概要」では、個別クレジット(携帯電話等の分割契約)の異動情報は、毎月200件前後となっています。

毎月200件前後ということは、年間2,500件近くのクレジット契約で延滞等の金融事故があるということですね。

では、そのまま支払いを放置していた場合どうなるのでしょうか?

ある質問サイトに投稿された会社員(T也さん)の相談をご紹介します。

T也さんは学生時代のスマホ代金の滞納によって、カーローンの審査に落ちてしまったと悩んでいます。

21歳大学2回生の時に、自分の名義でスマートフォンを分割購入契約をしました。

バイトをしているので月々の支払いも大丈夫だと考えていたんです。

でも、すぐに毎月の支払いが遅れがちに・・・。やがて督促状がきましたが、期限内に支払うことができず強制解約となってしまいました。

その後、別の電話会社で契約をしようとしましたが断られたため、親名義で契約し何の不自由も感じることなく強制解約のことは遠い記憶に・・・。

就職し収入も安定してきたので、車を購入しようとローンを申込みました。が、審査に落ちてしまったのです。

どうして審査に落ちたのか分からず信用情報開示請求をしたところ、個別クレジットの異動情報があることが分かりました。

異動情報は5年間保持されるので、ローン契約できるまで後2年あると知りました。

2年は車のローンも住宅ローンも組めないのでしょうか?

ローンカードでキャッシングする方法も可能ですか?

残念ながら、信用情報に「異動」が記載されてしまったら、様々なローンの審査通過は難しいでしょう。

ですが、信用情報だけで審査するのではありません。あくまで現在のあなたの支払い能力を審査するのです。

つまり、異動の記録が残っていたとしても、場合によってはローン審査に通る可能性があるというとです。

※携帯電話の割賦契約は「電話端末の料金を分割して支払う契約」となっているため、その支払いが済んでいる場合は「携帯電話の使用料を延滞」しても信用情報には載りません(但し、携帯電話の使用料金をクレジットカード決済にしている場合は記載されます)。

信用情報に「異動」情報があっても完済すれば審査に通過する可能性がある

信用情報はカードローン審査の重要な材料ですが、信用情報がすべてではありません。

先程のT也さんの場合、異動情報が更新された際の年齢が若く学生だったこと、そして今現在は会社員として安定した収入があること、というのも加味されるはずです。

そんなときは、とにかく滞納している借金を放っておかずに完済してしまいましょう。

過去の割賦残債(クレジット契約で延滞している債務)を完済し、その情報が更新された上で再度カードローンを申込んでみるとよいのです。

割賦残債を完済すると、異動情報は抹消されないものの補足内容として「解消」と記載され延滞解消日が更新されます。

実際は異動情報があるので、厳しい審査になるのは間違いないでしょう。

ですが現在収入があることなどを考慮して、審査に通ることもあります。

延滞を解消してカードローンを申込んだにもかかわらず、それでも審査に落ちた際は、続けて何社も申込んだりしないように気をつけてください。

私が過去に消費者金融で与信(支払い能力の調査)をしていた時の基準ですと、続けて2~3社ほど申込んでいる人は審査に通りにくかった記憶があります。

【まとめ】審査に通らないとお悩みなら信用情報の確認からはじめる

自分の信用情報を知ることが、ローン審査においてどれほど重要なのか、お分かりいただけたでしょうか。

カードローンを申込むことも、契約して支払いを滞りなく続けていくことも、将来高額なローンを組む際(例えば住宅購入など)の審査に必要なクレヒスを積み重ねていく1つの方法です。

30歳以上でクレヒスが存在しない人は「スーパーホワイト」と呼ばれ、審査材料が少ないため高額なローン審査に通らないとさえ言われています。

それほどクレヒス(信用情報)は大切なものなのです。

2015年ソフトバンクがCICなどの信用情報機関に対し、割賦で端末などを購入して支払い済みのはずのユーザーの情報を「未入金・滞納」として送信していたというニュースを発表しました。

しかも2009年~の4年間にも渡って、信用情報の誤登録があったということです。

こうしたニュースがある以上「なぜローン審査に落ちたのか?」全く心当たりがないという方にも、信用情報開示は非常におすすめです。

自分の信用情報と知るということは、計画的な借入にもつながる強みになるでしょう!

- 松崎なおみ

- 奈良県生まれ。2005~2007年の貸金業法改定にゆれた消費者金融業界で働いていました。審査方法や信用情報など、業界でしか得ることができない知識をお届けしたいと考えています。「死ぬこと以外かすり傷」が座右の銘のアラフォーママです。